Investir no Tesouro Direto (TD) é algo que deve ser considerado por aqueles que pretendem montar uma reserva de emergência ou alocar recursos em um investimento mais seguro.

Além disso, entender o que é o TD é essencial para que se tenha uma noção completa acerca do mercado financeiro dos dias atuais. E é também importante para que se componha uma carteira diversificada de investimentos.

Você o conhece? Sabe como funciona? Além de ser mais seguro e mais rentável que a Poupança tradicional, o Tesouro Direto representa também a porta de entrada para diversos outros tipos de alocações e de possibilidades.

Além, é claro, de ele próprio representar uma boa alocação.

Por isso, trazemos este artigo até você, investidor. Nele, esclareceremos tudo de mais importante sobre esse assunto. Assim, você poderá ficar inteiramente informado sobre mais um dos temas principais do universo econômico.

A seguir, passando pelos tópicos abaixo, responderemos aos seguintes (e importantes) questionamentos acerca do TD:

- O que é Tesouro Direto?

- Títulos Públicos: o que são?

- Qual a relação entre inflação e Tesouro Direto?

- Qual a taxa Selic atual?

- Quais os títulos do Tesouro Direto?

- Tesouro Direto é Renda Fixa?

- Quais são as vantagens do TD?

- Quais são as desvantagens do TD?

- Quanto rende o Tesouro Direto?

- Tesouro Direto ou poupança?

- Quais as taxas do TD?

- Investir no Tesouro Direto é seguro?

- Como funciona o Tesouro Direto?

- Como investir no Tesouro Direto?

O que é Tesouro Direto?

Aqui, para melhor compreendermos como investir no Tesouro Direto, veremos o que ele é. Em suma, ele consiste em um programa criado, em 2002, pelo Tesouro Nacional em parceria com a B3.

Sua criação teve como objetivo democratizar o acesso do investidor comum a Títulos Públicos.

Antigamente, a aplicação em Títulos Públicos só era possível por meio de Fundos de Renda Fixa. Assim, o investimento não era atrativo.

Hoje em dia, investir no Tesouro Direto está muito mais acessível. É possível fazer uma alocação com cerca de R$ 30,00. Além disso, são oferecidos diversos Título Públicos, com diferentes rentabilidades, fluxos de remuneração e prazos de vencimento.

Isto é: todos os tipos de investidor podem ter seus objetivos auferidos por este investimento, tornando-se assim credores do Governo. E, portanto, recebendo o valor emprestado com as devidas correções.

Ao investir no Tesouro Direto, você tem liquidez diária. Ou seja, é muito mais fácil resgatar seu dinheiro, e o processo de investimento é totalmente online.

Agora que já vimos o que é Tesouro Direto, vamos entender o que são Títulos Públicos.

Para saber tudo sobre o Tesouro Direto de maneira prática, baixe o nosso e-book exclusivo e gratuito sobre o tema!

Não perca tempo! Clique no botão abaixo e tenha acesso ao material mais completo sobre o Tesouro Direto.

Títulos Públicos: o que são?

Para investir no Tesouro Direto com propriedade, é antes necessário que se saiba o que são Títulos Públicos.

Como dito acima, investir no Tesouro Direto é, basicamente, investir em Títulos Públicos.

Títulos Públicos são títulos emitidos pelo Governo Federal e têm como finalidade captar recursos para o financiamento da dívida pública. Além disso, eles servem, também, para o financiamento de atividades do próprio Governo, tais como: educação, saúde e infraestrutura.

O risco de um investimento em Títulos Públicos é muito baixo, pois eles são emitidos e garantidos pelo Governo. Ou seja: você somente não receberá seu dinheiro com as devidas correções se o Estado der calote.

Ademais, tais Títulos podem ser atrelados à inflação ou à Selic, a taxa básica de juros em nosso País.

Qual a relação entre inflação e Tesouro Direto?

A inflação representa, basicamente, a perda do poder de compra de um determinado papel moeda. Ou, de outro modo, o aumento dos preços de maneira generalizada.

Quando o contrário acontece, temos a deflação.

A inflação acontece por diversos fatores. O exemplo mais clássico é este: o Governo, caso se endivide, pode, para pagar seus débitos, imprimir papel moeda. Com mais dinheiro em circulação, os preços tendem a subir. Isso pois a quantidade de produtos oferecidos não subiu, apenas a quantidade de dinheiro em circulação na economia.

Ou seja: a inflação segue, na maior parte dos casos, a lei da oferta e da demanda.

Há diversos medidores de inflação. Dentre eles, os mais famosos são: o IPCA (Índice de Preços ao Consumidor Amplo), medido pelo IBGE, e o IGPM (Índice Geral de Preços do Mercado).

Agora, você pode estar se perguntando: como é que isso influência a minha tomada de decisão ao investir no Tesouro Direto?

É simples: alguns Títulos, como o IPCA+, são indexados à inflação.

Ademais, há aqueles que são indexados à taxa básica de juros, a Selic. Essa taxa pode ter relação também com a inflação. Isso se deve, pois, quando os preços estão altos, o Banco Central pode aumentar a Selic.

Assim, com a taxa de juros mais alta, as pessoas podem postergar suas compras. Portanto, com a demanda menor, a inflação – e os preços – tendem a descer.

Todo esse mecanismo pode influenciar o seu modo de investir no Tesouro Direto.

Qual a taxa Selic atual?

A taxa Selic atual está em 2,00%, em sua mínima histórica.

Ela é definida pelo Copom, o Comitê de Política Monetária do Banco Central, que se reúne a cada 45 dias para avaliar como está a capacidade econômica do Brasil.

Sua função principal é controlar a inflação.

Há diversas questões que influenciam na alteração, ou não, da taxa Selic. O exemplo mais claro são as movimentações bancárias.

Os saques/depósitos realizados nos bancos podem aumentar/diminuir a quantidade de dinheiro em circulação. Além disso, eles podem diminuir a quantidade de dinheiro dentro do próprio banco. Ambas as situações influenciam a inflação.

Ainda mais, dentro dessa dinâmica, há também a questão dos empréstimos de bancos. Quando tais empréstimos ocorrem, há a cobrança de uma taxa de juros na hora do pagamento. Quem norteia quanto será esta taxa de juro cobrada pelos bancos é a Selic.

Agora, você pode estar, novamente, se perguntando: como é que isso influência a minha tomada de decisão ao investir no Tesouro Direto?

O Tesouro Selic, um dos mais famosos Títulos Públicos ofertados pelo Tesouro Direto, acompanha a Selic. Ou seja, para entender bem a rentabilidade e a volatilidade do Tesouro Selic, é muito importante saber a taxa Selic atual.

Além disso, a Selic e a inflação andam “lado a lado”. Isto é: qualquer movimentação em uma pode acabar movimentando a outra.

Agora que já vimos o que são a Selic e a inflação, vamos aos tipos de Títulos Públicos.

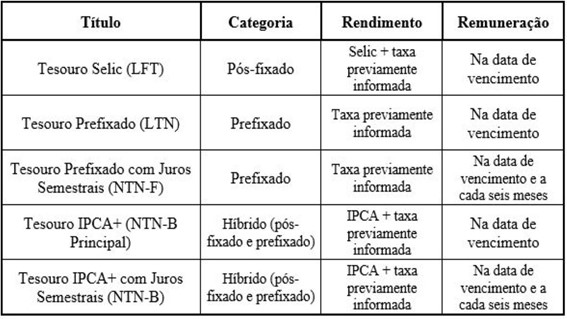

Quais os títulos do Tesouro Direto?

Como comentado acima, ao investir no Tesouro Direto, você está investindo em Títulos Públicos disponíveis no Programa, que podem:

- ser atrelados à Selic;

- ter proteção contra inflação;

- ter o retorno predeterminado antes mesmo do investimento;

- ter o retorno parcialmente predeterminado e parcialmente “variável”.

Ademias, eles têm prazos de vencimento diferentes. Tais prazos influenciam a rentabilidade dos Títulos e, também, o nível de risco deles.

Estão disponíveis três tipos diferentes de Títulos Públicos no TD. São eles: pós-fixados, prefixados e híbridos (ou mistos).

Pós-fixados

Você saberá como a remuneração será realizada – os critérios de remuneração etc. Entretanto, como estes títulos acompanham um indexador que, na maioria dos casos, varia, o retorno total só ficará explícito no momento em que o resgate for realizado.

Prefixados

Nestes Títulos, o retorno já está explícito antes mesmo da compra. Mas, para obtê-lo conforme o esperado, deve-se realizar o resgate na data de vencimento do aporte.

Híbridos

Aqui, uma parcela da remuneração é predefinida no momento da alocação. O restante é atrelado à variação da inflação.

Abaixo, é possível ver, em mais detalhes, cada tipo de Título Público oferecido e suas respectivas especificações.

Tesouro Selic (LFT)

O Tesouro Selic entra na categoria dos Títulos pós-fixados. Ele possui sua rentabilidade atrelada à Selic. Ele é o único a fazer isto dentre todos os ofertados pelo Tesouro Direto. Em suma, é o Título mais usado como forma de reserva de emergência.

Ele é comparável aos Títulos que pagam aproximadamente 100% do CDI.

Há duas características que tornam o Tesouro Selic tão procurado pelos investidores:

- Ele é pouco volátil. Isso significa que, como a taxa básica de juros oscila pouco ao longo do tempo, seu rendimento, que não é definido anteriormente, mas sim durante o processo, também varia pouco. Ademais, o rendimento é diariamente adicionado à aplicação.

- Ele tem liquidez diária. Ou seja, você consegue facilmente resgatar seu investimento. E, caso você venda seus papéis, não perderá dinheiro. O retorno a ser ganho será o equivalente ao acumulado até a data de retirada.

A rentabilidade do Tesouro Selic é sempre positiva. Ela será maior ou menor a depender da quantidade de tempo da aplicação. Basicamente, quanto mais perto do prazo de vencimento ocorrer o resgate, maior a rentabilidade.

Tesouro Prefixado (LTN)

Como o próprio nome já diz, o Tesouro Prefixado tem seu retorno informado logo na data da aplicação.

Assim, nesse tipo de Título, é possível saber quanto o seu dinheiro se valorizará. Isso caso você o mantenha até a data final.

Agora, caso você deseje resgatar seu investimento antes do prazo final, duas coisas podem acontecer. Você pode ganhar mais que o esperado. Ou perder parte do rendimento. Isso se deve, pois a rentabilidade desses Títulos oscila conforme a expectativa dos juros futuros.

Se a expectativa para os juros subir, você pode, retirando seu dinheiro antes, perder parte da valorização. Ou, até mesmo, tomar prejuízo. Se ela cair, o contrário acontece – você pode acabar ganhando mais que o esperado.

Tesouro Prefixado com Juros Semestrais (NTN-F)

Aqui, é também possível saber qual será o retorno a ser obtido na data de vencimento do papel no momento da compra.

Entretanto, há uma pequena diferença frente aos Títulos apenas prefixados. Semestralmente, um “cupom” – rentabilidade dos juros equivalente até uma data determinada – é pago ao investidor.

Assim, é possível ter fluxo de caixa a cada seis meses. E isso sem que haja a necessidade de resgate do Título antes do seu vencimento determinado.

Entretanto, devemos sempre ficar atentos. A cada cupom, 22 por cento sobre o ganho é cobrado como Imposto de Renda (IR) – valor referente à alíquota máxima do IR.

Tesouro IPCA+ (NTN-B Principal)

Os Títulos do Tesouro IPCA+ são classificados como híbridos.

Como explicado acima, eles têm parte da rentabilidade prefixada – isto é, definida no momento do investimento – e parte indexada à inflação – medida pelo IPCA.

Ademais, estes Títulos sempre terão ganho real, acima da inflação, pois, mesmo que a inflação de um período seja maior que a rentabilidade de um Título, o ganho obtido com ele será dado pela parte prefixada.

Tesouro IPCA+ com Juros Semestrais (NTN-B)

Como no caso anterior, os Títulos do Tesouro IPCA+ com Juros Semestrais também são híbridos, com parte da rentabilidade definida anteriormente e parte atrelada à inflação.

A única diferença é que, neste caso, parte da rentabilidade é paga, como no Tesouro Prefixado com Juros Semestrais, semestralmente.

Contudo, é importante lembrar que a parte prefixada será paga apenas na data de vencimento do Título.

Ademais, vale lembrar que o IPCA+ com Juros Semestrais também sofre marcação a mercado. Ou seja: sacar o investimento antes da data final pode acarretar uma rentabilidade maior ou menor.

Tesouro Direto é Renda Fixa?

Agora, após termos visto os tipos de Títulos disponíveis para você investir no Tesouro Direto, partamos para uma questão importante: afinal, Tesouro Direto é Renda Fixa?

Antes de qualquer coisa, devemos entender que Renda Fixa consiste em investimentos cujas remunerações são definidas no momento da aplicação, como Fundos DI, poupanças – geralmente ofertadas por bancos – e CDBs.

Em suma, todos os tipos de aplicação citados acima não estão sujeitos, ou o estão em baixo grau, às oscilações do mercado. Além disso, todos têm suas rentabilidades predefinidas – no todo ou em parte.

Como é possível notar, os Títulos do Tesouro, menos o Tesouro Selic, que possui rentabilidade pós-fixada, possuem todas as características que definem uma aplicação em Renda Fixa.

Portanto, no mercado financeiro, eles são definidos como tal, pois, mesmo nos casos em que uma parte da remuneração acompanha a inflação, a outra mantém a rentabilidade sempre “previsível”, posto que predefinida e real.

Quais são as vantagens do Tesouro Direto?

Investir no Tesouro Direto traz consigo, quando comparados às tradicionais poupanças e aos investimentos de Renda Variável, algumas vantagens e desvantagens.

Neste tópico, comentaremos apenas as vantagens.

Liquidez

Os Títulos do Tesouro Direto têm liquidez diária (D+1).

Ou seja, pode-se solicitar o resgate de um Título a qualquer momento. A partir daí, em um dia útil, o dinheiro estará em sua conta.

Por isso, usa-se muito esses tipos de aportes como reserva de emergência.

Acesso

Para investir no Tesouro Direto, você só precisa ter acesso à internet e ter uma conta em uma instituição financeira, como bancos tradicionais e corretoras.

Contudo, fique atento: há um processo de credenciamento das instituições financeiras por parte do Tesouro Nacional. Só assim elas podem operar os Títulos do Tesouro.

A lista com tais instituições e com suas respectivas taxas de administração está disponível no site do Tesouro Nacional.

Valores iniciais

Os Títulos disponíveis são considerados investimentos acessíveis.

Como é possível comprar não apenas o Título inteiro, com seu preço unitário, mas também uma parcela pequena dele, com pouco mais de 30 reais já se é possível investir nessa categoria.

No site do Tesouro Direto, é possível encontrar todos os Títulos disponíveis, com seus respectivos preços unitários e mínimos.

Quais são as desvantagens do Tesouro Direto?

Investir no Tesouro Direto, em suma, também acarreta algumas desvantagens. As duas principais são:

Retorno frente à Renda Variável

Os Títulos do Tesouro Direto, quando comparados a ações e a Fundos Imobiliários, por exemplo, não apresentam rentabilidades tão elevadas.

Isso se deve, em alto grau, ao fato de eles terem rentabilidades já predefinidas – e não muito elevadas.

Entretanto, vale lembrar que tais Títulos são bastante seguros e, quase sempre, têm retorno real.

Resgate

Apesar de a liquidez representar um ponto forte dos Títulos do Tesouro Direto, a rentabilidade total oferecida por muitos deles só acontecerá caso a aplicação seja mantida até a data final prevista.

Assim, retirar um aporte antes do tempo pode resultar em um ganho menor do que o esperado – ou, até mesmo, em alguns casos, em um resultado negativo. O oposto, porém, também é válido.

Assim, investir no Tesouro Direto é mais recomendado para aqueles que pensam a longo prazo, pretendendo deixar o dinheiro investido por um bom tempo.

Há, também, a questão das taxas e das tributações que envolvem o processo de investir no Tesouro Direto. Entretanto, como este assunto é mais longo e específico, deixamos um tópico específico para ele à frente.

Quanto rende o Tesouro Direto?

Como dito anteriormente, cada “categoria” de Título tem uma rentabilidade diferente.

Uma ação pode, em um período menor, render muito mais àquele que nela investir frente a um investimento em Renda Fixa. Entretanto, não se deve levar apenas este fator em consideração.

Segurança e Liquidez são outros dois fatores que trazem bastante consistência àqueles que desejam investir no Tesouro Direto. E, é claro, temos sempre de comparar a rentabilidade de “aportes” de uma mesma categoria.

Em suma, a rentabilidade do Tesouro Direto depende do momento de resgate, da taxa de juros básica, a Selic, e da Inflação acumulada – medida pelo IPCA – no período.

Abaixo, segue uma tabela com a rentabilidade dos principais títulos no ano de 2019.

(Fonte: Balanço de dezembro de 2019 do Tesouro Nacional)

Como se vê acima, o Tesouro IPCA+ com Juros Semestrais 2035, por exemplo, entregou, no ano, uma rentabilidade de 26,66%. Ou seja, investir no Tesouro Direto, no período em questão – mas não só –, foi muito mais rentável que investir na poupança. Neste caso em questão, partindo da premissa de que houvesse uma gestão ativa desse título.

Tesouro Direto ou Poupança?

O rendimento da caderneta de Poupança é atrelado à taxa Selic e à Taxa Referencial (TR), que, desde há muito, equivale a praticamente zero.

Em 2012, quando ocorreu o surgimento da “poupança nova”, a Poupança passou a ter dois critérios diferentes de rendimento:

- Caso a Selic esteja acima de 8,5% ao ano, remunera-se 0,5% ao mês mais TR.

- Caso a Selic esteja igual ou abaixo de 8,5%, remunera-se 70% da Selic mais TR.

Assim, como a taxa básica de juros da economia, a Selic, está em 2,00% ao ano, o segundo cenário é o válido.

Ademais, ela vem se mantendo abaixo dos 8,5% necessários para que o primeiro critério seja válido há alguns anos – e não há previsão para que volte ao patamar anterior.

Assim, apenas para termos uma noção mais prática sobre a rentabilidade deste tipo de investimento, peguemos 2019 como referência.

Nele, a rentabilidade acumulada da poupança ficou em torno de 4,26% a.a., abaixo da inflação acumulada – medida pelo IPCA –, que ficou em 4,31% a.a. Ou seja, se calcularmos seu rendimento real, que é a rentabilidade total descontada pela Inflação, a poupança teve um rendimento negativo.

Além disso, devemos sempre lembrar que os juros da poupança são repassados a cada 30 dias; isto é: seu rendimento só será efetivo caso você saque seu dinheiro após este período, pois, sacando-o antes, você não receberá os devidos ajustes.

Quais as taxas do Tesouro Direto?

Agora que já falamos sobre a remuneração dos Títulos Públicos, é importante que compreendamos como funcionam as taxas e os tributos envolvidos ao se investir no Tesouro Direto.

Há quatro cobranças envolvidas – ou que podem ser envolvidas – no processo de investir no Tesouro Direto. São elas:

Taxa de Custódia

A taxa de Custódia é cobrada pela própria B3 e refere-se ao valor embutido nos serviços, disponibilizados por ela, de guarda dos papéis, de oferecimento deles e de segurança acerca de informações pessoas.

Tal taxa é cobrada semestralmente e equivale a 0,25% a.a sobre o valor investido.

Imposto de Renda

A cobrança do Imposto de Renda sobre um investimento feito no Tesouro Direto é regressiva; isto é: quanto mais tempo o aporte ficar alocado, menor será a cobrança.

No geral, as alíquotas incidem do seguinte modo:

- Em investimentos de até 180 dias, a cobrança é de 22,5% sobre o lucro.

- No caso dos investimentos de 181 a 360 dias, a cobrança é de 20% sobre o lucro.

- Em investimentos de 361 a 720 dias, a cobrança é de 17,5% sobre o lucro.

- No caso dos investimentos de 721 dias para frente, a cobrança torna-se fixa, sendo cobrado apenas 15% sobre o lucro.

Ademais, não é necessário “pagar” ativamente o IR, pois ele é retirado diretamente do próprio investimento, com o lucro indo já descontado ao investidor.

Imposto sobre Operações Financeiras (IOF)

O Imposto sobre Operações Financeiras refere-se a resgates feitos em prazos não condizentes com, na maioria dos casos, os objetivos de se investir no Tesouro Direto, pois incidem sobre resgates de curto prazo – 30 dias ou menos.

Ele incide sobre o rendimento de um investimento apenas nos primeiros trinta dias da operação realizada – e só é cobrado caso o resgate seja realizado.

Em suma, quanto aos valores, ele vai de 96% de cobrança – um dia após o investimento – até 0% – no dia de número 30.

Taxa de administração

A taxa de administração pode, ou não, ser cobrada.

Isto depende da instituição que estiver mediando seus investimentos, pois há instituições, como algumas corretoras, que não a cobram.

O padrão de cobrança e os valores envolvidos podem mudar de instituição para instituição. No geral, porém, é cobrada uma taxa no momento da realização de um investimento e outra anualmente.

Investir no Tesouro Direto é seguro?

Por mais que a maior parte dos brasileiros pense que a maneira mais segura de “guardar” seu dinheiro seja o deixando na poupança, isto, na prática, caracteriza uma visão equivocada sobre investimentos.

A chance de o Estado dar calote, isto é, de ele não pagar seus rendimentos, é menor em relação a chance de uma instituição financeira, como um banco, fazer isto, pois a probabilidade de o Estado falir, deixando de ter como remunerar seus credores, é muito baixa, o que pode acontecer mais “facilmente” com um banco.

Lembrando que os CDBs, as LCIs e as LCAs são protegidos pelo FGC, como explicado acima, para valores de até 250 mil reais por CPF.

Em último caso, o Governo pode imprimir papel-moeda para arcar com suas dívidas.

Entretanto, o investidor deve sempre ficar atento aos riscos explicados acima, como o de resgatar o papel antes da hora e acabar não sendo remunerado como esperava, fazendo com que as remunerações não valham a pena.

Assim, vale sempre lembrar: nenhum investimento tem 100% de resguardo; porém, investir no Tesouro Direto é bastante seguro.

Por fim, há também a questão das operações: quando a taxa de juros sofre muita volatilidade, os sistemas de negociação do Tesouro Direto podem ser suspensos. Contudo, a probabilidade de isto acontecer é baixíssima.

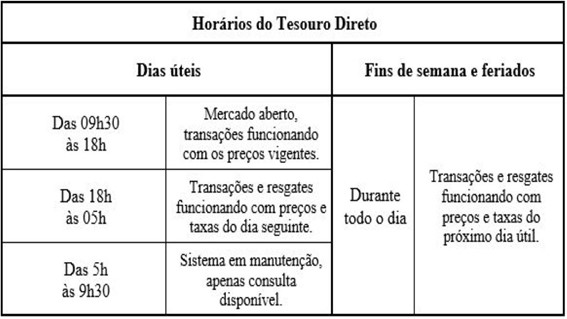

Como funcionamento do Tesouro Direto (horários e mais)?

Elaboração: Equipe Levante

Como investir no Tesouro Direto?

Para investir no Tesouro Direto, você precisa apenas seguir alguns passos – no geral, eles são bem simples!

Primeiro, você precisa criar uma conta em uma instituição financeira credenciada para operar Tesouro Direto – caso você ainda não a tenha.

Depois, transfira o dinheiro da sua conta bancária – via TED, geralmente – para a instituição escolhida. Atente-se aos possíveis custos envolvidos na operação e às taxas de administração das instituições.

A partir daí, inicia-se uma parte mais pessoal: entre na área pertencente ao Tesouro Direto na instituição escolhida e veja os títulos disponíveis, sempre pensando em qual seria a estratégia mais adequada e os melhores prazos aos seus objetivos.

Ademais, no site oficial do Tesouro Direto é possível encontrar um simulador de investimentos, o que pode facilitar a sua escolha.

Escolhido(s) o(s) Título(s) em que você irá investir, basta fazer a(s) operação(ões). No geral, muitas corretoras e bancos têm, em seus apps e sites, tutoriais de operação.

Conclusão

Investir no Tesouro Direto nunca foi tão fácil como o é hoje em dia.

Diante de cenários de incerteza – ou, até mesmo, diante de cenários prósperos –, os Títulos Públicos surgem como ótimas alternativas, pois podem tanto servir como reservas de emergência quanto serem alocações focadas em geração de renda para o longo prazo.

Por isso, para esclarecer melhor como investir no Tesouro Direto e para trazer mais informações sobre as diferentes possibilidades oferecidas pelo mercado financeiro, trouxemos a você este artigo.

Caso tenha surgido alguma dúvida, deixe seu comentário abaixo – estamos sempre prontos para ajudá-lo!

Além disso, para melhor acompanhar o mercado financeiro, convidamos você a se inscrever em nossa newsletter. Por meio dela, semanalmente, você receberá análises e panoramas importantes sobre o mercado, além de relatórios sobre empresas, setores e afins. Não perca tempo!

Agradecemos a sua leitura!

Leia também: Poupança ou Tesouro: onde investir?