Olá, investidores.

Tudo bem?

O tema do Gabinete Anticaos de hoje será o movimento de busca pela qualidade nas diversas classes de ativos ao redor do mundo, com foco no mercado de ações brasileiro.

Esse movimento de “flight to quality” (ou “fuga para a qualidade”) é um movimento que diversos investidores globais fazem em tempos de crise, momentos de pânico e aumento dos níveis de aversão ao risco.

O momento atual, no qual temos uma quarentena praticamente global para tentar controlar a disseminação da pandemia do novo coronavírus, aumentou muito o nível de incerteza nos mercados financeiros mundiais.

Esta “fuga para a qualidade”, então, representa a ação, por parte dos investidores, de transferência de seus capitais de investimentos com riscos mais elevados para ativos considerados seguros e com menores riscos.

Taxa livre de risco: títulos da dívida dos EUA (Treasuries)

A taxa futura de juros dos Estados Unidos é considerada a taxa livre de risco para investimentos no mercado financeiro mundial.

Em Renda Fixa, existe uma relação inversamente proporcional entre o preço unitário de um título e a sua taxa de retorno (yield). Quanto maior a procura por um título, maior será seu preço unitário e menor será a taxa de retorno.

Em geral, quando ocorre um aumento no nível mundial de aversão ao risco, a procura pelos títulos mais longos do tesouro americano (Treasuries) aumenta. Quando a procura aumenta, o Preço Unitário do título (PU) sobe e a taxa de retorno (yield) cai.

A taxa de juros dos EUA saiu do patamar de 1,88 por cento ao ano em janeiro para atingir o patamar de 0,54 por cento em 9 de março; isso ocorreu devido aos impactos da situação causada pela Covid-19. Assim, os preços dos títulos da dívida norte americana (Treasuries) com vencimento em 10 anos apresentaram forte valorização no período.

Essa queda na taxa livre de risco, taxas de juros nos EUA, é reflexo da maior busca por ativos de baixo risco por parte dos investidores.

Aconteceu uma anomalia no comportamento das Treasuries dos EUA no meio de março, auge do pânico nos mercados mundiais, pois os preços das taxas de juros apresentaram desvalorização ao mesmo tempo em que houve uma forte queda nos índices de ações. Dessa forma, a taxa de retorno (yield) subiu de 0,54 por cento ao ano, em 9 de março, para 1,12 por cento ao ano no dia 19 de março.

Chamamos tal movimento de “anomalia” porque, em momentos de stress e aumento do nível de aversão ao risco, é esperado que a procura por ativos seguros aumente, ocasionando, assim, uma queda na taxa de juros (yield). No meio de março, justamente o oposto aconteceu. O pânico geral nos mercados e a busca por liquidez levaram a uma venda generalizada de todas as classes de ativos, o que, nos títulos do tesouro americano, acarretou o aumento da taxa de juros e a queda de preços.

Como bem diria Howard Marks, gestor de recursos Oaktree Capital Management: “Em tempos de crise, a correlação entre os ativos tende a ser 1.” Ou seja: até mesmo os ativos considerados seguros apresentam forte queda – em linha com ativos de maior risco (ações, por exemplo).

A situação acabou retornando ao esperado no fim do mês de março. No dia 28 de abril, então, a taxa de juros de 10 anos dos EUA voltou ao patamar de 0,62 por cento ao ano.

Em 2008, ano da crise do subprime, ocorreu um fenômeno semelhante ao que vivemos atualmente. A taxa do título de 10 anos do governo americano recuou do patamar de aproximadamente 3,5 por cento em outubro daquele ano para 2 por cento em dezembro, queda de 150 pontos base em pouco mais de 2 meses.

Voltando aos tempos atuais, importante lembrar que o Banco Central Americano, o Federal Reserve (Fed), reduziu drasticamente a taxa de juros de curtos prazo (Fed Funds), equivalente à nossa Selic, para o intervalo de 0 a 0,25 por cento ao ano. O Fed fez isso como forma de estimular a economia americana durante o período de quarentena.

Ativos seguros: ouro e dólar

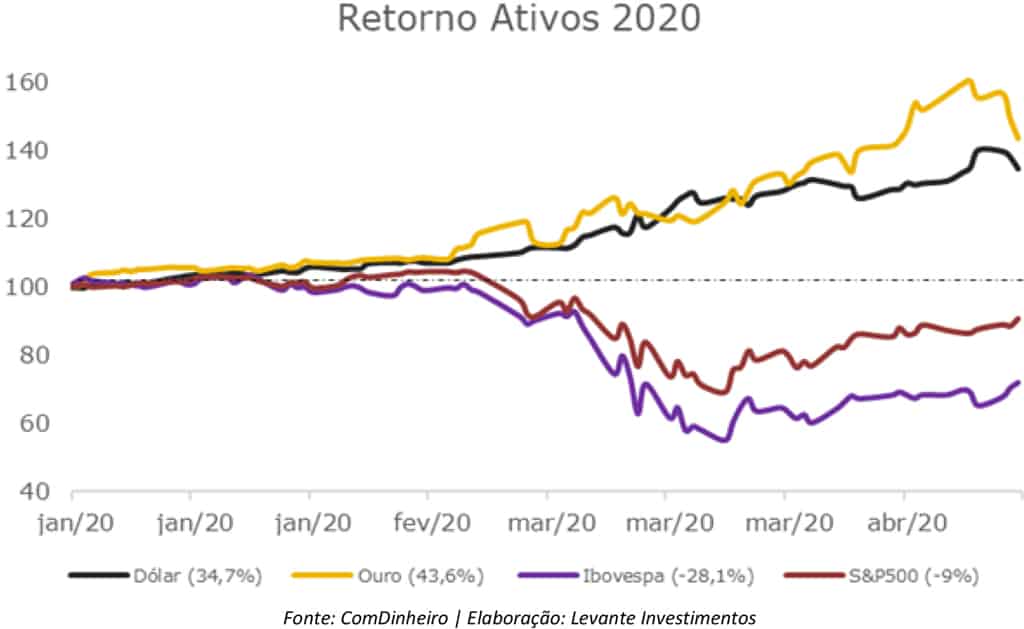

Existem duas classes de ativos, entre algumas outras, que podem ser consideradas seguras e ser utilizadas como proteção (hedge) em uma carteira de ativos: dólar e ouro. Estes dois ativos acumulam impressionantes valorizações de, respectivamente, 34,7 por cento e 43,6 por cento em 2020 (até 29 de abril).

No mesmo período, em moeda local, o Ibovespa acumulou desvalorização de 28,1 por cento e o principal índice da Bolsa dos EUA, o S&P500, teve queda de 9 por cento.

No mundo todo, investidores estão se desfazendo de ativos mais arriscados, como, por exemplo, ações, e migrando para ativos considerados seguros. Este é o principal motivo das fortes altas do dólar e do ouro em 2020. Tanto o ouro quanto o dólar são considerados referências de reserva de valor ao redor do mundo.

Até mesmo o ouro, considerado um ativo seguro, apresentou quedas no meio de março, durante o período de pânico nos mercados, em movimento similar ao de títulos públicos americanos.

Recomendamos sempre aos investidores a diversificação de risco na composição de suas carteiras. Já falamos sobre o assunto no episódio 20 do Gabinete Anticaos. Para acessá-lo, basta clicar aqui.

Crédito privado

Até mesmo no mercado de crédito privado houve um movimento de busca por ativos de qualidade, principalmente devido ao maior risco de liquidez dos Fundos de Crédito Privado, com alto volume de resgates nos Fundos em busca de liquidez.

Basicamente, existem dois tipos de crédito de empresas privadas: títulos “high grade” (alta qualidade), de grandes empresas, e títulos “high yield” (alto retorno), de empresas menores e com riscos maiores.

No momento atual, de crise de liquidez e stress nos mercados financeiros, foi observado que os títulos de alta qualidade de grandes empresas (ex: Localiza) foram negociados no mercado secundário a preços de títulos “high yield” (de empresas menores).

Muitos investidores, inclusive alguns Fundos de Ações que já possuíam ações dessas empresas, aproveitaram para comprar esses títulos de crédito privado “high grade”, os quais chegaram a ter remuneração na faixa de CDI mais 3 a 4 por cento ao ano.

Fluxo de recursos dos investidores estrangeiros na Bolsa

Um bom termômetro para medir o nível de aversão ao risco no mercado de ações brasileiro é o fluxo de investidores estrangeiros na Bolsa.

Segundos dados da B3, o fluxo de recursos de investidores estrangeiros no mercado de ações à vista ficou negativo em 69 bilhões de reais no acumulado de 2020 (até 24 de abril).

No mês de abril, o fluxo acumulado está negativo em 4,8 bilhões de reais, dos quais 2,5 bilhões de reais de saída somente no dia 24 de abril, que marcou a saída do ex-ministro da Justiça Sérgio Moro.

Os dados acima se referem apenas ao mercado secundário à vista; isto é, não incluem o fluxo no mercado futuro de índice de ações e opções de ações, bem como o fluxo primário nas ofertas de ações (follow-ons e IPOs).

Em um movimento global, os investidores estrangeiros estão reduzindo suas exposições aos ativos de maior risco, como ações, especialmente em mercados emergentes, como o Brasil. Esse movimento vem fortalecendo o dólar em relação a outras moedas de países emergentes.

Dessa forma, acreditamos que o fluxo de investidores estrangeiros não deverá voltar tão cedo para a bolsa de valores brasileira devido a três fatores: 1) alto nível de aversão ao risco: o índice VIX ainda está em 32 pontos (volatilidade anual de 32 por cento no S&P500); 2) risco fiscal nas contas públicas do Brasil e aumento da dívida pública em relação ao PIB; e 3) agravamento da crise política entres os três poderes no Brasil (Executivo, Legislativo e Judiciário).

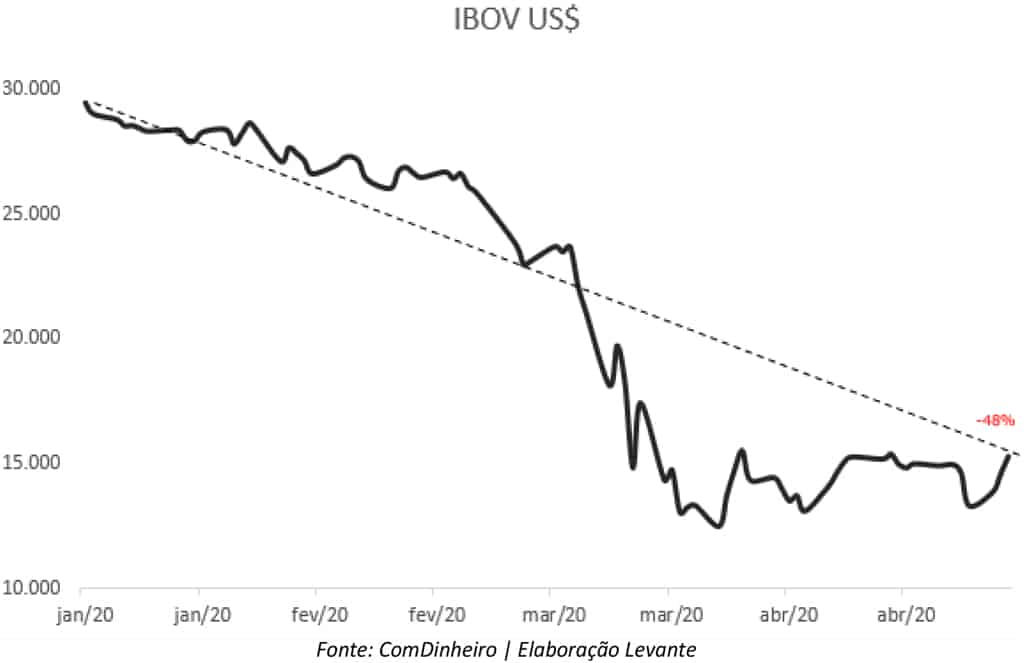

Ibovespa em dólar

O Ibovespa em dólar, modo como o investidor estrangeiro avalia o preço da Bolsa brasileira, acumula desempenho negativo de 48 por cento em 2020, frente à queda de 9 por cento na Bolsa americana no período.

O Ibovespa em dólar saiu do patamar dos 30 mil pontos, em janeiro de 2020, para 15 mil pontos em abril.

A Bolsa de Valores dos EUA apresentou um desempenho muito melhor que o do Ibovespa desde o Carnaval (26 de fevereiro): desvalorização de apenas 8,1 por cento para o S&P500, enquanto o Ibovespa teve, no período, queda de 23,1 por cento.

Muitos investidores estrangeiros estão preferindo investir em ações nos EUA em busca de qualidade – em vez de investirem em ações brasileiras, as quais apresentam risco mais alto (nosso risco-país está acima dos 300 pontos).

Muitos investidores, inclusive Luis Stuhlberger, lendário Gestor do Fundo Verde, atualmente preferem investir em ações americanas, pois a percepção de risco é menor e a recuperação da economia americana poderá ser mais rápida – por conta da grande injeção de recursos (vários trilhões de dólares) na economia americana por parte do Banco Central (Fed) e do Governo dos EUA.

Ações no mercado local: mudança na carteira dos Fundos de Ações

Depois do aumento do nível de aversão ao risco e da forte queda do Ibovespa em 2020, foram observadas duas tendências no mercado de gestão de recursos em Fundos de Investimento em Ações: i) redução de risco nos portfólios de ações; e ii) busca por qualidade em termos de empresas na carteira.

Antes da pandemia da Covid-19, as carteiras de ações dos Fundos de Investimento em Ações eram mais concentradas, com algumas empresas chegando a representar até 15 por cento da composição total e com posições grandes em empresas como Via Varejo (VVAR3) e Qualicorp (QUAL3). Após o início da pandemia, os Fundos de Ações reduziram suas exposições ao risco e diminuíram a concentração das empresas em suas carteiras.

Como a queda na Bolsa foi generalizada em termos de setores e empresas, devido ao alto grau de incerteza dos impactos da quarentena na economia, os Fundos aumentaram a quantidade média de empresas na carteira para 25 a 30 empresas, com menor concentração de empresas e mais exposição a diversos setores da Bolsa.

Outra tendência foi a preferência por grandes empresas (blue chips) nos seus respectivos setores de atuação, pois essas empresas estão mais capitalizadas e com posição mais sólida de liquidez de recursos para enfrentar a paralisação da economia.

Essas ações têm maior liquidez. Ademais, as empresas blue chips (ex: Vale [VALE3], Ambev [ABEV3], Magalu [MGLU3], Localiza [RENT3], Renner [LREN3] etc.) devem, comparadas às empresas menores, sair mais fortalecidas em termos de posicionamento de mercado e estratégia competitiva.

Por último, outra tendência parece ser a preferência por empresas exportadoras que tenham parte das suas receitas em dólar (Vale, Gerdau [GGBR4], JBS [JBSS3], Suzano [SUZB3] etc.).

Conclusão

Sustentamos nossa recomendação de que o investidor deva manter o percentual do seu patrimônio que já tenha alocado em ações na própria Bolsa. Trocas dentro do portfólio devem ser pontuais. Ao trocar uma ação por outra, recomendamos que o investidor busque empresas com receitas atreladas ao dólar e custos em reais – ou empresas de qualidade e líderes de mercado, as “blue chips”.

Importante ressaltar que essas trocas devem ser feitas com muito cuidado; assim, evita-se a troca de empresas boas, com bons potenciais de valorização, mas que sofreram grande desvalorização, por um papel mais defensivo ou de qualidade menor, com menor potencial de retorno, o que poderia prejudicar seu portfólio.

Até breve,

Equipe Gabinete Anticaos