Olá, investidores.

Tudo bem?

No Gabinete Anticaos de hoje, comentaremos os impactos da pandemia do coronavírus sobre: i) o resultado primário das contas públicas (déficit fiscal); ii) o grau do endividamento público em relação ao Produto Interno Bruto (PIB); e iii) o movimento nas taxas de juros no mercado de títulos públicos (Tesouro Direto IPCA+ e taxas futuras de DI) com vencimentos mais longos (de 2025 a 2035).

Com a pandemia do coronavírus, o Governo anunciou um extenso pacote de ajuda de âmbitos fiscal, monetário e de crédito.

O ministro da economia, Paulo Guedes, junto aos presidentes do Banco Central (Roberto Campos Neto), da Caixa Econômica Federal (Pedro Guimarães) e do BNDES (Gustavo Montezano), anunciou essa medida, a qual tem o valor total de R$ 1,8 trilhão, o que equivale a 24,5 por cento do PIB brasileiro. Em suma, este é o maior pacote de ajuda da história do País.

Do valor acima, R$ 1,2 trilhão refere-se às medidas anunciadas pelo Banco Central para aumentar, juntamente com os bancos públicos (Banco do Brasil e Caixa Econômica Federal), a liquidez do mercado financeiro, especialmente a disponibilidade de crédito às empresas.

Neste relatório, o foco da nossa análise recairá sobre as medidas do Governo Federal para auxiliar a economia no âmbito fiscal. Assim, pretendemos analisar o impacto das medidas na situação fiscal e na dívida pública do País.

O mercado financeiro está preocupado com a situação fiscal do Brasil após a Covid-19. O déficit público previsto para antes da crise, que era de cerca de R$ 120 bilhões, pode quase quadruplicar por conta dos esforços do Governo para dar impulso à economia em tempos de quarentena e pela queda na arrecadação do Governo.

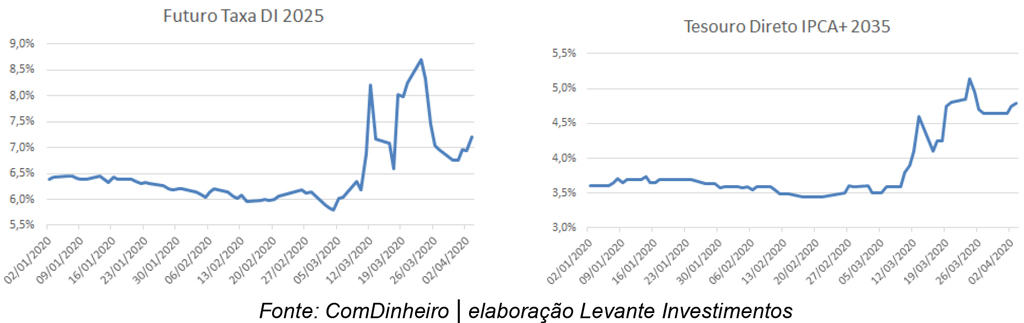

Essa deterioração da situação fiscal e da dívida pública do Brasil já teve impacto no mercado de juros a partir de março: elevação das taxas de juros futuras medidas pelo título público do Tesouro Direto atrelado à inflação (IPCA+, antiga NTB-N) e pela taxa futura do DI (pré-fixado/LTN).

A taxa do DI futuro com vencimento em 2025 saiu do patamar de 6,0 por cento ao ano em fevereiro (antes do Carnaval) para 7,2 por cento no começo de abril – aumento de 120 pontos-base.

O juro real medido pelo título do Tesouro Direto atrelado à inflação (IPCA+) com vencimento em 2035 saiu do patamar de 3,6 por cento ao ano mais inflação ao final de fevereiro para 4,79 por cento ao ano mais inflação no começo de abril – aumento de 119 pontos base.

Esse aumento na taxa de juros futura de prazo mais longo é reflexo da expectativa de deterioração das contas públicas, com previsões de aumento do déficit primário e de crescimento do já elevado nível de dívida pública (76,5 por cento do PIB em fevereiro), o que também acarretou o aumento do risco país para cerca de 300 pontos.

Endividamento público sobre PIB

O aumento da dívida pública em relação ao PIB pode ser explicado em dois componentes: i) aumento do déficit primário (resultado do país; pode ser entendido como o “Lucro Líquido do Brasil” – ou, neste caso, o prejuízo) devido ao aumento de gastos com o enfrentamento da paralisação da economia devido à pandemia do coronavírus; e ii) queda no PIB devido ao “lockdown” da economia.

Ainda é bastante cedo para fazermos projeções sobre o exato impacto dessas questões no PIB em 2020, pois não sabemos qual será a duração da quarentena e, consequentemente, do isolamento social.

Apresentamos a projeção da Levante para a economia em termos de Produto Interno Bruto em 2020 no episódio 6 do Gabinete Anticaos. Esperamos, em nosso cenário base, 0 por cento de crescimento do PIB em 2020; já em nosso cenário pessimista, esperamos queda de 0,5 por cento

Medidas no âmbito fiscal

O impacto total das medidas anunciadas pelo Governo Federal no âmbito fiscal é de cerca de R$ 340 bilhões, o que equivale a 4,6 por cento do PIB.

Grande parte das medidas refere-se a pagamentos antecipados e ao adiamento do pagamento de impostos para pequenas e médias empresas. Adicionalmente, a Receita Federal anunciou a postergação do prazo final para a entrega do imposto de renda pessoa física 2020 para 30 de junho (antes, a entrega deveria ocorrer no dia 30 abril).

Os novos gastos propostos pelo Governo, que não estavam no orçamento de 2020, devem chegar a R$ 164 bilhões, o que equivale a 2,2 por cento do PIB.

Boa parte destes recursos (R$ 98 bilhões) refere-se ao “coronavoucher”: benefícios de R$ 600 mensais, durante três meses, aos trabalhadores informais e às pessoas que não têm renda.

Déficit primário nas contas públicas

De acordo com o Banco Central, o setor público consolidado fechou fevereiro com déficit primário de R$ 20,9 bilhões, acima do resultado negativo de fevereiro de 2019 (R$ 14,93 bilhões). Nos últimos 12 meses, o resultado fiscal acumula déficit de R$ 90,8 bilhões, o que equivale a 1,21 por cento do PIB.

Antes da Covid-19, a meta de resultado primário para o setor público consolidado era de déficit de R$ 120 bilhões para 2020.

O Congresso Nacional decretou estado de calamidade pública em todo o país devido ao coronavírus. Desta forma, o Governo pode, momentaneamente, elevar o seu déficit público ao realizar os gastos de emergência para socorrer a economia.

Dessa forma, o déficit público poderá atingir cerca R$ 419 bilhões em 2020, equivalente a 5,7 por cento do PIB, segundo projeções do secretário-especial da Fazenda, Waldery Rodrigues.

Essa conta pode ser explicada da seguinte forma: soma-se a previsão anterior de déficit de R$ 120 bilhões em 2020 com os gastos adicionais de R$ 164 bilhões e com a perda da arrecadação com impostos do Governo Federal de R$ 135 bilhões. Isto resulta em R$ 419 milhões de déficit fiscal.

A queda na arrecadação de impostos do Governo depende essencialmente da magnitude da queda do PIB em 2020.

Para que o déficit público não saia do controle, os gastos extraordinários, como despesas temporárias para lidar com a pandemia da Covid-19, as quais não têm impacto no teto de gastos do Governo, devem ficar restritos a 2020.

Os comportamentos do resultado primário fiscal e do nível de endividamento público do Governo a partir de 2021 dependerão da continuidade das reformas de reestruturação fiscal do Estado brasileiro, com impacto nos prazos curto e médio. É o caso das PECs que compõem o Plano Mais Brasil (PEC Emergencial, PEC do Pacto Federativo e PEC dos Fundos Públicos), além do Plano Mansueto.

Para além disso, será também essencial a aprovação das reformas administrativa e tributária para ancorar as expectativas de longo prazo, podendo inclusive gerar ganhos significativos de confiança em um horizonte próximo.

Dívida pública do Governo Federal

A dívida bruta dos governos no Brasil era de R$ 5,611 trilhões em fevereiro, equivalente a 76,5 por cento do PIB – segundo dados do Banco Central.

Assumindo uma projeção de déficit primário de R$ 419 bilhões em 2020 e a queda de 0,5 por cento no PIB do cenário pessimista da Levante, o nível de endividamento público em relação ao PIB será de 82,6 por cento ao final de 2020. No nosso caso base, o nível de endividamento em relação ao PIB não muda muito, ficando em 82,2 por cento do PIB.

Conclusão

Acreditamos que o Brasil tem boas condições econômicas para enfrentar os impactos econômicos do combate à pandemia do coronavírus. Entretanto, a situação fiscal atual é mais delicada do que a da crise imobiliária nos EUA, em 2008.

No fim de 2007, tínhamos um superávit primário de 4 por cento do PIB, com relação dívida pública/PIB inferior a 45 por cento. Atualmente, as projeções são: déficit primário de 5,7 por cento e relação dívida PIB na casa de 82 por cento.

Importante ressaltar que o que vivemos atualmente ocorreu devido a um fator exógeno, o qual irá piorar as contas fiscais não só do Brasil, mas do mundo todo. É essencial que o governo, a equipe econômica e o legislativo, além de implementarem as medidas emergenciais de combate ao vírus com eficácia, adotem/aprovem as medidas necessárias para que, no pós-crise, a situação fiscal não saia do controle.

Acreditamos que o Brasil tem o ferramental técnico para implementar na economia e para suavizar os impactos na atividade econômica devido às restrições impostas pela Covid-19. Além do ferramental técnico, temos uma economia com três pilares macroeconômicos sólidos e com perspectivas ancoradas (inflação e juros), coisa que não tínhamos em outros momentos – apesar da situação fiscal pior atualmente.

O primeiro pilar é o baixo nível da taxa de juros (Selic) de 3,75 por cento ao ano, com espaço para uma redução adicional de 50 pontos-base na próxima reunião do Comitê Política Monetária (Copom), a qual ocorrerá em maio. A taxa de juros mais baixa trará pressão menor na dívida pública devido às menores despesas com juros. De maneira simplificada, em cima de uma dívida de R$ 5,5 trilhões, cada 1 por cento a menos na taxa equivale a cerca de 55 bilhões a menos de gastos com juros – uma soma considerável.

O segundo fator é a inflação controlada, com índice IPCA acumulado de 4,01 por cento nos últimos 12 meses até fevereiro de 2020. O relatório Focus do Banco Central tem expectativa de IPCA de 2,72 por cento em 2020. Mesmo com a alta do dólar, para nós, as expectativas de inflação parecem bastante ancoradas. Este fator permite que o BC mantenha os juros baixos, o que é positivo também por permitir que os custos de financiamento na economia se mantenham mais baixos.

O terceiro pilar é o nível de reservas cambiais (dólares) do Banco Central (US$ 357 bilhões no fim de 2019). Este nível de reservas deixa o país confortável em um momento de estresse, dado que fornece um colchão para o Banco Central atuar no mercado de câmbio, suavizando movimentos de preços.

Impactos nos investimentos

A pandemia do coronavírus irá causar um aumento no déficit das contas públicas e elevar o nível de endividamento do Governo, o que poderá causar uma elevação nas taxas de juros futuras de longo prazo. Em outras palavras, a diferença entre as taxas de juros reais (acima da inflação) de curto e longo prazos deve aumentar.

Portanto, acreditamos que há uma melhor relação risco-retorno nos títulos públicos atrelados à inflação (IPCA+) com vencimentos mais curtos em comparação com aqueles com vencimentos mais longos.

Os títulos mais longos tendem a sofrer mais nesses momentos de estresse, com abertura da curva de juros (aumento nas taxas) devido à maior aversão a risco. Ademais, o impacto negativo da marcação a mercado é mais intenso devido ao maior prazo (duration).

Já nos títulos de curto prazo, há uma previsibilidade maior, uma sensibilidade menor em relação à oscilação na taxa de juros e um potencial de ganhos melhor na marcação a mercado.

Aos investidores que já estão posicionados em títulos longos, recomendamos que mantenham suas posições; assim, não irão realizar o prejuízo.

Até breve,

Equipe Gabinete Anticaos