Globalização. Este é um dos termos mais frequentemente empregados para descrever a atual conjuntura do sistema capitalista e sua consolidação no mundo. No sentido literal, significa a total ou parcial integração entre as diferentes partes do planeta por meio de uma intensificação dos movimentos de bens, serviços, pessoas, tecnologias e capital entre as fronteiras dos países.

Os principais efeitos desse fenômeno são a expansão das empresas multinacionais e a criação de blocos econômicos. Atualmente, é impossível analisar o sistema de apenas um país sem considerar seus maiores mercados consumidores e parceiros econômicos. Tal interdependência acarreta um aumento da correlação entre as bolsas de valores de cada nação – em maior nível ou menor nível, a depender dos movimentos internos específicos. Esse é o tema do Gabinete Anticaos de hoje.

Com o avanço da tecnologia e a consequente melhor comunicação entre os mercados, é natural que as variações diárias das bolsas de diversos países apresentem alguma relação. Assim, é também natural que esta relação tenha a tendência de ficar cada vez maior. Uma das formas de medirmos essa interdependência entre os mercados consiste no uso da ferramenta estatística chamada correlação.

A correlação mede a relação de dependência entre duas variáveis. É um número que varia de -1 a +1.

- +1 significa que os retornos dos países analisados se movem na mesma direção.

- -1 significa que os retornos dos países analisados se movem em direções opostas.

- 0 significa que não há qualquer relação.

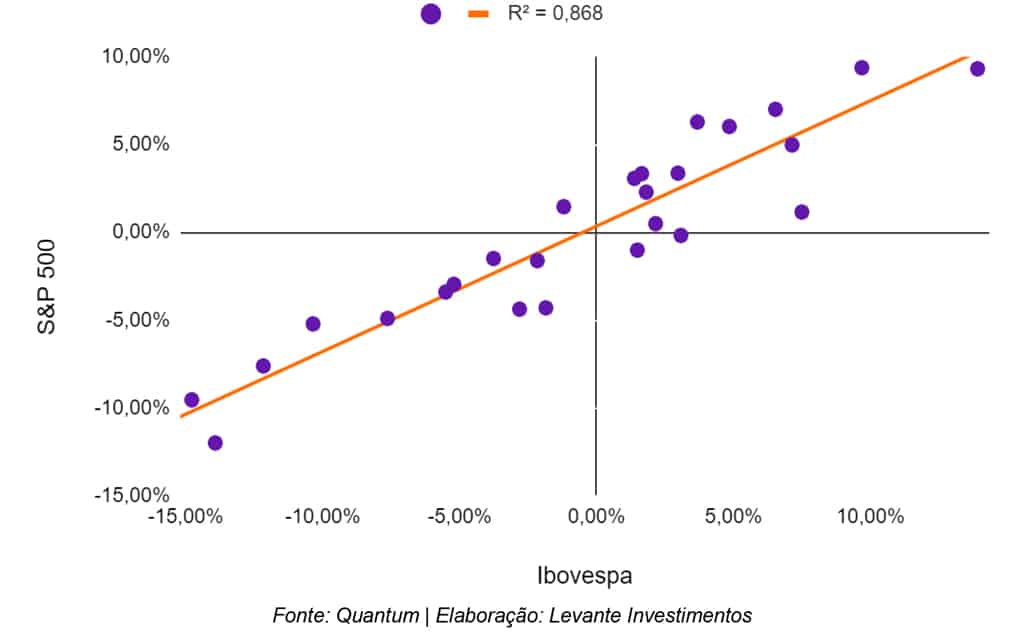

A correlação entre as variações diárias do S&P 500 e a do Ibovespa nos últimos três anos é de 0,70.

Ou seja, historicamente, quando o índice americano apresenta variação positiva, o mesmo ocorre em nosso índice. Por outro lado, em dias de rentabilidade negativa, a tendência é a de que os dois índices caiam.

Entretanto, é necessário que entendamos o seguinte: correlação não implica em causalidade. Isto é: a alta do Ibovespa não pode ser simplesmente explicada pela alta do S&P 500. A correlação apenas indica que há uma certa coincidência entre altas, restando a nós o papel de investigar o real motivo de elas terem ocorrido.

Abaixo, é possível analisar as evoluções do Ibovespa e do S&P 500 (base 100) nos últimos três anos.

O que importa mesmo é o r-quadrado

O r-quadrado é o coeficiente de correlação ao quadrado.

Na prática, ele explica o quanto uma variável (x) de fato impacta, percentualmente, outra variável (y).

Dessa forma, temos que o r-quadrado do Ibovespa versus S&P 500 é de 0,7 x 0,7 = 0,5.

Isso significa que, nos últimos três anos, 50 por cento dos movimentos do Ibovespa puderam, de fato, ser explicados pelo movimento da bolsa americana.

Gestão de risco é o mais importante

O Produto Interno Bruto (PIB) global e os lucros das empresas mundo afora deverão observar uma queda nos próximos meses. O mercado sempre tenta se antecipar a esses momentos (se ele faz isso de forma eficiente, ou não, é assunto para depois).

Assim como diversos índices caíram forte antes do impacto chegar na economia real, eles podem voltar a subir antes de tudo se normalizar por completo.

Por isso, entendemos que as Bolsas não esperarão pelo alinhamento dos astros. Se você esperar até lá para investir, poderá ser tarde demais; ou seja: os preços já não estarão tão baixos quanto estão hoje.

Falando em “tarde demais”, gestão de risco é essencial para a obtenção de sucesso nos retornos no longo prazo.

Em tempos de crise, mesmo um portfólio diversificado pode não ser o suficiente. Afinal, quando o mercado vai mal, a correlação de todos os ativos tende para 1, ou seja, todos vão mal simultaneamente.

De fato, com a crise da Covid-19, a relação entre os dois índices se estreitou. Se pegarmos a janela entre 23 de janeiro de 2020, data da máxima histórica de fechamento do Ibovespa, até o último dia 14 de abril, a correlação disparou para 0,91 e o r-quadrado foi de 0,83. Se considerarmos um período mais curto, desde 9 de março, data do primeiro circuit breaker, quando o Ibovespa caiu mais de 10% em apenas um pregão, a correlação entre os dois índices ficou ainda mais próxima: 0,93 (r-quadrado de 0,87).

De forma simplista, podemos dizer que 87 por cento dos nossos últimos pregões tiveram influência da bolsa americana. Uma percentagem bem maior do que os 50 por cento dos últimos três anos.

Por que a correlação aumentou?

Antes de explicarmos por que a correlação aumentou, é necessário entendermos porque ela é naturalmente alta.

Como foi dito anteriormente, diferentes bolsas de valores do mundo todo estão interligadas, com uma influenciando a outra – em menor ou maior graus. No caso brasileiro, isso é ainda mais verdade, pois, além de os Estados Unidos serem o segundo maior parceiro comercial do Brasil, atrás apenas da China, devemos considerar a influência natural da bolsa americana, a qual se explica pelo fato de o país norte-americano ser hoje o principal mercado acionário do mundo.

Outro fator importante que devemos levar em conta é a grande relação que a bolsa brasileira tem com as commodities – como petróleo, soja e minério de ferro. Empresas como Vale (VALE3), Petrobras (PETR3, PETR4) e Gerdau (GGBR4) possuem uma grande relevância no Índice Bovespa (19,8 por cento) e respondem diretamente a estímulos mundiais, já que commodities são negociadas e cotadas no mercado internacional.

Por exemplo, sempre que o dólar se fortalece, o petróleo tipo Brent, que é cotado na moeda norte-americana, também se fortalece, o que impacta positivamente a Petrobras, ajudando a puxar a bolsa brasileira para cima.

Apesar disso, nos últimos anos, o Brasil descolou-se um pouco dos movimentos globais por conta de seus eventos particulares, como a crise econômica entre 2014 e 2015 seguida do impeachment da presidente Dilma, reformas estruturais e a própria eleição de Bolsonaro, cuja ascensão pegou muitos analistas políticos de surpresa.

Dito isso, a explicação para o aumento recente da correlação é bastante simples: o novo coronavírus é um fenômeno global e está impactando similarmente a maior parte dos países. Assim, tanto a bolsa brasileira quanto a americana têm negociado em função dos impactos da pandemia, apresentando alta correlação. O fato de que a correlação da bolsa brasileira com a alemã também aumentou afirma essa tese. Quando analisamos o período de 23 de janeiro a 14 de abril, vemos que a correlação entre ambas saiu de 0,51 nos últimos três anos para 0,75. Quando olhamos para a bolsa de Londres, também vemos resultado similar, com a correlação saindo de 0,56 para 0,81 no mesmo período.

Além disso, as medidas tomadas pelo presidente Donald Trump podem impactar diretamente seus planos de reeleição, o que também mexe com os mercados.

Por ora, a bolsa brasileira tende a seguir, em qualquer direção, a bolsa americana. Apesar de esta correlação não perdurar para sempre, a relação entre as duas bolsas deve continuar próxima, pois, enquanto não tivermos uma definição clara sobre a resolução da crise da saúde pública, qualquer avanço nas tratativas das próximas reformas estruturais fica em segundo plano.

Vale a pena de ficar de olho

Começou, nesta semana, a temporada de resultados do primeiro trimestre de 2020 nos Estados Unidos. Vale a pena ficar de olho no que acontece lá, dado que as empresas americanas darão os indícios dos impactos do coronavírus em suas operações, os quais serão utilizados pelo mercado como base para a revisão de suas previsões. Afinal, o resultado das maiores empresas da maior potência econômica do mundo são um bom sinal do que está por vir para o restante da economia global.

Todavia, é importante também lembrar que o resultado do 1T20 ainda virá “maquiado”, pois os movimentos de paralisação das atividades e de distanciamento social só se intensificaram de fato no começo de março deste ano.

Três dos maiores bancos americanos – Bank of America, Citigroup e Goldman Sachs – divulgaram seus resultados do primeiro trimestre na quarta-feira (15). Nesta quinta-feira (16), foi a vez do Morgan Stanley.

Apesar das quedas acentuadas dos lucros, as receitas operacionais desses bancos foram boas. No caso do Bank of America e do Goldman Sachs, as quedas foram de aproximadamente 1 por cento. No caso do Citi, o faturamento aumentou 11 por cento. O pior resultado foi o do Morgan Stanley: encolhimento de 7 na receita. O que subiu foram as provisões contábeis. Conservadores, os bancos consideraram arriscados muitos dos empréstimos que têm a receber. No caso do Citi, as provisões subiram 254 por cento. Já no caso do Bank of America, elas avançaram 370 por cento, quase quadruplicando.

Os bons resultados não se limitaram aos bancos. O fundo de investimentos BlackRock anunciou um lucro líquido de 6,60 dólares por ação no primeiro trimestre de 2020, superando as projeções de 6,36 dólares por ação. O faturamento também chegou acima das projeções de Wall Street.

Ainda é cedo para saber como os resultados das demais empresas vão se comportar, tanto nos Estados Unidos como no Brasil. No entanto, a se considerar a primeira leva da safra de balanços do primeiro trimestre, os resultados dos bancos indicam que o impacto do coronavírus foi menor do que se esperava.

O que ocorrerá com a correlação quando tivermos o controle da disseminação?

O cenário base da Levante é de que os investidores passarão a olhar para os problemas do Brasil e do mundo após uma sinalização de que a pandemia estaria sendo contida. Os olhos se voltarão para os impactos que as flexibilizações monetária e fiscal terão sobre as contas públicas, o que fará com que a correlação volte a diminuir. Além disso, os mercados conseguirão precificar de maneira mais clara os impactos da situação atual nas empresas.

Se esses estímulos servirem apenas para amenizar os efeitos da pandemia e forem retirados gradualmente, poderemos ver uma recuperação mais sólida da economia brasileira.

Contudo, algumas pautas ameaçam a extraordinariedade da política de combate ao vírus, podendo criar novos gastos obrigatórios para o governo nos próximos anos. Um exemplo disso é o auxílio a estados e municípios: diante da Covid-19, governadores e prefeitos pressionaram a Câmara dos Deputados para aprovar uma ajuda financeira emergencial para 2020 – e quem deverá pagar a conta é a União.

Momentos de desleixo fiscal, entre outros fatores, prejudicam a economia do País e o afastam de um crescimento sustentável. Na década de 80, também conhecida com “a década perdida”, o acúmulo de dívidas externas impagáveis levou o Brasil aos descontroles fiscal, inflacionário e cambial. Em 80 e 90, sofremos com as mazelas da hiperinflação em função dos seguidos déficits orçamentários e da tentativa de contorná-los por meio de uma expansão monetária. A realidade é que, desde a década de 80, o Brasil cresce em ritmo consideravelmente inferior em relação a seus pares globais, o que reforça a urgência de reformas.

É importante estarmos atentos aos ciclos

Quase tudo é cíclico. Nada cresce até o céu. Poucas coisas vão a zero. Poucas se movem em linha reta. Há progresso e, depois, recuo.

Seja nos investimentos, seja na vida, poucas coisas podem ser consideradas como certas. A vantagem competitiva pode evaporar, estimativas podem estar erradas, circunstâncias mudam e investimentos “seguros” vão à falência. Contudo, há duas regras em que podemos nos apegar com convicção:

- Regra número um: a maioria das coisas se provarão cíclicas;

- Regra número dois: algumas das maiores oportunidades de ganho e perda vêm quando outras pessoas se esquecem da regra número um.

A troca de ciclos nunca será encerrada. Se por acaso existisse um mercado completamente eficiente, no qual pessoas realmente tomassem decisões calculadas e sem influência emocional, talvez os ciclos (ou pelo menos seus extremos) seriam eliminados. Mas isso nunca irá acontecer enquanto a natureza humana não mudar completamente, o que, por enquanto, é algo fora da nossa realidade.

Mesmo assim, volta e meia sempre terá alguém pensando que a inversão de ciclos se acabou. Seja em mercados altista ou baixista, sempre terá alguém acreditando que “dessa vez é diferente” e que o mercado continuará na mesma toada para sempre.

Mas é justamente o balançar do pêndulo que faz a manada comprar na alta e vender na baixa. Ser parte da manada é desastroso, enquanto ser “contrário” em momentos de pânico eventualmente lhe guiará ao sucesso.

Compre baseando-se no valor justo das empresas, mas não ignore seu preço. Preço importa. Garanta que você também esteja o menos influenciado possível pelo seu lado emocional.

Mesmo assim, seus investimentos podem ir no caminho contrário por um longo período. “Só” estar barato não significa que o ativo subirá em breve. Por isso, lembre-se sempre que estar certo cedo demais é o mesmo que, em muitos casos, estar errado.

Ciclo atual

Não há como negar que o coronavírus está mudando nossa realidade e, consequentemente, a economia. O ciclo atual, apesar das altas recentes, ainda é de volatilidade e nebulosidade.

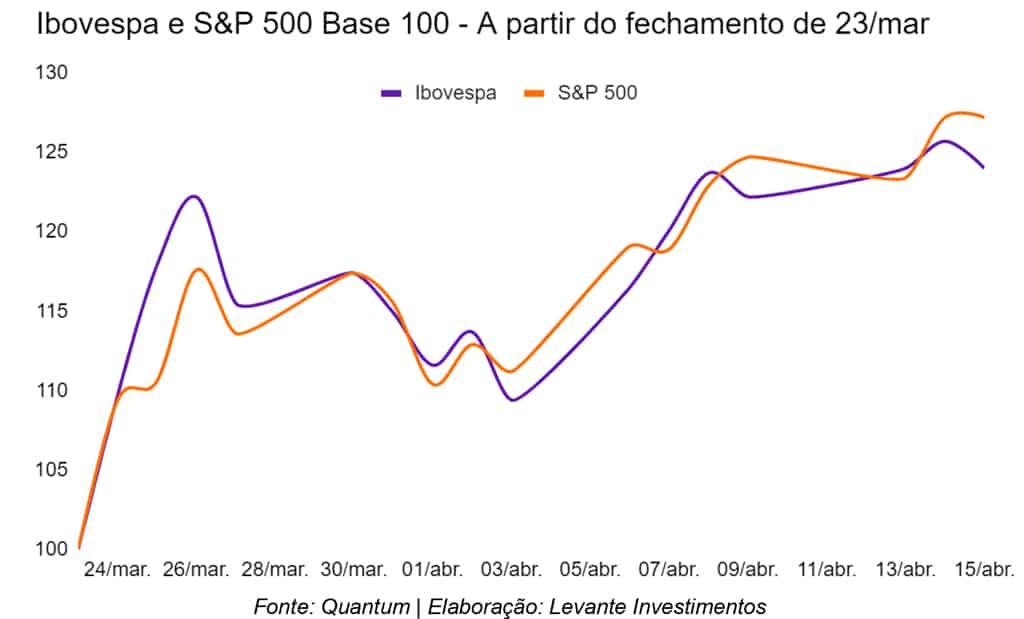

Desde a mínima recente (no dia 23 de março), em que o Ibovespa fechou o pregão em 63.570 pontos, nosso principal índice já acumula alta de 24 por cento, enquanto o S&P 500 avança 27,2 por cento no mesmo período.

Dada a maior volatilidade histórica da bolsa brasileira, era de se esperar que, diante da alta correlação atual e de um movimento de alta da bolsa americana, tivéssemos movimentos ainda mais intensos por aqui.

O fato de termos avançado menos no período mostra que, apesar da melhora e da influência do humor internacional, parte do mercado está preocupado e já começa a olhar para nossas próprias mazelas.

Sinais de inversão de ciclo

Conforme já dito anteriormente, da mesma forma que as bolsas se anteciparam e caíram forte antes do impacto de fato chegar na economia real, elas também não esperarão pelo alinhamento dos astros antes de retornarem ao ciclo de alta de forma mais sustentável.

Portanto, é preciso ficar de olho e saber separar alguns sinais.

1 – Redução gradual do índice VIX

Ainda em patamares elevados, o índice vem voltando à normalidade. Isto é um sinal de que o mercado passou a acreditar menos em uma queda e ter menos incerteza sobre o cenário.

O índice VIX costumava oscilar entre 12 e 18 por cento antes do pânico e disparou para acima de 80 por cento no auge, ultrapassando inclusive o patamar de 2008. O nível atual de 40 por cento ainda é elevado, mas a tendência de queda é facilmente observada.

2 – Reabertura da China

Os dados chineses de exportação e importação surpreenderam o mercado. A queda foi bem menor do que a esperada pelo mercado. Além disso, o PIB chinês será divulgado na noite desta quinta (16) e vai dar um indicativo inicial do impacto do coronavírus, o que pode ser um driver positivo ou negativo para a Bolsa.

3 – Evolução do quadro americano de infectados e mortos pelo novo coronavírus

O epicentro da pandemia no país é Nova York, que já registrou 10.899 mortes. O governador do estado, Andrew Cuomo, informou, nesta quinta-feira, que vai prorrogar as medidas de isolamento. Lojas e escolas ficarão fechadas por, pelo menos, mais duas semanas do que o previsto — até 15 de maio. Além disso, ele disse que a quantidade de hospitalizações chegou ao menor número em uma semana.

Os investidores devem ficar atentos a uma inflexão na curva de novos casos dos EUA, dado que isso será visto como positivo pelos mercados.

Enquanto isso, o presidente Donald Trump prometeu, também nesta quinta-feira, revelar seu plano para começar a retomar as atividades econômicas, assegurando que o pico da pandemia “já foi ultrapassado”.

4 – Achatamento da curva brasileira.

O número de infectados não precisa necessariamente começar a diminuir. Bastaria que os números de novos infectados e mortos passassem a ser cada vez menores. Entretanto, esta ainda não é a tendência, conforme pode ser observado no gráfico abaixo.

O curto prazo ainda é nebuloso e o barulho dos canhões ainda pode ser ouvido. Entretanto, entendemos que a queda recente abriu muitas oportunidades de compra, sobretudo para o investidor de longo prazo.

O único cuidado é não comprar por impulso e simplesmente porque “caiu demais”. Investir é, sobretudo, um jogo de paciência. Vence aquele que erra menos.

“Você só tem que fazer algumas coisas certas em sua vida, contanto

que você não faça muitas coisas erradas.”

Warren Buffett

Até breve,

Equipe Gabinete Anticaos