Na coluna de hoje vou falar sobre o setor de bancos, o mais representativo do Ibovespa, com peso de 16,7 por cento na composição do Índice. Esse segmento teve um desempenho bastante negativo no preço das ações em 2020: queda média de 30 por cento.

Irei comentar os motivos para a queda das ações dos grandes bancos (Banco do Brasil, Bradesco, Itaú e Santander) e dizer o que fazer com as ações.

Setor de bancos: o melhor negócio do mundo

Eu sempre brinquei que os dois melhores negócios/empresas do mundo eram: 1) um banco bem administrado e; 2) um banco mal administrado.

O que mudou no cenário para o setor de bancos? Quais os motivos para os investidores terem fugido das ações dos grandes bancos?

A maioria dos gestores de fundos de ações tem posição “underweight” em bancos, ou seja, com a participação de ações de bancos na carteira abaixo do peso dos bancos no Ibovespa.

Desempenho das ações dos bancos

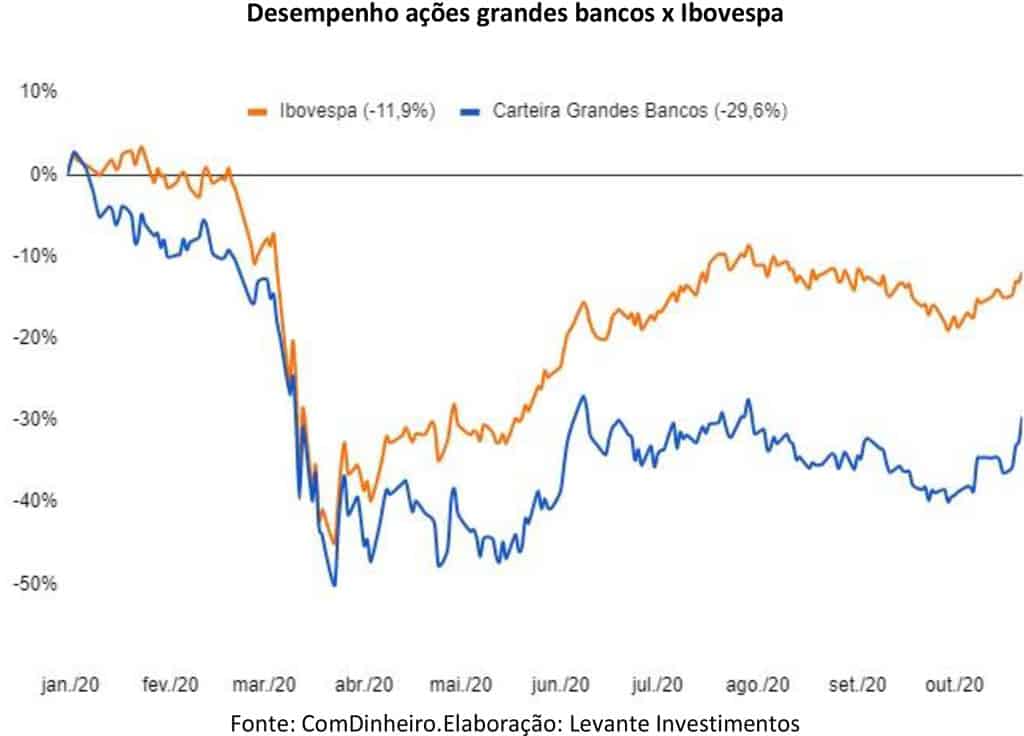

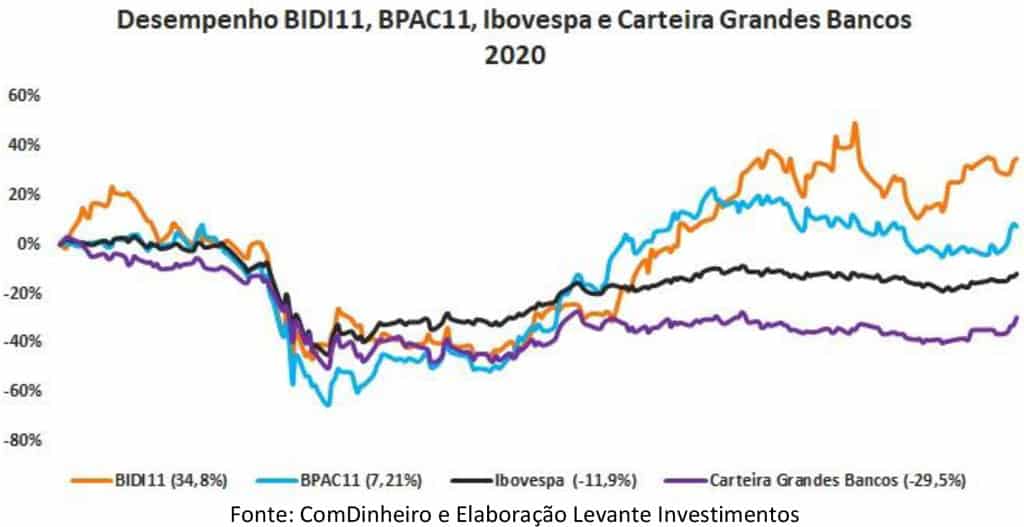

Uma carteira teórica composta pelas quatro ações dos maiores bancos da Bolsa brasileira (Itaú, Bradesco, Banco do Brasil e Santander) teria apresentando um retorno negativo de 29,6 por cento no acumulado de 2020 (até 23 de outubro), queda bem superior à do Ibovespa, de 11,9 por cento.

Os bancos considerados digitais, em movimento contrário, avançam no ano. São os casos de Banco Inter, que apresenta valorização de 34,8 por cento nas suas ações do tipo unit (BIDI11), e de BTG Pactual (BPAC11), que sobe 7,2 por cento.

Motivos para a queda nas ações dos bancos

Acredito que existem basicamente três motivos para explicar o desempenho negativo das ações dos bancos em 2020: 1) aumento da concorrência; 2) risco de calote (inadimplência) e; 3) risco regulatório/político.

Em resumo: apesar do histórico consistente, com as maiores instituições do setor sobrevivendo às crises financeiras, econômicas, políticas e fiscais das últimas décadas, o mercado segue bastante cético quanto ao futuro da rentabilidade (ROE) dos grandes bancos no Brasil.

Aumento da concorrência

A tecnologia e a tendência de digitalização dos serviços financeiros reduziram as barreiras de entrada no setor bancário, o que permitiu a instalação de novos concorrentes (corretoras, fintechs e algumas empresas de varejo eletrônico), que oferecem serviços financeiros sem custos (TED) e/ou com preços mais baixos que os praticados há poucos anos atrás.

Risco regulatório e risco político

Além de a atuação do Banco Central (BC) estar bastante orientada ao aumento da concorrência e à redução do custo do crédito, a pandemia trouxe de volta a discussão a respeito dos resultados dos grandes bancos na Câmara dos Deputados e no Senado. Dois riscos têm assombrado o setor: o aumento da Contribuição Social sobre o Lucro Líquido (CSLL) e a fixação de um limite de taxa de juros em algumas linhas de crédito para pessoa física.

Inadimplência e provisões para devedores duvidosos

Com a pandemia da Covid-19 e seus impactos causados sobre a economia brasileira (previsão de queda de 5 por cento no PIB em 2020), os bancos ligaram o sinal de alerta para o risco de aumento das taxas de inadimplência sobre suas carteiras de crédito. Ao longo do segundo trimestre de 2020, os quatro bancos destinaram mais de 25 bilhões de reais para a conta de Provisão para Devedores Duvidosos (PDD).

O aumento do custo de crédito por meio do acréscimo em PDD foi o principal fator que levou os grandes bancos a registrarem quedas relevantes em seus lucros no primeiro semestre de 2020. A queda na receita com serviços também reduziu seus resultados, mas com impacto limitado na comparação com a PDD.

Acredito que os índices atuais de inadimplência não justificam o aumento nas provisões realizadas pelos bancos. É evidente que deve ser notado algum stress nos indicadores de calote a partir de 2021, visto que as renegociações das dívidas realizadas deram certo alívio para os tomadores no curto prazo. Portanto, espero que o maior impacto nos índices ocorra na metade de 2021.

Possível reversão de PDD no segundo semestre de 2021

Mesmo assim, ao meu ver, esse aumento é, sobretudo, estratégico e relacionado não apenas aos critérios operacionais (conservadorismo), mas também à mitigação de riscos fiscais e regulatórios relevantes no momento.

Ao aumentar o custo de crédito via PDD, o banco reduz seu lucro, seu tributo a pagar e a visibilidade dos seus fortes resultados (mesmo em meio à pandemia), o que poderia ser visto por reguladores, sindicatos e pela mídia como uma “extorsão” e ganhos “em cima” do tomador de crédito.

A minha expectativa é que o lucro – e consequentemente o ROE (Return On Equity) – dos bancos seja maior no 2S20, com eles reduzindo gradualmente as provisões nos próximos balanços.

Acredito que há uma grande possibilidade de os bancos reverterem parte das provisões adicionais que vêm sendo reservadas neste ano nos resultados do fim de 2021.

Prévia dos resultados 3T20: redução nas despesas com PDD

Espero que os grandes bancos apresentem melhora no seu resultado do terceiro trimestre de 2020, com redução das despesas com PDD, crescimento do lucro em relação ao segundo trimestre e aumento da rentabilidade sobre o patrimônio líquido.

As ações dos grandes bancos começaram a mostrar trajetória de recuperação a partir da segunda semana de outubro, quando o mercado começou a colocar nos preços a boa expectativa para a safra de resultados do terceiro trimestre de 2020.

Aqui um espaço para o famoso “eu te disse”, no meu vídeo com o Rafael Bevilacqua sobre o setor de bancos no dia 6 de setembro, nós falamos que as ações de bancos estavam baratas e que a queda no preço das ações era desproporcional à queda nos fundamentos.

As ações dos grandes bancos apresentam desempenho superior ao Ibovespa no mês de outubro: BBAS3 (+13,6 por cento), BBDC4 (+17,2 por cento), ITUB4 (SA:ITUB4) (+14,6 por cento) e SANB11 (+19,1 por cento), comparado à alta de 7,7 por cento no Ibov no período.

O que fazer com as ações dos bancos?

Direto ao ponto: acredito que as ações dos grandes bancos terão desempenho superior ao Ibovespa até o fim de 2020, reduzindo o desempenho bastante negativo no acumulado de 2020.

A minha recomendação é comprar ações do Banco do Brasil e da Itaúsa (SA:ITSA4) (compra indireta de Itaú). Na minha opinião, as ações estão em um patamar que representa um bom ponto de entrada, com alta margem de segurança (desconto) –definida pela diferença entre o seu valor justo e o preço de mercado.

Embora muitas vezes as ações consideradas baratas possam configurar uma “armadilha de valor”, penso que não seja o caso de Itaúsa e Banco do Brasil.

Avalio que a queda da rentabilidade no futuro – medida principalmente pelo retorno sobre o patrimônio líquido (ROE) – está mal avaliada pelo mercado e, assim, configura uma boa oportunidade de compra para as ações no momento.

Conclusão

Admito que os três motivos comentados acima são relevantes e capazes de atingir a rentabilidade das instituições (levando-a a patamares menores que o histórico): o ROE dos grandes bancos vai ficar menor depois do aumento da concorrência, open banking e possível aumento de tributação.

Entretanto, a queda no preço das ações foi desproporcionalmente mais forte (“preço importa”), portanto, os preços das ações estão descontados em relação ao preço justo delas e negociam a múltiplos atrativos em termos de preço/lucro.

Abraços,

Eduardo Guimarães