Hoje irei falar sobre a maneira correta de se analisar o retorno sobre as aplicações financeiras, o fim da cultura do CDI e explicar como o investidor pode estar perdendo dinheiro com os investimentos tradicionais de renda fixa.

Cultura do CDI: taxa Selic vai cair para 4,75% ao ano

Como diria a clássica música do ‘rei’ Roberto Carlos: “daqui para frente tudo vai ser diferente.”

Atualmente, o relatório Focus do Banco Central tem projeção para a taxa de juros Selic de 4,75% em dezembro de 2019. Há exatos 12 meses, a taxa Selic projetada era de 8% ao ano. Uma mudança bastante grande no rendimento de suas aplicações financeiras. Realmente, é o fim da cultura do CDI

Você já parou para fazer a conta do impacto no rendimento de suas aplicações financeiras?

Eu pretendo te mostrar o impacto na prática e oferecer alternativas para que você não perca dinheiro, afinal deixar de ganhar dinheiro também é um prejuízo.

Reserva de emergência

Acredito que é extremamente importante que os investidores tenham sempre uma reserva de emergência investida em CDI, com baixo risco e liquidez imediata (fundo DI, Tesouro Selic e CDB de banco).

Vamos dizer que um bom número para essa reserva pode ser equivalente a 12 meses de salário, o verdadeiro ‘seguro desemprego’. Vamos, também, dizer que o valor desta reserva de emergência é de R$ 100.000.

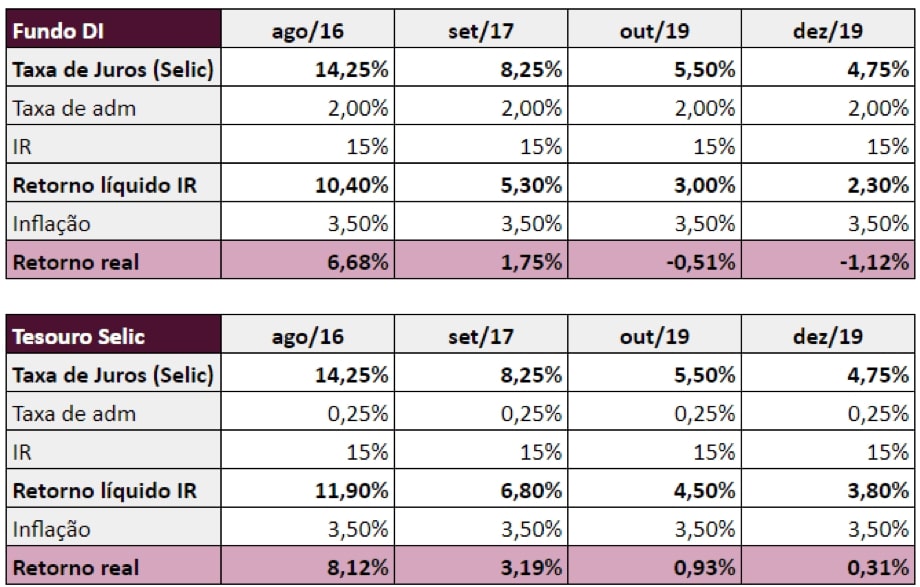

Quando a taxa de juros Selic era de 8% ao ano, o rendimento líquido era de 5,3% ao ano, depois das taxas e do imposto de renda. Portanto, o rendimento da reserva de emergência seria de R$ 5.300 por ano.

Esta conta do rendimento líquido é a seguinte: 8,25% de taxa de juros menos a taxa de administração do fundo DI de 2% subtraído dos 15% do imposto de renda.

Fazendo a álgebra: (8,25%-2%) x (1-15%) = 6,25% x 85% = 5,3%.

Com a queda da taxa de juros Selic para os atuais 5,5% ao ano, o rendimento líquido cai para 3,0% ao ano, o que significa que a mesma reserva de emergência agora rende R$ 3.000, uma redução de 43,4% ou R$ 2.300 a menos por ano.

Com a taxa de juros atingindo 4,75% ao ano, o rendimento líquido cai ainda mais: 2,3% ao ano, equivalente a R$ 2.300 de rendimento, menos da metade do que renderia a aplicação financeira quando a taxa Selic era de 8,25% ao ano.

Eu considerei uma alíquota de imposto de renda de 15% e taxas de administração de fundos de investimento de 2%.

Para o pequeno investidor, que aplica seu dinheiro em fundos DI de investimento de grandes bancos, a taxa de administração desses fundos é ainda maior, chegando a superar 3%, o que reduz ainda mais o rendimento líquido das aplicações financeiras.

Com a queda da Selic, ficou mais evidente as altas taxas de administração cobrados pelos grandes bancos. Um fundo de renda fixa de um grande banco chegou a ter absurdos 5,5% de taxa de administração, mesmo nível atual da taxa Selic.

Os grandes bancos começaram a reduzir as taxas de administração, mas o nível ainda está muito alto, por volta de 3%. Essa alta taxa de administração praticamente acaba com o rendimento de sua aplicação financeira.

Efeito da inflação

O rendimento que eu demonstrei acima é nominal, ou seja, não considera o efeito da inflação. A renda atual do investidor hoje (salário mensal de R$ 10.000) possui um certo poder de compra, o qual ao longo do tempo vai sendo corroído pela inflação.

Esse salário de R$ 10.000 compra uma certa quantidade de bens e serviços hoje, o chamado ‘poder de compra’ do dinheiro. No futuro, esses mesmos R$ 10.000 não terão o mesmo poder de compra que têm hoje devido à inflação.

Atualmente, a inflação está bastante controlada e em um dos menores níveis da história do Brasil, mas ao longo do tempo essa inflação vai corroer a sua renda no futuro.

Portanto, é muito importante calcular o rendimento real das aplicações financeiras, ou seja, qual o rendimento real acima da inflação. Esse rendimento é comparável ao título do Tesouro Direto IPCA+.

A conta parece simples, mas como os juros no Brasil são compostos, o seu cálculo não é simplesmente a diferença entre rendimento líquido nominal de 5,3% ao ano e a inflação no período de 3,5% ao ano.

Algumas pessoas pensam o rendimento real é a mera diferença entre 5,3% e 3,5%. Entretanto, não é a forma correta de calcular.

A conta certa é esta: (1+5,3%)/(1+3,5%)-1.

No meu exemplo, o rendimento real acima da inflação fica em 1,75% ao ano quando a taxa Selic era de 8,25% ao ano, vira para negativo em 0,51% com a atual Selic de 5,5% ao ano e fica ainda pior: negativo em 1,12% com taxa de juros em 4,75% ao ano.

Quanto maior for a taxa de administração do fundo DI, por exemplo de 3%, o rendimento real fica ainda mais negativo.

Para ler o artigo completo, acesse agora esse link.

Leia também minha outra coluna: Gestão ativa de ações.