Na coluna de hoje, vou falar sobre o múltiplo de avaliação de empresas mais utilizado no mundo dos investimentos: a relação Preço/Lucro ou P/L.

Mas o que significa o indicador P/L? Como podemos utilizá-lo para avaliar se o preço de uma ação está caro ou barato? Como chegar no valor de uma empresa a partir do P/L?

Irei utilizar como exemplo o cálculo do múltiplo preço/lucro da WEG, uma empresa cujas ações são consideradas “caras” no curto prazo em termos de múltiplo preço/lucro.

Pretendo mostrar também uma comparação de duas empresas: empresa boa com ação cara versus empresa de menor qualidade com ação barata.

Definição do múltiplo preço/lucro

Voltando às aulas de matemática do colégio, o P/L é uma fração, ou seja, um numerador dividido por um denominador. O indicador P/L é bem simples de ser calculado.

O preço (P) é o valor de mercado (em R$) de uma empresa na Bolsa de valores e o lucro (L) é o lucro líquido anual divulgado pela companhia.

O valor de mercado é obtido pelo preço da ação em R$ negociado na Bolsa multiplicado pela quantidade total de ações daquela empresa.

Exemplos de cálculo do P/L: WEG

Vamos começar determinando o valor de mercado (P) da WEG: (A) preço de fechamento (29/abr) das ações ordinárias ON (WEGE3) multiplicado pela (B) quantidades de ações ON.

R$ 41,40 x 2.098.658.999 ações ON.

O resultado de A x B = R$ 86,9 bilhões de valor de mercado (parte de cima da fração ou numerador).

Na parte de baixo da fração (denominador), temos o lucro líquido anual divulgado pela empresa. No caso da WEG, o lucro líquido foi de R$ 1,615 bilhão em 2019.

Finalmente iremos calcular o Preço/Lucro 2019 para a WEG:

Valor de mercado (R$ 86,9 bilhões) / Lucro líquido anual de 2019 (R$ 1,615 milhões).

O resultado é um indicador P/L 2019 de 53,8 vezes.

O que esse indicador de 53,8 vezes quer dizer? Esse número é alto ou baixo? A ação está cara ou barata?

Interpretação do P/L

O indicador preço/lucro pode ser utilizado como uma métrica de retorno, ou seja, uma indicação do tempo que o investidor levará para obter retorno ao comprar ações da WEG.

Com base no lucro de 2019, o investimento nas ações da WEG levará 54 anos para retornar ao investidor. Quanto mais alto o indicador P/L, mais cara será a ação e mais tempo o investidor levará para obter retorno ao investir na empresa.

Importante observar que o indicador pode ser calculado também usando o lucro líquido anual no futuro.

O indicador mais utilizado no mercado é o lucro líquido projetado para os próximos 12 meses.

Outra interpretação para o múltiplo P/L pode ser obtida se invertermos o resultado desse indicador P/L.

Assim, o indicador P/L 2019 de 53,8 vezes seria invertido (L/P), o que daria um resultado de 2 por cento (1/54) ao ano em 2019. Assim, esse seria o retorno obtido pelo investidor ao comprar ações da WEG para o ano de 2019.

Como as empresas apresentam crescimento de lucros no futuro, a tendência é que esse retorno aumente ao longo do tempo, ainda mais se a empresa apresentar resultados melhores dos que o esperado pelo mercado.

O que eu quero dizer com isso? Quero dizer que, se o lucro da WEG crescer ao longo do tempo, o múltiplo P/L dos anos seguintes será mais baixo e o retorno do investidor será mais alto.

O retorno que o investidor vai obter no longo prazo é mais importante do que o preço pago pela ação, expresso pelo indicador preço/lucro no curto prazo.

Como o investimento em ações requer necessariamente um horizonte de tempo mais longo, acredito que não podemos analisar indicadores de P/L com os lucros do curto prazo.

Empresa boa, ação cara versus empresa de menor qualidade, ação barata

Agora eu irei comparar duas empresas com indicadores P/L diferentes.

O sonho de qualquer investidor é comprar uma empresa boa, bonita e barata, certo? Infelizmente, existem poucos exemplos de empresas deste tipo na vida real.

A maioria das empresas pode ser classificada em dois grupos: 1) empresas de qualidade a preços mais altos e 2) empresas ruins com preços mais baixos.

As empresas boas apresentam maior crescimento dos lucros no longo prazo e as empresas ruins às vezes podem apresentar até mesmo queda nos lucros futuros.

Agora, vou dar um exemplo para explicar melhor o retorno dos investimentos nos dois tipos de empresa: 1) empresa “A”: qualidade alta e preço alto e 2) empresa “B”: preço baixo e baixa qualidade.

Aqui, neste relatório, assumo que essas duas empresas têm preços justos (P/L) diferentes.

O preço justo é o valor que o mercado está disposto a pagar por uma empresa ou um negócio. Quando uma aquisição é anunciada no mercado, como, por exemplo, a compra da The Body Shop pela Natura, o múltiplo P/L sempre é usado como referência de preço.

Essa informação do preço P/L quase nunca é divulgada pelas empresas, e acaba sendo estimada pelo mercado. Esse preço justo também depende de muitas variáveis qualitativas (vantagens competitivas, prêmio de controle e riscos do negócio) que abordaremos em outro relatório.

A empresa “A” tem um múltiplo P/L “justo” de 15 vezes, crescimento anual de lucros de 16 por cento ao ano, e pode ser comprada hoje por um múltiplo “caro” de 20 vezes.

Por outro lado, a empresa “B” tem múltiplo P/L “justo” de dez vezes, crescimento anual de lucros de apenas 2 por cento ao ano, e pode ser comprada hoje por um múltiplo “barato” de oito vezes.

Abaixo, segue o retorno anual do investimento nas duas empresas ao longo de dez anos com as premissas acima:

O retorno acumulado na empresa cara e de qualidade é de 231% em dez anos, ou 13% ao ano.

Na empresa com preço baixo e de baixa qualidade, o retorno é de 52% em dez anos ou apenas 4% ao ano.

O investidor que comprou R$ 10.000 em ações da empresa “A” teria, ao fim de dez anos, R$ 33.086.

Por outro lado, o mesmo investidor que comprou R$ 10.000 em ações da empresa “B” teria R$ 15.237 no mesmo período.

Observe esse raciocínio nas tabelas a seguir:

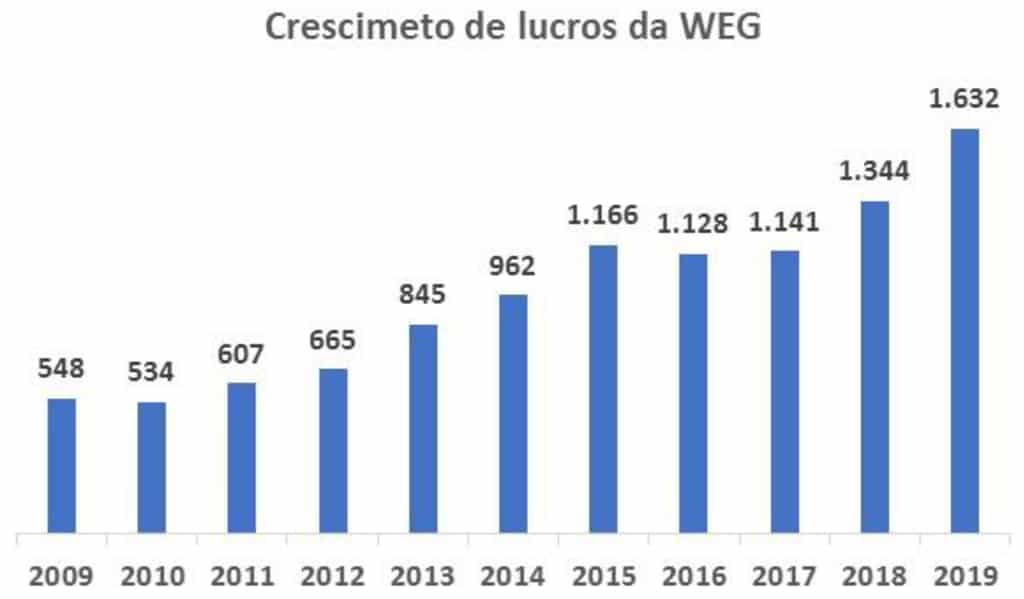

Crescimento de lucro da WEG nos últimos dez anos

O lucro líquido da WEG apresentou crescimento de 298 por cento de 2009 a 2019, um crescimento médio composto anual (CAGR) de 15 por cento ao ano no período.

Acredito que a WEG pode ser considerada uma empresa do tipo “A”, ou seja, uma empresa de qualidade, mas que é percebida como uma ação cara em termos de múltiplo P/L.

O múltiplo P/L 2019 da WEG é de 53,8 vezes. Assim como no exemplo acima, em que comparei as duas empresas, se os lucros da WEG crescerem 16% por ano em dez anos, o retorno será mais alto dos que os da empresa barata, mas com baixo crescimento de lucro das empresas ‘ruins’.

Conclusão

O múltiplo preço/lucro (P/L) é bastante simples e muito útil para fazer comparações entre ações de empresas em diferentes setores e países ou até mesmo dentro de um mesmo segmento de atuação.

Entretanto, não existe uma regra mágica de qual múltiplo é considerado caro ou barato, tudo depende do crescimento de lucros da empresa no futuro de longo prazo.

As ações da WEG parecem caras no curto prazo, negociadas a múltiplo preço/lucro (P/L) 2019 de 53,8 vezes.

O fator chave aqui é a consistência do crescimento futuro dos lucros da empresa no longo prazo.

Até mesmo a WEG apresentou baixo crescimento de lucros em determinados anos. Dessa forma, é preciso ter visão de longo e buscar o crescimento de lucros no longo prazo. No caso da WEG esse crescimento foi de 15 por cento nos últimos 10 anos.

Mesmo que o investidor pague “caro” hoje pelas ações da WEG em termos de múltiplo preço/lucro no curto prazo, o crescimento de lucros no longo prazo garante um bom retorno ao investidor no período (13 por cento ao ano no exemplo acima ou 298 por cento em 10 anos).

O segredo é saber escolher muito bem as ações que terão forte crescimento de lucros no longo prazo, sem se importar muito com os múltiplos no curto prazo.

Por último, faça duas observações: 1) rentabilidade passada não é garantia de rentabilidade futura e; 2) não estou fazendo recomendação de compra para as ações da WEG.

Forte abraço,

Eduardo Guimarães.