Olá, investidores.

No Gabinete Anticaos de hoje, iremos falar sobre as gestões de risco de um portfólio de ativo ou de uma carteira de investimentos.

Como o nosso especialista em ações, Eduardo Guimarães, costuma dizer: “Esse momento de pânico e volatilidade no mercado financeiro foi uma verdadeira aula sobre risco para todos os investidores.”

A pandemia do coronavírus pegou todo o mercado de surpresa, com fortes aumentos na volatilidade e no nível de aversão aos ativos de risco, tais como as ações.

Mas o que é risco, afinal?

“Risco é você não saber o que está fazendo”

– Warren Buffet

Hoje iremos falar de algumas medidas de risco e das principais lições tiradas deste momento único que estamos presenciando nos mercados mundiais, com a maioria da população trabalhando em casa (home office) e se adaptando à nova realidade.

Mesmo com a alta de quase 9,69 por cento no Ibovespa da última terça-feira (24), o principal índice da bolsa de valores brasileira ainda acumula desempenho negativo de 39,7 por cento em 2020 (até 24 de março).

O movimento de correção no Ibovespa foi, desta vez, mais intenso do que nas correções anteriores (Joesley Day, greve dos caminhoneiros e crise imobiliária nos EUA em 2008).

O momento atual nos mercados nos parece mais similar à época posterior aos ataques terroristas ao World Trade Center, em 2001, do que à crise imobiliária de 2008 nos EUA.

O momento é de muita incerteza: a Covid-19 afetou bastante a vida das pessoas no mundo todo.

Keep calm and carry on

Não recomendamos aos investidores que tomem decisões precipitadas neste momento de pânico; o correto é não vender as ações em um momento de forte baixa como o atual. É preciso, de outro modo, aguardar pela normalização dos mercados, que deve ainda demorar um pouco; afinal não sabemos até quando vai durar a quarentena.

Relação risco-retorno

O ponto de partida de qualquer análise sobre o desempenho de um portfólio de investimentos sempre foi o retorno do ativo em determinado período. Acreditamos que esta informação isolada é incompleta, pois não considera a volatilidade do retorno. Mas o que é volatilidade? É uma medida de dispersão de retorno que analisa o grau de risco.

Volatilidade é uma medida estatística que mede a frequência e a intensidade das oscilações no preço de um ativo, em um período determinado. Por meio dela, o investidor pode ter uma estimativa da variação do preço de um título no futuro.

Quanto mais o preço de um ativo varia em um período curto, maior o risco de se ganhar ou perder dinheiro negociando esta ação. Quanto mais volatilidade, maior será o seu desvio padrão em relação à média e, portanto, maior será o nível de risco.

Volatilidade do Ibovespa

O Ibovespa teve retorno de 31,6 por cento em 2019, com uma volatilidade anual de 18 por cento no período. Esta volatilidade é uma medida de risco, representa o desvio padrão do retorno médio do Ibovespa em 2019.

Uma maneira de interpretar o resultado acima por meio da relação entre risco e retorno do Ibovespa em 2019 é a seguinte: o retorno varia de 13,6 por cento (média de 31,6 por cento menos um desvio padrão de 18 por cento) a 49,6 por cento no melhor cenário (média de 31,6 por cento mais um desvio padrão de 18 por cento).

Dessa forma, podemos interpretar que o retorno do Ibovespa em 2019 ficou no intervalo de 13,6 por cento a 49,6 por cento, com média de retorno de 31,6 por cento, considerando um desvio padrão para cima e um para baixo no intervalo.

Se o intervalo de observação for aumentado para dois desvios padrões (para baixo e para cima) em relação à média: partimos do retorno negativo de 4,4 por cento no período(média de 31,6 por cento menos dois desvios padrões de 18 por cento) e podemos chegar a 67,6 por cento (média de 31,6 por cento mais dois desvios padrões de 18 por cento).

Neste caso, podemos interpretar que o retorno do Ibovespa em 2019 ficou no intervalo de -4,4 por cento a 67,6 por cento, com média de retorno de 31,6 por cento, considerando dois desvios padrão para cima e um para baixo no intervalo.

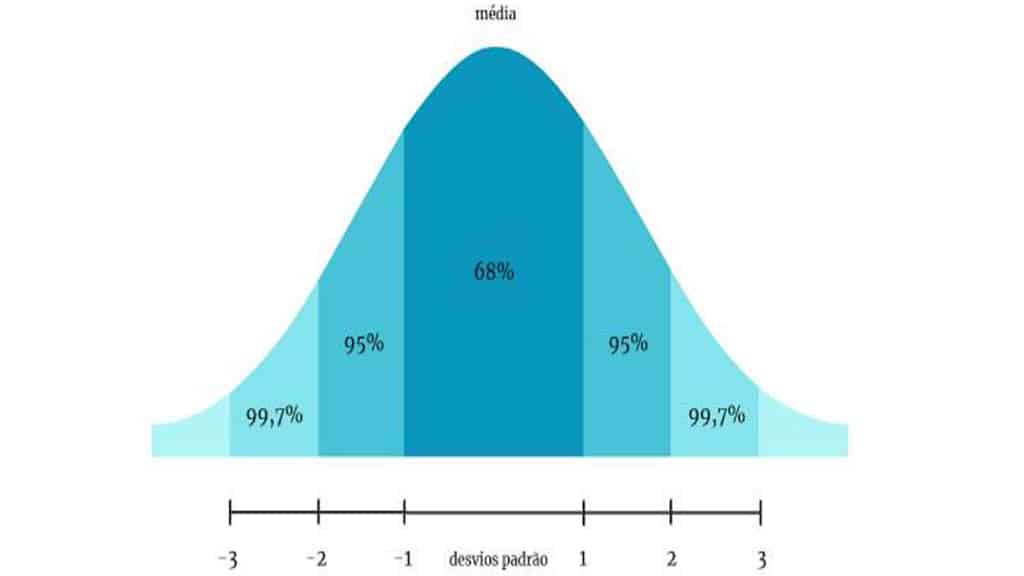

A teoria estatística por detrás do cálculo da volatilidade (desvio padrão) de um ativo é a distribuição normal, também conhecida como curva de Gauss.

A curva de Gauss é uma curva de distribuição de probabilidade simétrica em relação à média (formato de sino). Ela mostra que os dados mais perto da média ocorrem com mais frequência do que os dados mais distantes da média.

Quando analisamos o intervalo de um desvio padrão ao redor da média (para cima e para baixo) e uma amostra, 68 por cento das observações totais estão neste intervalo (área mais escura do gráfico). Quando aumentamos para um intervalo com dois desvios padrão, 95 por cento das observações estão neste intervalo.

Três medidas de risco para o mercado de ações

Existem três medidas principais de risco para avaliar o apetite e/ou medo do investidor em relação ao investimento em ações: 1) volatilidade de índices de ações, com destaque para o índice VIX, que mede a volatilidade do índice de ações americano S&P 500; 2) a quantidade de procura pelos títulos do Tesouro dos Estados Unidos, a aplicação financeira “livre de risco”; e 3) aumento do risco Brasil (CDS de 5 anos).

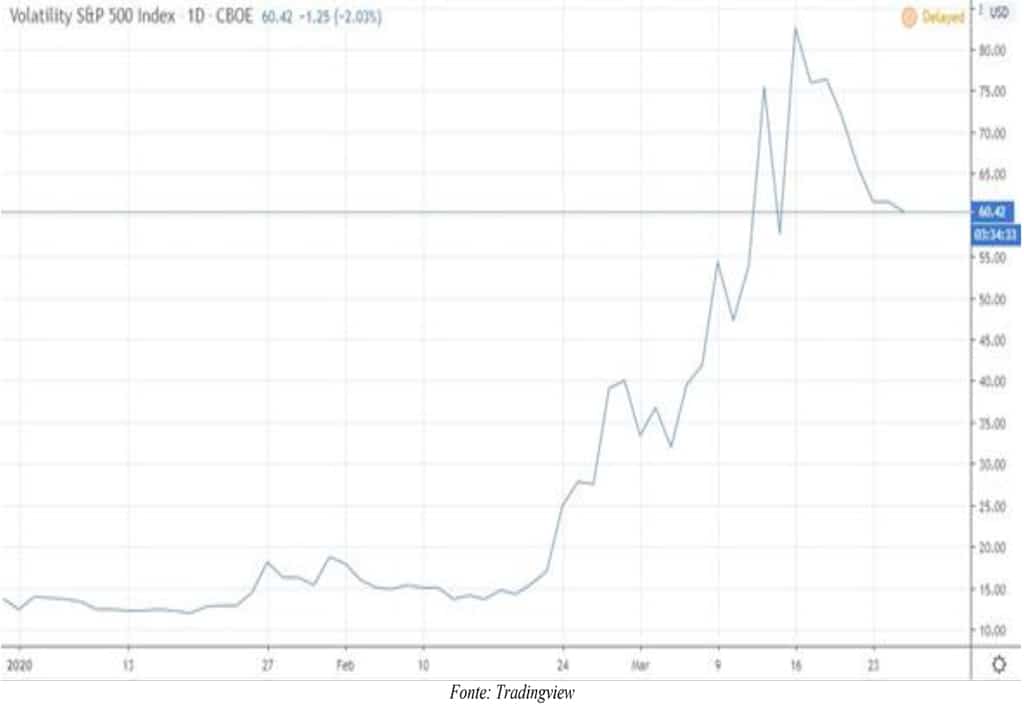

Índice VIX: volatilidade das ações

O Índice VIX é uma medida popular da expectativa de volatilidade do mercado de ações implícita nas opções do índice S&P 500 nos Estados Unidos. Ele é calculado e divulgado em tempo real pela Bolsa de Opções de Chicago e é geralmente chamado de “índice do medo” ou “medidor de medo”.

Quanto mais alto forem os números do VIX, maior a volatilidade das ações que compõem o S&P500 e maior a incerteza global entre os investidores.

O VIX saltou do nível de 18 pontos em fevereiro e atingiu o seu topo de 83 pontos em 16 de março de 2020. Atualmente, o VIX está sendo negociado em aproximadamente 62 pontos, o que implica em uma volatilidade anualizada de 62 por cento para as principais ações da Bolsa dos EUA.

Aumento na volatilidade do Ibovespa

Com a disseminação da Covid-19 e o aumento do pânico nos mercados mundiais, houve forte aumento no nível de aversão ao risco e no crescimento da volatilidade dos ativos de risco: renda variável (ações).

A volatilidade anualizada do Ibovespa teve forte aumento em março de 2020, indo a 125 por cento ao ano, subindo de 18 por cento ao ano em 2019 para 20,5 por cento em janeiro e 31,3 por cento em fevereiro de 2020.

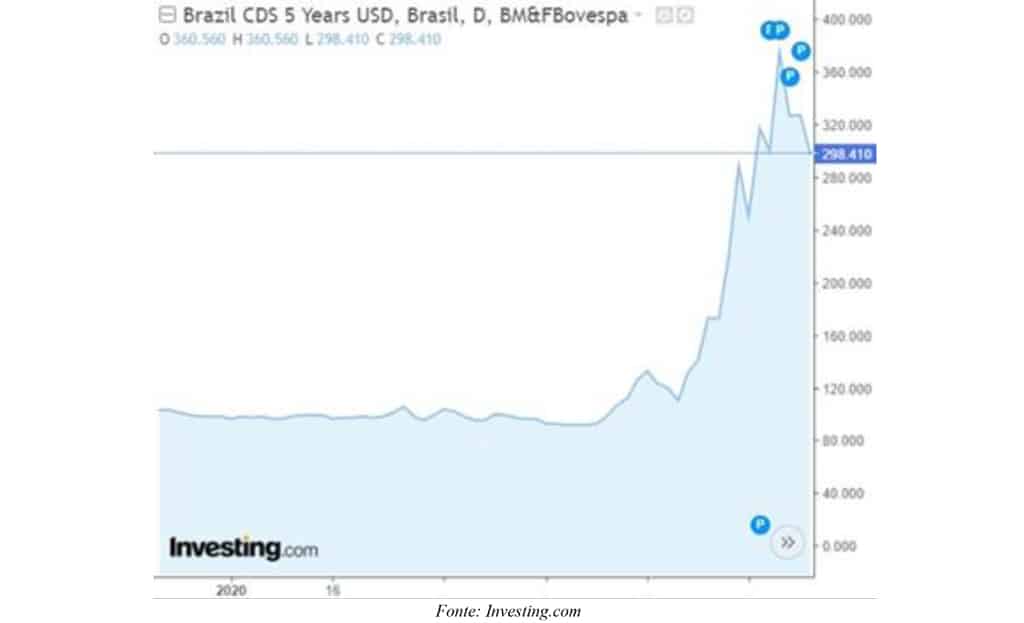

Risco-país

O grau de risco do Brasil é medido pelo Credit Default Swap (CDS) de cinco anos do Brasil, uma medida de risco que quantifica a probabilidade de o Governo brasileiro “dar calote” na dívida externa.

O CDS de 5 anos do Brasil chegou a ser negociado a 93 pontos em 21 de fevereiro (sexta-feira antes do Carnaval) deste ano, aumentou para 127 pontos no final de fevereiro e está 300 pontos atualmente, um aumento de 222 por cento.

O risco-país é uma métrica importante no cálculo da taxa de desconto (custo de capital) que investidores utilizam para calcular o preço justo das empresas brasileiras na Bolsa. Quanto maior for o risco-país, maior será o custo de capital (tudo o mais constante) e, portanto, menor será o valor justo – calculado pelo fluxo de caixa descontado – da empresa.

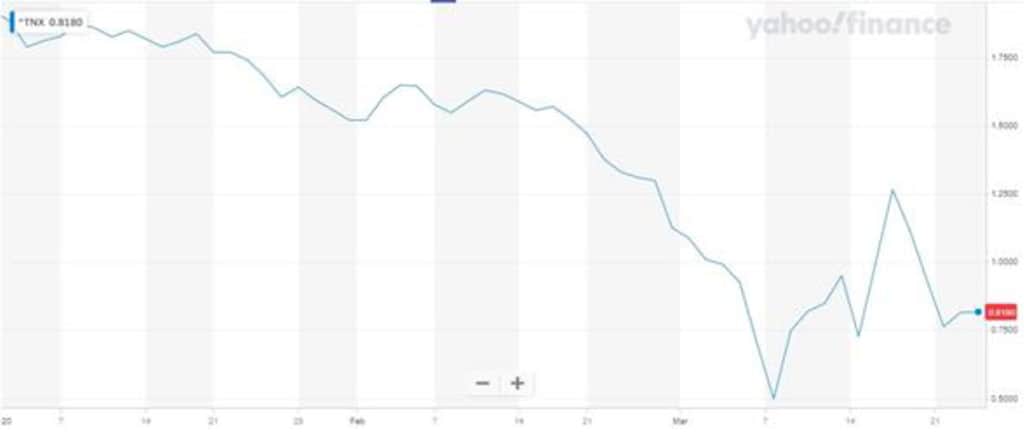

Taxa livre de risco: títulos de dívida dos EUA (Treasuries)

Os preços dos títulos da dívida norte americana (Treasuries) com vencimento em 10 anos apresentaram valorização em 2020, com o retorno médio (yield) saindo de 1,8 por cento no fim de janeiro e atingindo a sua mínima (0,5 por cento) em 9 de março, reflexo da maior busca por ativos de risco.

Neste caso, a queda na taxa significa aumento nos preços dos títulos devido à maior procura por ativos considerados sem risco, o que representa um movimento mundial de aversão ao risco.

Este é o movimento conhecido como “busca pela qualidade” (flight to quality). Nele, investidores reduzem a parcela dos seus investimentos em ativos de risco devido ao aumento da volatilidade e tendem a buscar por ativos mais seguros, tais como: dólar, ouro e títulos públicos dos EUA.

Entretanto, em um momento de pânico, até mesmo os títulos considerados livres de risco (Treasuries) apresentaram desvalorização, com queda no preço unitário e aumento na taxa, a qual bateu 1,25 por cento no auge do pânico (18 de março).

Os investidores em pânico acabaram pedindo resgates de todas as aplicações financeiras no curto prazo. Houve até mesmo uma distorção no mercado de títulos públicos dos EUA (Treasuries) de curto prazo (vencimento inferior a 2 anos), com rendimentos negativos no período.

Risco de liquidez

O risco de liquidez é definido pela possibilidade de perda de capital e pela incapacidade de liquidar determinado ativo em tempo razoável sem a perda de valor.

Alguns ativos têm menor liquidez, como ações Small Caps e o mercado de crédito corporativo (debêntures de empresas, por exemplo), com menor volume negociado e maior diferença (spread) entre compra e venda.

No momento de pânico, é mais difícil encontrar potenciais compradores para esses ativos menos líquidos sem a necessidade de conceder um grande desconto no valor de mercado.

Como exemplo de falta de liquidez em um momento de pânico como o atual, o Tesouro Nacional realizou leilões de recompra de títulos públicos (NTN-B/IPCA+) atrelados à inflação com vencimentos mais curtos. Alguns fundos multimercado tiveram que vender seus títulos para poder dar liquidez aos resgates, mas o mercado apresentava falta de liquidez ou preços muitos descontados.

Aumento da alocação em ações

Atualmente, temos 2 milhões de investidores pessoas físicas na Bolsa, sendo que metade entrou no mercado nos últimos 12 meses; ou seja: vários novatos no investimento em ações.

Com a queda da taxa de juros (Selic), os brasileiros começaram a migrar seus investimentos para renda variável, saindo da segurança, liquidez e baixa rentabilidade do CDI e migrando para o risco de prazo mais longo das ações.

Principal erros dos investidores: risco da carteira

A Levante sempre avisou que a “Bolsa de valores não é uma reta somente para cima, as ações também podem cair”. No mercado de alta (bull market), os investidores não se preocuparam tanto com os riscos e a volatilidade do Ibovespa que parecia bem controlada (18 por cento ao ano em 2019).

Acreditamos que o principal erro que os investidores cometeram foi terem alocado uma parcela muito grande de seus patrimônios em ativos de risco (renda variável: fundos imobiliários e ações).

Quando o investidor aumentou a participação de renda variável na carteira de investimentos em busca de retornos mais elevados, ele também elevou o risco dos seus investimentos.

Afinal, segundo a moderna teoria de finanças, não existe alto retorno com risco baixo. Assim, para aumentar o nível de retorno de um portfólio, é preciso também aumentar o risco.

Em outras palavras, todos sempre buscam o “bom, bonito e barato”; isto é: alto retorno com baixo risco. Mas isso não existe. “Não existe almoço de graça”.

Fronteira eficiente

O economista americano Harry Markowitz, ganhador do prêmio Nobel de 1990, é o “pai” da teoria moderna de carteiras de investimento. O seu artigo semanal Portfolio Selection (“seleção de portfólio”) saia no Journal of Finance de 1952 e abordava a importância da diversificação de ativos em uma carteira e a correlação entre os retornos dos ativos e o seu nível de risco.

De acordo com a teoria: “É possível construir uma fronteira eficiente com uma carteira de ativos otimizada que oferece o máximo de retorno possível para um determinado nível de risco.”

Em outras palavras, a teoria explica como investidores avessos ao risco podem maximizar seus retornos esperados com base em um dado nível de risco de mercado.

Perfil de risco

Cada investidor tem perfis e níveis de tolerância ao risco diferentes. Infelizmente, o mercado inteiro teve uma importante aula sobre risco da maneira mais dolorosa possível: percebendo o alto risco dos investimentos por conta de uma forte queda no preço dos ativos.

Nossa recomendação sempre foi ter uma reserva de liquidez em ativos de baixo risco. Apenas assim é possível ter tranquilidade em momentos como o atual, de quarentena decorrente da pandemia do coronavírus. Este é o começo para estruturar uma boa carteira de investimento.

O mais importante diversificar a carteira de investimentos em diferentes classes de ativos: taxa de juros pós-fixadas Selic/CDI (liquidez), renda fixa (inflação e pré-fixados), fundos multimercado, fundos imobiliários, ações e seguros (hedge) com dólar, ouro e ativos no exterior.

Por último, recorremos às finanças comportamentais para explicar o que ocorreu com os investidores: a tristeza de uma perda de 30 por cento na carteira de ações é muito maior que a felicidade com o ganho dos mesmos 30 por cento.

Lições da Covid-19 para o investidor de ações

Por último, destacamos as principais lições para os investidores na Bolsa:

1) tenha sempre caixa – com reserva de liquidez;

2) nunca esteja 100 por cento investido (all-in) em ações e não opere alavancado;

3) saiba o risco que está correndo (entenda o que é volatilidade);

4) tenha proteções (hedge) como ouro e dólar; e

5) não opere na emoção, mas sim na razão: não participe da manada, respire fundo e tenha calma.

A quinta lição parece simples e óbvia, mas nem sempre os investidores conseguem ser racionais. Assim, acabam vendendo todas as suas ações na baixa – no pior momento -, sem horizontes de longo prazo. Como mostramos em um episódio anterior do Gabinete, historicamente, quem perdeu os melhores dias da Bolsa (altas diárias) teve retornos substancialmente menores que os investidores que não venderam suas ações na baixa.

O que não fazer

Nossa recomendação é NÃO vender nenhuma ação (com visão de longo prazo) – a menos que tenha ocorrido alguma uma mudança estrutural no fundamento do investimento.

Se você reconheceu que exagerou na parcela da renda variável no seu patrimônio, o momento não é de pânico. Invista recursos novos em outras classes de ativos, componha a sua reserva de liquidez ao equivalente a pelo menos 6 meses de gastos/despesas e tenha proteção em sua carteira.

Se você tem tolerância ao risco, tem boa reserva de emergência e caixa, nossa recomendação é ir às compras na Bolsa, mas com parcimônia, sem gastar todas as fichas (caixa) de uma vez só, sempre com diversificação de ativos e gestão de risco, pois o maior erro de um investidor é deixar o tamanho de sua posição muito grande.

Até breve,

Equipe Anticaos