Olá investidores.

O pior desempenho trimestral da história. Este é o resumo do início de 2020 para a Bolsa brasileira. O Ibovespa fechou com uma queda acumulada de 36,86 por cento, sendo que, apenas em março, uma desvalorização de 30 por cento aconteceu no Índice.

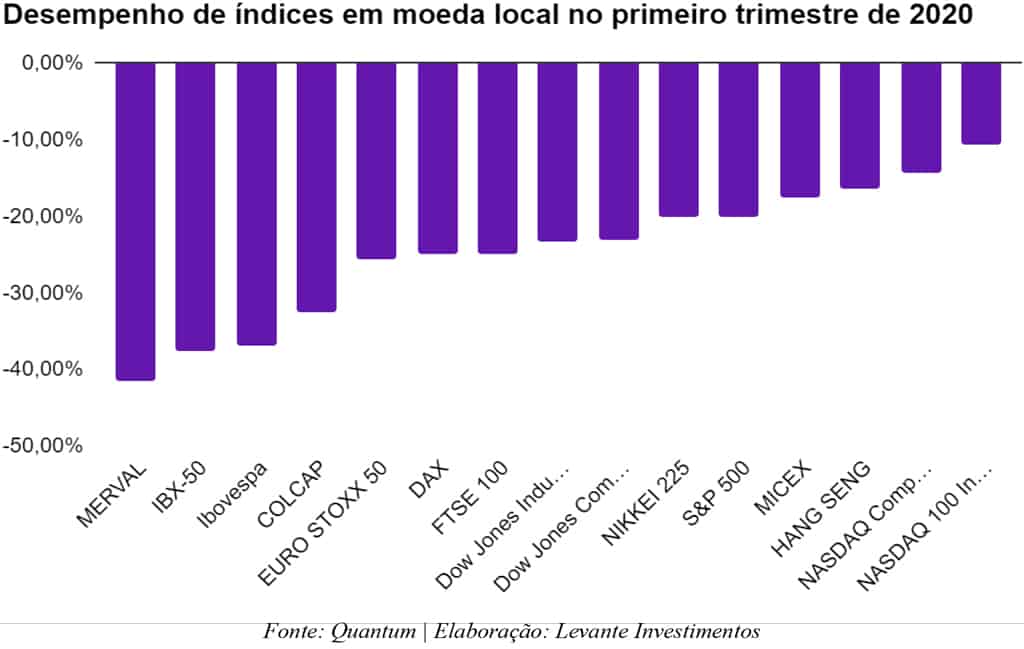

O movimento não foi diferente nas ações nos mercados internacionais, todos afetados pela escalada do coronavírus na economia global, com destaque para a queda de 20 por cento do S&P500 no trimestre.

Abaixo, temos o gráfico com o desempenho das bolsas globais em moeda local no primeiro trimestre de 2020.

O primeiro pregão do segundo trimestre começou na mesma toada. O Ibovespa abriu em queda nesta quarta-feira (1), com o aumento no número de casos de coronavírus no mundo ocultando qualquer outro driver possível para a sessão. O número de pessoas atingidas pela doença ultrapassou 861 mil, com mais de 42,3 mil mortes.

O presidente dos Estados Unidos, Donald Trump, afirmou, na última segunda-feira (30), que espera que o coronavírus provoque entre 100 mil e 240 mil mortes nos EUA (o que equivale, no cenário de 240 mil mortes, a 7 por cento da população dos EUA), segundo a doutora Débora Birx, coordenadora da resposta à pandemia na Casa Branca. Segundo Trump: “O país vai passar por duas semanas muito difíceis.”

No último domingo (29 de março), o presidente dos EUA anunciou que o distanciamento social será estendido até 30 de abril. A Covid-19 já infectou 183 mil americanos e causou 3,700 mortes em todos o país, número superior aos mortos no atentado terrorista de 2001.

No Brasil, de acordo com o balanço do Ministério da Saúde divulgado ontem (31/mar), os dados mostram o maior acréscimo diário no total de casos confirmados e de mortes desde o começo da epidemia em nosso País. Foram registrados mais 1.138 casos em relação ao boletim de segunda, um aumento de 24 por cento. No caso das mortes, o aumento foi de 42 casos, o que significa um crescimento de 26 por cento. Agora já são 201 mortes e 5.717 casos confirmados de coronavírus no País.

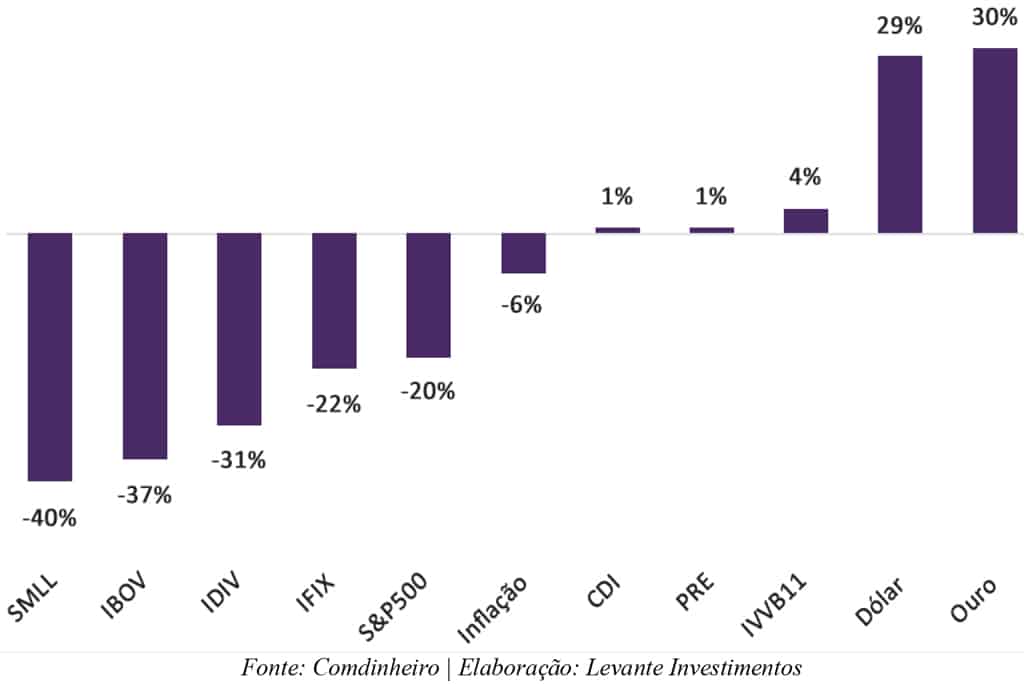

Desempenho das principais classes de ativos

Quando analisamos as diversas classes de ativos, os melhores desempenhos do trimestre ficaram com o dólar e o ouro, evidenciando a clara corrida dos investidores em busca dos ativos considerados mais seguros. Na ponta contrária, as ações, sobretudo as de empresas de menor porte (small caps), foram os ativos que mais recuaram diante do receio do mercado acerca do impacto no lucro das empresas com a paralisação.

A lógica de acumulação patrimonial em ações

Ações são a fração mínima do capital social de uma empresa de capital aberto, constituída na forma de uma Sociedade Anônima. Ou, dispensando o “juridiquês”, uma ação nada mais é do que uma participação acionária em uma companhia, conferindo ao seu titular certos direitos e deveres associados à posse dela. Ao comprar uma ação de uma empresa, o investidor tem direito a uma parte do fluxo de caixa futuro daquela empresa, assim como também fica responsável por arcar com qualquer obrigação cabível aos sócios.

Quando pensamos na realidade de uma empresa de capital fechado, o seu acionista controlador (dono) pode não querer abrir capital (listar a empresa publicamente e aumentar a base de sócios) por não pretender dividir o controle que tem sobre seu negócio. Neste caso, em muitas ocasiões, a figura do sócio/dono e do executivo acabam exercendo o mesmo papel no contexto empresarial.

Contudo, há um grande ponto em comum entre qualquer empresa, seja a do tipo “limitada” (de capital fechado), seja a do tipo “gigante” (S/A): a utilização de uma mesma metodologia para a avaliação de seu valor justo. Em linhas gerais, o valor de uma empresa para o acionista é dado pelo seu fluxo de caixa livre futuro, que representa o caixa que poderia ser pago aos sócios na forma de dividendos. Esse fluxo de caixa advém das suas diferentes unidades de negócio e é utilizado também como forma de verificar a capacidade da empresa de pagar seus fornecedores, funcionários, governo e credores.

Em um cenário em que exista a perspectiva de redução na geração de fluxo de caixa – por conta de fatores microeconômicos (aumento da concorrência, alta dos custos etc.), fatores macroeconômicos (queda no PIB, aumento da taxa de juros, alta no desemprego etc.) ou exógenos (uma pandemia, um evento de força maior, um “cisne negro” etc.) –, como é o atual, há um natural ajuste no valor justo de uma companhia.

Além disso, o aumento do nível de aversão ao risco ocasionou um aumento no custo de capital utilizado para descontar o fluxo de caixa futuro das empresas. Portanto, o valor justo das empresas caiu devido ao aumento do risco. É válido, porém, esclarecer que sua variação foi devido ao elevado nível de stress e incerteza. Passado isso, será natural uma acomodação dos prêmios requeridos, com o custo de capital tendendo a voltar aos níveis de alguns meses atrás.

As empresas que são listadas em bolsa veem o seu valor variar minuto a minuto enquanto negociações rolam nos sistemas das bolsas mundiais e acionistas acompanham a valorização/desvalorização do seu patrimônio de forma instantânea. Já os donos do salão de beleza, da padaria ou do mercadinho têm a bênção de não assistirem à derrocada do valor das suas empresas em tempo real, com as telinhas piscando e seus patrimônios reduzindo-se – como vem acontecendo com os investidores de ações. Embora saibam que irão passar alguns meses com faturamento bastante conturbados e terão uma série de desafios, enfrentando até, em alguns casos, a possibilidade de falência, os empresários de menor porte não devem se preocupar com a possibilidade de que suas empresas valham 50% menos na bolsa agora do que há um mês atrás.

É quando o mercado desaba que devemos voltar um passo e dar extrema importância aos fundamentos, recordando que, por detrás de um ticker de 4 letras e um número, existe uma estrutura, um nome, uma marca e – o mais importante – pessoas qualificadas tocando grandes projetos.

O atual momento – de óbvia contração – está sendo, ao nosso ver, perpetuado pelo mercado. Não acreditamos que isso faz sentido. Assim, seguimos positivos com investimentos em ações. Entendemos que os movimentos de quedas da maioria delas são exagerados.

Além disso, em uma visão histórica, o novo coronavírus é apenas mais um empecilho entre os muitos já superados pelos mercados ao longo dos anos. Portanto, não deve atrapalhar a lógica correta de investimento no mercado acionário no longo prazo. Muito importante ressaltar que, quando falamos que estamos fazendo esta análise de uma perspectiva histórica, não estamos de maneira alguma querendo diminuir a gravidade da situação atual. O momento atual é muito grave e deve ser tratado como tal por todos. No entanto, de um ponto de vista histórico – e focando no mercado de ações e em suas possíveis reações -, os investidores foram expostos a diversas crises ao longo do tempo; e, além disso, para fins de análise de mercado, a crise atual deve ser olhada de maneira objetiva.

Quando falamos em lógica correta, estamos nos referindo à prática de o investidor utilizar ações como maneira de acumular capital voltado para o longo prazo, valendo-se do efeito exponencial dos juros compostos na formação do seu patrimônio ao longo do tempo. Se ele partir dessa perspectiva, saberá como agir em mercados de baixa, aproveitando para comprar mais participações acionárias em boas empresas – e com desconto – e seguindo o plano acumulador nos mercados de alta.

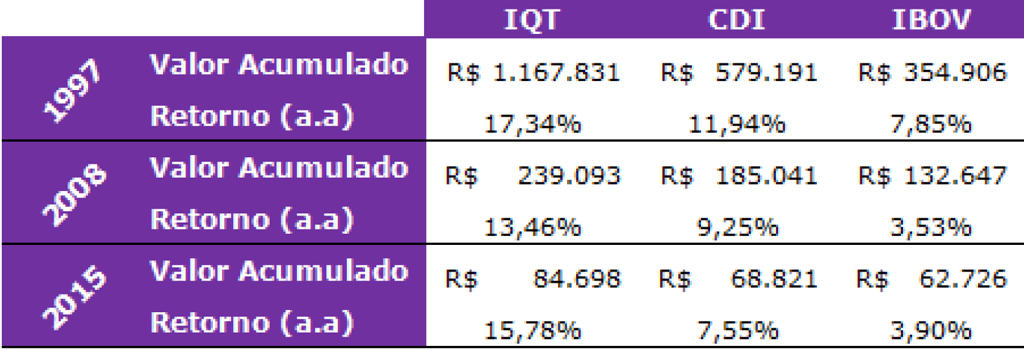

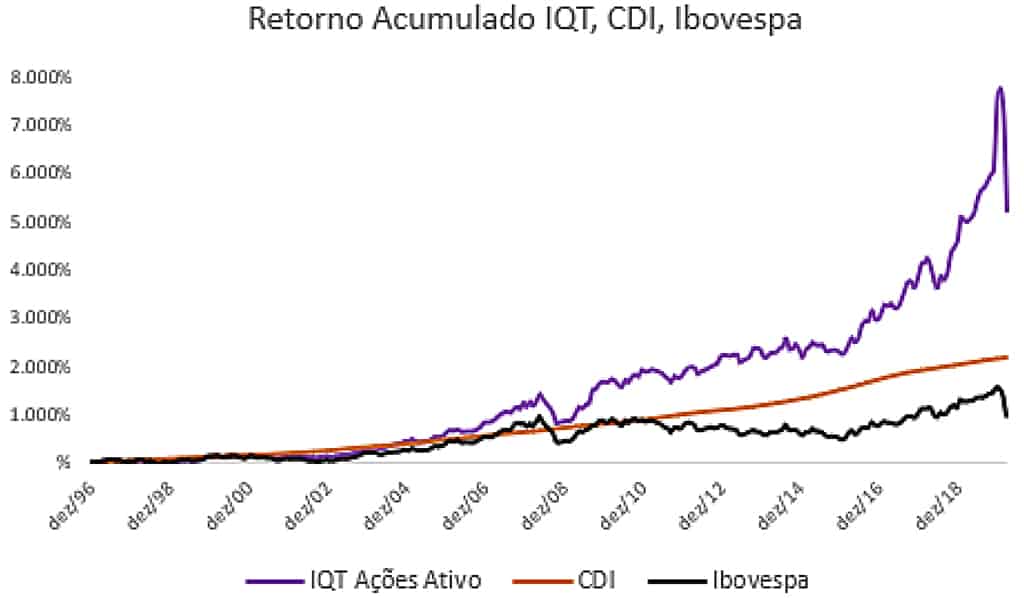

Para ilustrar o poder dessa lógica de acumulação, fizemos uma comparação de três estratégias de investimentos: uma utilizando o CDI, outra o Ibovespa e uma terceira alternativa por meio do índice IQT Ações Ativo em três janelas temporais. O objetivo é mostrar ao investidor o patrimônio que ele teria acumulado caso investisse 1.000 reais todo mês (corrigidos pela inflação) em um dos índices.

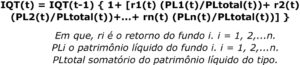

O último índice é calculado pela Quantum Axis, empresa que possui softwares e bases de dados utilizados para acessar, analisar, comparar, monitorar, gerenciar e apresentar informações financeiras.

O Índice Quantum Tipo (IQT) Ações Ativo é um composto de Fundos de Investimento em Ações (FIAs) com objetivo de oferecer a possibilidade de comparar fundos individuais à média dos demais fundos, de forma agrupada, e verificar como os mesmos se comportam quando relacionados aos outros fundos de mesmo tipo, com uma base definida segundo a classificação da Quantum. De acordo com a Quantum, o cálculo é realizado por meio da equação abaixo:

Como acreditamos que o Ibovespa é um índice concentrado nos setores de bancos e commodities, com uma série de vieses e deficiências com pouca capacidade de oferecer uma relação risco x retorno adequada, utilizamos o IQT, que acreditamos ser um parâmetro melhor para esse objetivo.

Foram utilizadas as seguintes premissas em nossa análise:

- Aportes mensais realizados sempre no fechamento do último dia útil de cada mês, entre dezembro/96 e março/2020;

- O valor do aporte corresponde a 1.000 reais, a preços de março/2020, constantes ao longo do tempo. Ou seja, estimamos quanto seriam 1000 de hoje em dezembro/96 e corrigimos este valor IPCA todos os meses seguintes como forma de manter o mesmo poder de compra;

- Não foram considerados custos (come-cotas, taxas, corretagens) nem resgates periódicos.

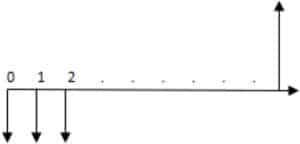

Para calcular o retorno, foi utilizada a Taxa Interna de Retorno (TIR), que zera os fluxos dos aportes mensais com o valor acumulado no final do período. O diagrama abaixo representa de forma genérica a dinâmica desse fluxo de caixa com aportes mensais (flechas apontadas para baixo) e com o último fluxo (flecha maior apontada para cima). Esta representa a soma de todo o valor aportado com a rentabilidade individual de cada aporte, resultando no valor patrimonial acumulado no último período:

Após o cálculo do Retorno/TIR, para cada um dos três investimentos e em três janelas temporais (1997, 2008 e 2015), a taxa foi anualizada para facilitar a comparação e a compreensão dos números. Observe a matriz dos resultados abaixo:

O maior valor acumulado em todas as janelas se deu por meio do investimento no IQT, com retorno médio anual (TIR) de 17,34 por cento na janela desde 1997, 13,46 por cento desde 2008 e 15,78 por cento desde 2015. Estamos utilizando o IQT como referência de uma carteira de ações ótima, selecionadas por meio de metodologias apropriadas para encontrar boas ações a preços atrativos. Aqui fica clara a importância de uma carteira diversificada, da gestão ativa e da boa escolha de ações (stock-picking).

Já o cenário de investimento no CDI acumulou retorno médio anual (TIR) de 11,94 por cento desde 1997, 9,25 por cento desde 2008 e 7,55 por cento desde 2015. É válido recordar que a taxa básica de juros no final da década de 90 chegou ao patamar de 40 por cento ao ano, bem diferente dos atuais 3,75 por cento. A cada janela de tempo analisada, o retorno do CDI foi reduzindo na medida em que o país foi estabilizando suas condições macroeconômicas.

Por fim, um investimento no Ibovespa obteria o pior rendimento dos três em todas as janelas, com retorno médio anual (TIR) de 7,85 por cento na janela mais longa, 3,53 por cento na intermediária e 3,9 por cento na janela desde 2015.

Aqui, chama-se a atenção para a qualidade. Não se deve correr risco de qualquer jeito, comprando qualquer “papel” com a esperança de vendê-lo mais caro no futuro. Para composição de uma carteira com relação risco x retorno superior à do Índice Bovespa, deve-se sempre selecionar ativos de maneira criteriosa e fundamentada. O Índice leva em conta apenas a negociabilidade e a representatividade das ações das empresas, revisando a carteira de maneira fixa a cada 4 meses.

Gestão Ativa x Gestão Passiva

Gestão ativa significa utilizar critérios técnicos de ordens qualitativa e quantitativa para a seleção dos melhores ativos para a composição de um portfólio.

No estudo acima, ficou bem evidente a diferença entre o potencial de resultados da gestão ativa (representado pelo IQT) e o da gestão passiva (Ibovespa) no mercado brasileiro. Fica claro que é fundamental para o investidor tomar boas decisões de investimento, fugindo da perigosa armadilha dos investimentos passivos.

Conclusão

O investimento em uma carteira de ações que seja boa e tenha gestão ativa é vitorioso no longo prazo, representando uma das melhores maneiras de se acumular patrimônio. Em nosso cenário interno, mesmo diante de um passado de taxas básicas de juros extremamente elevadas, crises econômicas globais e locais, atentados terroristas, uma boa gestão de carteira em ações foi capaz de premiar o investimento em risco de maneira substancial:

Em suma, o propósito da Levante não mudou com o coronavírus. Seguimos acreditando no desenvolvimento do mercado de capitais e no investimento em ações com gestão ativa. Fazemos isso ao fornecer boas ideias de investimento, auxiliando no duro, porém gratificante, caminho de constituição do patrimônio dos investidores Pessoa Física.

Até breve,

Equipe Gabinete Anticaos