Olá, investidores.

Tudo bem?

Após um mês de março histórico para os mercados financeiros globais, distinto pela volatilidade e pelas grandes quedas dos ativos de risco – fatores que até mesmo motivaram a criação da série Gabinete Anticaos da Levante –, passamos por um mês de abril marcado pelo alívio na volatilidade e por uma mudança da trajetória de perdas para um ritmo de ganhos, os quais, até certo ponto, podem ser considerados surpreendentes, com os preços retornando a patamares mais racionais e uma recuperação em alguns mercados/ativos específicos bastante expressiva.

Agora, chegamos a maio, um dos períodos do ano mais comentados e que remete a muitas histórias “macabras” para investidores e profissionais da área, em especial aos mais antigos, que já sobreviveram a diversos “maios negros” e sempre aguardam o pior deles a cada novo ano.

Mas, afinal, a crença de que a sina do mês cinco é costumeiramente de perdas faz sentido? Ou não passa de mera superstição e lenda de mercado?

A julgar pelo histórico de rentabilidade mensal do Ibovespa, há indícios de que, sim, o mês de maio costuma ser de rendimentos negativos, grande volatilidade e surpresas, o que justifica o temor do mercado e a famosa expressão “Sell in May and Go Away” (“venda em maio e vá embora”, em tradução literal).

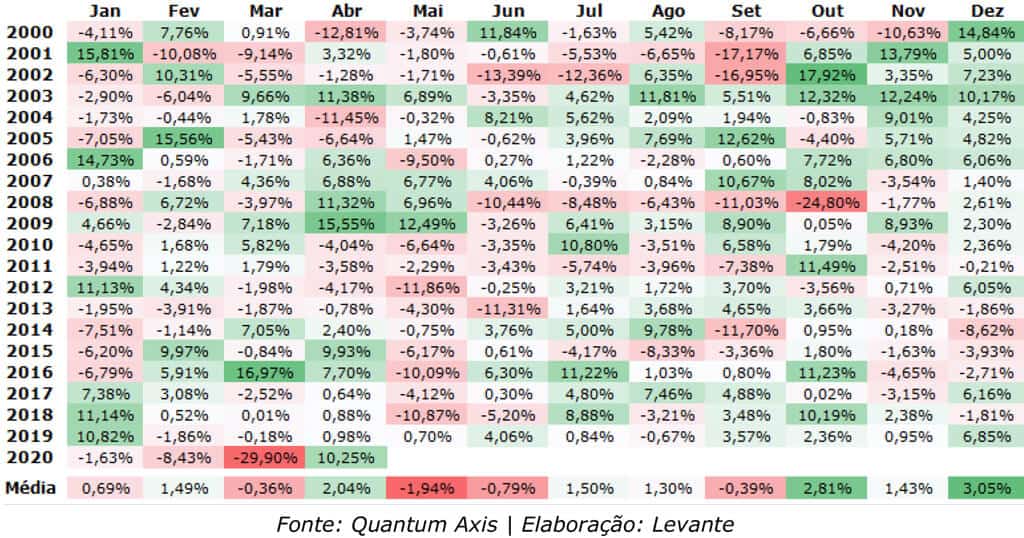

Por meio do cálculo da média aritmética simples dos retornos mensais do Ibovespa ano após ano desde 2000, verificamos que maio representou o pior mês em termos de rendimento médio mensal.

Aqui, vale uma observação: calculamos primeiramente o investimento no Índice Bovespa de maneira isolada e com término ao final de cada mês (do contrário, teríamos de calcular a média geométrica), o que afasta a conclusão simplista e direta que investir em maio é uma péssima alternativa. Em cada ano, houve uma conjuntura específica que causou e reforçou a “maldição”, e não há qualquer garantia de que haja uma relação causal entre o mês (período) e o respectivo comportamento dos retornos ao longo do tempo.

Um outro ponto relevante vale o destaque: para quem utiliza a lógica do investimento em ações para a acumulação de participações patrimoniais como poupança de longo prazo, os períodos de queda podem representar bons pontos de entrada, ou seja, não necessariamente um período que costuma ser de queda é um período negativo, dado que, nos movimentos de baixa, surgem boas oportunidades de compra para o investidor de longo prazo.

Abaixo, a tabela demonstra o retorno mensal do Ibovespa desde 2000, com cálculo da média aritmética simples na última linha:

Para contextualizar a tabela acima na história dos mercados, vamos recapitular alguns episódios marcantes que ocorreram em maio:

- 2006 (-9,5%): correção em meio ao bull-market iniciado em 2003 e maior aversão ao risco devido ao risco inflacionário dos países desenvolvidos e à ameaça de alta nos juros internacionais.

- 2012 (-11,9%): clima de aversão ao risco global com o agravamento da crise na Zona do Euro e a possível saída da Grécia do B

- 2016 (-10,1%): apreensão do mercado com a elevação na taxa de juros do Banco Central dos Estados Unidos e expectativa local com anúncio da equipe econômica do recém empossado Presidente Temer.

- 2017 (-4,1%): áudio da delação dos irmãos Joesley na noite do dia 16, que culminou no acionamento do mecanismo de circuit breaker na manhã seguinte. Apesar disso, houve recuperação na Bolsa durante as últimas 2 semanas daquele mês.

- 2018 (-10,9%): eclosão da greve dos caminhoneiros, que culminou no desabastecimento de gasolina e outros bens de consumo não-duráveis.

Entretanto, apesar de raros, também já foram presenciados “maios” de orgulho para a Bolsa brasileira:

- 2003 (+6,9%): otimismo com o início do governo Lula e recuperação após um ano de 2002 de perdas.

- 2007 (+6,8%): Bolsa americana passa o nível de 2000 a alcança seu topo histórico, aumentando o otimismo generalizado dos mercados. No Brasil, expectativa com aumento dos seus ratings.

- 2008 (+6,9%): Brasil recebe o Grau de Investimento do Brasil, concedido pelas agências de classificação de risco.

- 2009 (+12,5%):repique dos mercados após as quedas decorrente da crise financeira do ano anterior.

O início da derrota

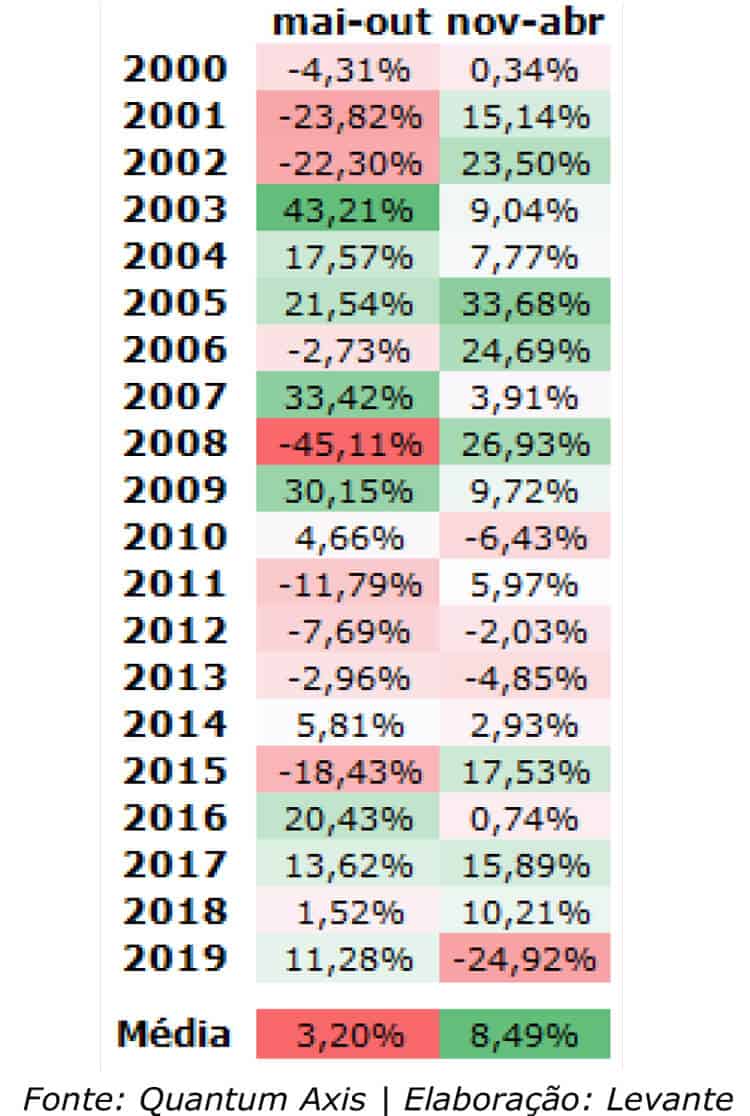

Para muitos, o mês não é apenas isoladamente ruim; ele também inaugura a pior metade em um período de 12 meses, com o período compreendido entre maio e outubro configurando a zona de perdas e o compreendido entre novembro e abril consolidando a zona de ganhos.

Essa linha de pensamento é embasada na crença de que, por volta da metade do ano, começam os períodos de férias de verão nos países do hemisfério norte, o que gera uma pressão vendedora dos “viajantes”, os quais optam pela tranquilidade e adotam a trégua com o mercado e suas oscilações.

Outro ponto de vista adicional a essa “corrente” aposta que, em fins de ano, o sentimento da sociedade costuma ser de otimismo com o próximo, o que, em tese, levaria a um aumento da pressão compradora. No Brasil, em especial, a partir do fim de dezembro e até o início de fevereiro, temos o recesso parlamentar, o que diminui os efeitos de algumas surpresas no campo político. Abaixo, selecionamos a rentabilidade acumulada do Ibovespa dentro desses dois períodos. É como se estivéssemos separando um ano em dois semestres, com início em maio de cada ano, algo mais ou menos parecido com o calendário do futebol europeu:

Como é possível observar, a média dos retornos obtidos com o período de “fim de ano” é mais que o dobro dos obtidos no período iniciado em maio. Dos 20 anos, 12 deles tiveram o retorno do primeiro período negativo, enquanto apenas 5 anos tiveram um retorno negativo no segundo, incluindo o fatídico 2019, que compreende março deste ano e sua respectiva queda de 29,9% (por conta da situação gerada pela Covid-19).

E maio de 2020, como será?

Como em qualquer outro período – seja semanal, mensal ou anual -, a única certeza que temos é a incerteza e a imprevisibilidade em relação ao futuro, características inerentes não apenas aos mercados, como também à natureza humana.

Nesses primeiros dias do mês, foi possível observar uma continuidade da redução de volatilidade e algum movimento de alta no âmbito global, com valorizações – as quais, porém, provavelmente inferiores às observadas em abril.

Já no Brasil, teremos duas forças atuando na “queda de braço” entre os comprados e os vendidos. O curioso é que ambos têm bons motivos para acreditarem em suas posições.

No lado dos otimistas, joga a favor o desempenho ruim não só da Bolsa brasileira no ano, mas até mesmo do Real no contexto internacional, o que pode justificar o volume de compra estrangeira devido ao barateamento da Bolsa, principalmente se levarmos em consideração o seu patamar em dólar. Ademais, a temporada de resultados do 1T20 de algumas companhias, quando a Covid-19 ainda estava nas fases iniciais, pode levar algumas ações a registrarem altas.

Na outra ponta, os pessimistas afirmam que a queda da Bolsa brasileira aquém das demais tem seus motivos, a citar o descompasso no âmago político entre os poderes executivos e legislativos, além dos impactos econômicos da situação em que vivemos atualmente. Além disso, a piora no número de mortes pelo coronavírus é algo que preocupa a todos – e os investidores, portanto, devem ficar atentos.

Nossa recomendação para os investidores continua a ser a de que tenham cautela, pois o cenário ainda é muito incerto – tanto dos lados político e econômico, quanto do lado da pandemia do coronavírus.

Até breve,

Equipe Gabinete Anticaos