Olá, investidores.

Tudo bem?

No episódio de hoje do Gabinete Anticaos, falaremos sobre as implicações que eventos inesperados como a saída de Sérgio Moro do Ministério da Justiça e da Segurança Pública trazem ao Valuation das companhias brasileiras listadas na Bolsa. Ademais, demonstraremos como tais eventos podem, de certa forma, explicar a queda no preço de diversas ações nos últimos dias, especialmente na última sexta-feira (24).

Após ser deflagrado todo o atrito político na alta cúpula do governo atual, o principal índice da bolsa brasileira – o Ibovespa – recuou 5,45 por cento, mesmo em um dia positivo para os mercados internacionais.

Ao longo da série Gabinete Anticaos, comentamos algumas vezes que o valor justo de uma empresa – e consequentemente do preço das suas ações – é dado pelo seu fluxo de caixa livre futuro, que representa o caixa que poderia ser pago aos sócios na forma de dividendos, trazido a valor presente por uma taxa.

Em um primeiro momento, presume-se que não há motivos para crer que as companhias, ao menos a maior parte delas, terão seus resultados (fluxos de caixa) afetados por conta de embates políticos. Contudo, nos prazos médio e longo, uma série de consequências graves podem surgir, o que aumenta o grau de incerteza vigente no ambiente de negócios local. Com a elevação dessa percepção de risco, há um incremento natural no prêmio requerido pelo mercado para o investimento em ações brasileiras, o que reduz o montante total dos fluxos de caixa das empresas no valor presente e, consequentemente, os seus respectivos valores justos. A equação abaixo exprime matematicamente essa questão:

Em que:

- FCFE é o fluxo de caixa livre ao acionista estimado no período “t”.

- P é o valor terminal da empresa ou seu valor na perpetuidade. Estima-se que, após T períodos, a empresa irá atingir a maturidade e seus fluxos de caixa irão crescer por um prazo infinito a uma taxa constante “g”.

- Ke é o custo do capital para o acionista, taxa que desconta o somatório dos fluxos de caixa e o seu valor na perpetuidade.

Como Ke é o denominador das frações, o seu aumento leva a uma redução no resultado das divisões, o que diminui o resultado final da equação – isto é: o preço justo da empresa.

Mas, afinal, como o Ke é calculado? Quais variáveis influenciam em sua composição?

Conforme dito anteriormente, o Ke é uma taxa que considera a soma entre o retorno de um ativo livre de risco na economia e um prêmio requerido pelo risco. Ele representa o “Custo de Capital Próprio” – ou o retorno exigido pelos acionistas.

O modelo de precificação de ativos de capital (Capital Asset Pricing Model, CAPM) é muito utilizado para calcular o Custo de Capital Próprio.

A sua fórmula é a seguinte:

Em que:

- Rf é a taxa de retorno de ativos livres de risco.

- O (beta) é a sensibilidade dos retornos de determinada ação frente aos retornos do índice de referência (Ibovespa, por exemplo).

A diferença entre o retorno de mercado (Rm) e a taxa de retorno livre de risco (Rf) é conhecida como prêmio por investir em ações (Equity Risk Premium, ERP). Afinal, investir em ações é arriscado. Por isso, acionistas requerem um retorno mais alto para compensar o risco que precisam correr. Este prêmio de risco (ERP) é estimado, em geral, com base em mercados maduros, mais especificamente com base no mercado dos Estados Unidos da América.

Essa fórmula possui diversas variações quanto a suas variáveis e também quanto ao que se usa como referência para cada variável. No caso dos países emergentes, uma prática comum é que a taxa livre de risco (Rf) utilizada seja a do título do tesouro americano (treasury) de 10 anos ajustada pelo diferencial de inflação entre o país sob análise e os Estados Unidos. Além disso, utiliza-se uma variação da fórmula do CAPM. Nela, adicionamos uma variável a mais para contabilizar o risco do país em que se está investindo, o Country Risk Premium (CRP). Utiliza-se o CRP uma vez que os outros componentes da fórmula não capturam o risco específico de se investir em um determinado país – os riscos político e regulatório, por exemplo.

Uma medida comum de CRP utilizada é o CDS de 10 anos, o qual corresponde a uma medida de risco de crédito que os investidores estrangeiros correm ao investir no mercado em questão, que pode ser lido como uma medida do risco de o país quebrar. No exemplo recente do Brasil, quando há um evento político como o da última semana, há um acréscimo nos indicadores do risco-país, pois há uma redução no nível de confiança dos investidores em relação à nação.

A intensidade da variação no custo do capital próprio (Ke) é determinada pelo (beta), ou seja, a medida do risco específico da ação. Quanto mais arriscada for a ação (beta mais alto), maior será o Ke. Para fins explicativos, vamos pressupor um igual a 1, ou seja, em linha com o risco da média do mercado.

Vamos calcular como o custo de capital próprio (Ke) pode variar devido a mudanças no cenário e medir a sensibilidade do preço justo de uma companhia – para isto, levaremos em consideração diferentes custos de capital próprio.

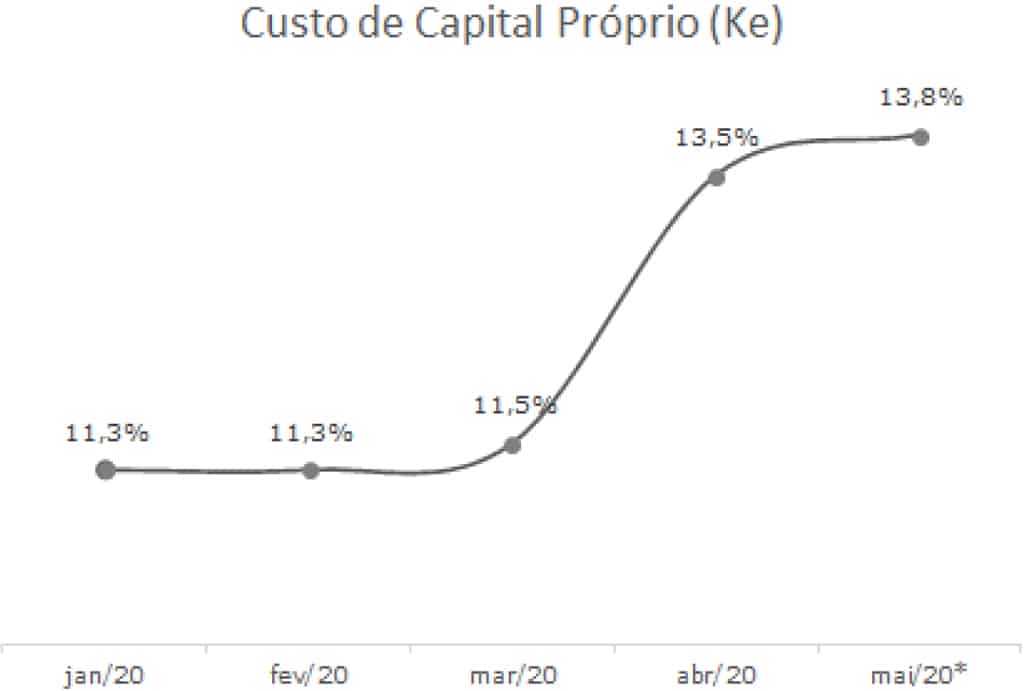

O gráfico abaixo demonstra a evolução do Ke com um = 1 ao longo dos quase 5 primeiros meses de 2020. Foram utilizadas a taxa do treasury de 10 anos americano, o CDS 10 anos do Brasil para o risco do País, as metas de inflação oficiais das respectivas autoridades monetárias e um ERP (Equity Risk Premium) fixo de 5,5%. Todas as variáveis foram mantidas constantes para o cálculo, alterando-se apenas o CDS ao longo de cada mês. A ideia é demonstrar o impacto do aumento do risco-país no Custo de Capital Próprio:

Entre janeiro e maio (foi considerado maio o último dado disponível do mês de abril), percebe-se uma diferença de 2,5 p.p no Custo de Capital Próprio e, consequentemente, na taxa de desconto dos fluxos nos modelos de Valuation. Entre o fim de janeiro e o início de fevereiro, quando a bolsa local e as bolsas dos Estados Unidos atingiram seus topos históricos, o mercado estava mais “relaxado”, ou seja: exigindo retornos menores para correr o risco de se investir em ações.

Entretanto, podemos nos perguntar o seguinte: qual o impacto que esta variação de 2,5 p.p é capaz de causar no cálculo do preço justo das empresas?

É evidente que não é possível estabelecer uma relação direta e linearmente proporcional entre Ke e Valor justo, pois há uma série de outras variáveis que influenciam os modelos utilizados. Contudo, demonstramos abaixo o poder de influência da variação do Ke em um modelo genérico para uma empresa com um valor justo próximo de R$ 80 bilhões – mantendo-se as demais variáveis constantes:

Mesmo com as projeções de fluxos de caixa inalteradas, bem como a taxa “g” de crescimento na perpetuidade, percebe-se que a variação de 2,5 p.p no Ke, como ocorreu entre fevereiro e o fim de abril, é capaz de causar uma queda no valor justo da companhia em questão de aproximadamente 20%.

Conclusão

A alteração na percepção de risco com o ambiente de negócios de um país é uma variável importante no mercado acionário, posto que é capaz de influenciar as taxas de desconto e alterar de forma significativa o valor justo das empresas.

É de fundamental importância que o investidor compreenda esse ponto, principalmente em um momento como o de agora, no qual o cenário conturbado nos campos da saúde, da economia e da política elevam o grau de incerteza das condições econômicas e sociais brasileiras.

Até breve,

Equipe Gabinete Anticaos