Investidores.

Em retrospecto, o primeiro trimestre de 2020 será lembrado como o mês em que o mercado e a economia mudaram radicalmente. O primeiro caso de coronavírus, o vírus Covid-19, foi confirmado oficialmente pelo governo chinês no dia 31 de dezembro de 2019. Seis semanas depois, em meados de fevereiro, o coronavírus já ocupava as manchetes da imprensa mundial, provocando um desabamento dos mercados. No Brasil, o divisor de águas foi o pregão do dia 9 de março, em que houve dois circuit breakers. Naquela semana, a interrupção dos negócios ocorreria mais duas vezes. E, desde então, considerando-se o fechamento do Índice Bovespa a 69.537,56 pontos desta sexta-feira (3), a queda acumulada ronda os 40 por cento. A perda no valor de mercado das companhias abertas está perto de 1,5 trilhão de reais.

Em um cenário tão adverso, em que é fácil entrar em pânico, a Levante Ideias de Investimentos criou o Gabinete Anticaos para fornecer a você, investidor, uma análise fria e uma orientação segura. Nosso conteúdo foi pensado de maneira ampla. Uma conversa diária, de segunda a sexta-feira, incluindo relatórios, podcasts e lives, para te ajudar a entender o que está acontecendo.

Na segunda-feira (6) fará um mês que a crise de abateu sobre o mercado. Nesse período, coisas impensáveis tornaram-se normais. O comércio, com exceção dos produtos essenciais, fechou as portas. As pessoas passaram a trabalhar em casa – e isso inclui nós mesmos, da Levante. As vendas de álcool em gel e de equipamentos de proteção dispararam. E a temperatura do debate político subiu.

No que esta crise se difere dos pânicos mais recentes? No passado, essas crises foram financeiras. Em resumo, aqueles que estavam endividados demais (como os países da Ásia, em 1997) ou alavancados demais (como os bancos e fundos que investiram em ativos imobiliários, em 2008) quebraram. No entanto, a economia real foi menos afetada.

Agora, a crise vem diretamente da economia real. E nem é uma crise econômica. É uma crise sanitária. Os efeitos do coronavírus reduzem o potencial da economia, com a diminuição da capacidade produtiva em diversos países.

Para complicar uma situação já bastante severa, o mercado internacional de petróleo recebeu uma dose extra de turbulência, com dois grandes produtores – Rússia e Arábia Saudita – entrando em conflito. A estratégia de ambos foi baixar os preços para expulsar os concorrentes do mercado. Com isso, as cotações do petróleo recuaram aos menores níveis em 20 anos, algo que devastou as contas de vários países e as cotações das ações das empresas petrolíferas, sempre importantes nos pregões.

Apesar de tudo isso, a nossa intenção ao lançar o Gabinete Anticaos foi proporcionar a você, investidor, uma visão precisa da situação. E, com essa visão, convencer você da nossa convicção de que é preciso manter a calma.

A seguir, nossos principais pontos até o momento.

I) Qual a situação do coronavírus?

Os dados mais recentes do Ministério da Saúde mostram que, na tarde da sexta-feira (3) havia pouco mais de 8,2 mil brasileiros infectados pelo coronavírus, com 344 mortes. A Covid-19 está progredindo rapidamente em todo o mundo. No mundo, eram 1,09 milhão de infectados, com 58,4 mil mortes.

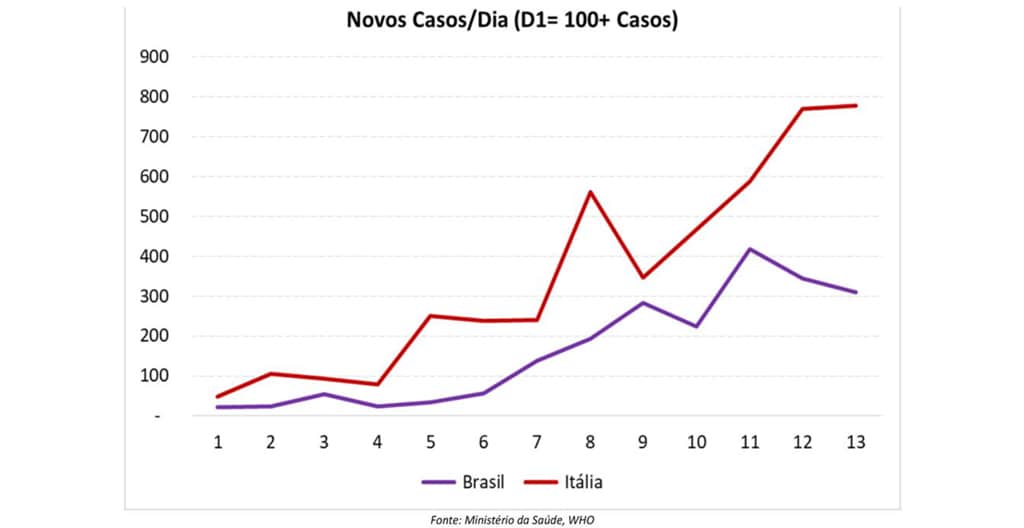

A disseminação da doença na América Latina está progredindo de maneira substancialmente mais lenta do que na Itália. No décimo primeiro dia (contado a partir do dia em que 100 ou mais casos foram confirmados), a Itália reportou 888 casos confirmados, enquanto os países da América Latina registraram casos que variavam de 7 (México) a 86 casos (Peru) durante o mesmo período.

A evolução da epidemia depende, e muito, da rigidez e da precocidade com que as medidas de isolamento social são adotadas pelas autoridades. E, nesse caso, o Brasil está mais parecido com o China do que com a Itália e a Espanha. Nesses dois países europeus, as autoridades demoraram mais de uma semana para começar a colocar as medidas de contenção em vigor, o que contribuiu para a aceleração do número de contaminados. No Brasil, apesar da aceleração dos últimos dias, é possível dizer que a curva dos infectados ainda está mais suave do que na Europa.

Juntando todos os fatores, parece-nos que o Brasil deve ter uma capacidade melhor de lidar com a situação atual. Com base nos dados até 24 de março de 2020, o gráfico abaixo demonstra que a velocidade de novos casos por dia no País está abaixo da velocidade observada na Itália. Além disso, analisamos também os dados dos EUA e o Brasil também está com uma taxa de propagação mais lenta que dos outros.

II) Qual o impacto da defesa contra a epidemia sobre a economia?

No dia 20 de março, João Dória, governador de São Paulo, determinou o fechamento da maioria dos estabelecimentos comerciais até o fim de abril. As aulas também foram suspensas nos estabelecimentos de ensino, tanto públicos quanto particulares. A quarentena e os impactos da pandemia do coronavírus chegaram de vez ao mundo real, afetando a vida cotidiana das empresas, das famílias e da sociedade como um todo.

Não há, na história recente, nada parecido em termos de política pública. O único paralelo foi a greve dos caminhoneiros, que paralisou o País por 15 dias em maio de 2018, provocada pela alta dos preços no óleo diesel e pela falta de capacidade do governo Temer de negociar com os profissionais. O movimento prejudicou a circulação de produtos e insumos, causou falta de combustível nos postos e interrompeu as importações e exportações.

O impacto na economia foi imediato. A produção industrial caiu 10,9 por cento de um mês para o outro – apenas a indústria automobilística produziu 14,5 por cento a menos. O setor de serviços recuou 3,8 por cento. Os investimentos privados desabaram 11,3 por cento. E, claro, a projeção para o Produto Interno Produto (PIB) desabou. O prognóstico para 2018 havia iniciado o ano com uma expectativa de 2,70 por cento. No fim de junho, quando a gasolina já voltada às bombas das principais cidades, os economistas estimavam em 1,55 por cento. Em apenas um mês (os 15 dias de paralisação efetiva mais o processo de retomada das entregas), a redução do PIB foi de 1,15 ponto percentual.

O PIB esperado no fim de fevereiro deste ano, segundo o Focus, era de crescimento de 2,17 por cento em 2020. Na segunda-feira (27 de março), a projeção era para de uma queda de 0,48 por cento – portanto, a economia deverá ser bastante afetada.

É evidente que há enormes diferenças entre ocorreu há dois anos e a situação atual. Só que é preciso ficar claro que a redução das atividades cotidianas afeta, sim, o resultado final da riqueza no fim do ano. Porém, o time de analistas da Levante fez seus cálculos considerando todas as informações divulgadas pelas autoridades de saúde e dos economistas. Também consultamos médicos para entender melhor a curva de proliferação da doença e profissionais do mercado financeiro que acompanham de perto alguns dos setores mais importantes da economia, como varejo, construção civil, bancos, entre outros.

As estimativas Levante para crescimento de PIB em 2020 apontam para: aumento de 0,50 por cento no cenário otimista, crescimento zero no cenário base e uma redução de 0,50 por cento no cenário pessimista.

Claro que as incertezas são muitas. E todas as contas vão ser feitas e refeitas ao longo das próximas semanas. Entretanto, há alguns principais na nossa avaliação. Consideramos que:

– a interrupção das atividades nas grandes cidades deve durar até o fim de abril;

– o setor de serviços será prejudicado por causa do fechamento do comércio;

– não acreditamos em desabastecimento;

– os segmentos do turismo e da aviação serão os mais afetados;

– na construção civil vamos observar queda nas vendas impactos no andamento das obras e pressão na renegociação de dívidas;

– não acreditamos que a indústria irá interromper suas atividades completamente;

Finalmente, esperamos uma forte retomada da economia no segundo semestre, especialmente no quatro trimestre, devido às medidas governamentais de estímulo econômico.

III) A turbulência política

Um impacto tão grande sobre a economia teve, claro, repercussões políticas. Resumidamente, o presidente Jair Bolsonaro entrou em rota de colisão com alguns governadores, em especial João Dória, de São Paulo, e Wilson Witzel, do Rio de Janeiro. O presidente foi de encontro à decisão de praticamente todos os governadores dos estados brasileiros. Na sua visão, eles estariam tratando a pandemia como se o País fosse “terra arrasada”.

Nos pronunciamentos oficiais é possível identificar preocupações com um eventual colapso da economia e um aumento brusco de desempregados no País. Diante disso, a estratégia de Bolsonaro é evitar ao máximo a paralisação das atividades econômicas – que certamente minariam sua popularidade.

O presidente peca, porém, em dois importantes aspectos: o primeiro é o da comunicação, (mais uma vez) displicente neste governo; o segundo é o do falso dilema entre saúde pública e economia, no qual seria necessário escolher uma opção em detrimento da outra. Explicaremos melhor ambos os pontos abaixo.

Sob essa linha de raciocínio, a quarentena horizontal (basicamente, o isolamento indiscriminado da população) poderia, indiretamente, acarretar mais mortes do que o próprio coronavírus. Por isso, o combate à Covid-19 deveria ocorrer a partir de “interdições verticais” (ou quarentena vertical, que se aplicaria apenas aos grupos de risco). Afinal, de nada adiantariam os esforços para salvar o máximo de vidas e não sobrecarregar os hospitais se, em um segundo momento, a economia entrasse em colapso.

Na esteira desta tese, adicionadas algumas pitadas de ideologia no diagnóstico, Bolsonaro viu a oportunidade de reforçar sua posição em relação ao coronavírus. Disse, então, que a doença é apenas uma “gripezinha”. Como todos sabem, inclusive o Planalto, a economia é base para a avaliação de um governo.

Ao reforçar sua convicção sobre a fraqueza do coronavírus e o suposto exagero da cobertura midiática acerca do tema, porém, o presidente pouco vai ao encontro das ideias que englobam a quarentena vertical. Pelo contrário, sua comunicação transmite menosprezo pela situação e acaba desagradando a opinião pública.

Além disso, as diferentes narrativas dentro do governo geram ainda mais incerteza sobre os próximos passos para combater a Covid-19. As declarações do presidente, por exemplo, contradizem todos os comunicados e diretrizes estabelecidas pelo Ministério da Saúde, comandado pelo médico e ex-deputado federal Luiz Henrique Mandetta (DEM-MS). Afinal, então, qual é a postura do Brasil no combate à doença?

Ao mesmo tempo, parece haver um falso embate entre saúde pública e economia, não sendo necessário escolher priorizar uma das áreas em detrimento da outra. O que o Planalto parece – ou finge – não compreender é que não há binariedade entre as duas áreas.

Ainda que a solução para a pandemia não passe por uma quarentena horizontal de tempo indeterminado, o extremo oposto – quarentena somente de grupos de risco -, porém, de forma impensada e despreparada, também está longe de ser terminativo. No modelo simplificado abaixo, ilustra-se como é possível conciliar políticas nos dois sentidos: do ponto de vista médico, achatar a curva de casos; do ponto de vista econômico, suavizar a queda do PIB por meio de auxílios econômicos.

Até o momento, o País não dá sinais de que está preparado para dar tal passo. Não vimos, ainda, um pacote de auxílio econômico nos moldes dos EUA ou da Europa, tampouco temos testes suficientes sendo feitos. O próprio Ministério da Saúde admitiu que, para enfrentar o pico da epidemia, o Brasil precisará ter até sete vezes mais testes diários de coronavírus do que tem atualmente.

Dessa forma, caso as considerações acima não sejam observadas, a postura do presidente pode levar a um quadro ainda pior do que o atual. Esta possibilidade provoca reações da sociedade civil e de grande parte dos atores políticos brasileiros. No Congresso Nacional, o comportamento de Bolsonaro é constantemente rechaçado por qualquer deputado ou senador que não seja do núcleo bolsonarista.

Com relação aos governos estaduais, o presidente também não vem obtendo apoio e dobra a aposta ao criticar as medidas que estão sendo tomadas por governadores. Os chefes de cada estado agora conversam entre si e optam por desprezar a União no diálogo, dados as recentes acusações. Alguns quadros também já anunciaram que não seguirão medidas do governo federal caso elas contrariem as orientações da Organização Mundial da Saúde (OMS).

Politicamente, Bolsonaro opta pelo enfrentamento e acaba se isolando da maioria dos atores políticos. Exemplos da ciência política classificam tal estratégia como arriscada. Por isso, as recentes decisões do presidente contribuem para o aumento duplo de incertezas no mercado: a primeira, quanto à estratégia do governo para lidar com a situação atual; e a segunda, quanto à capacidade do presidente de estar à altura do cargo.

IV) O efeito do coronavírus sobre os investimentos

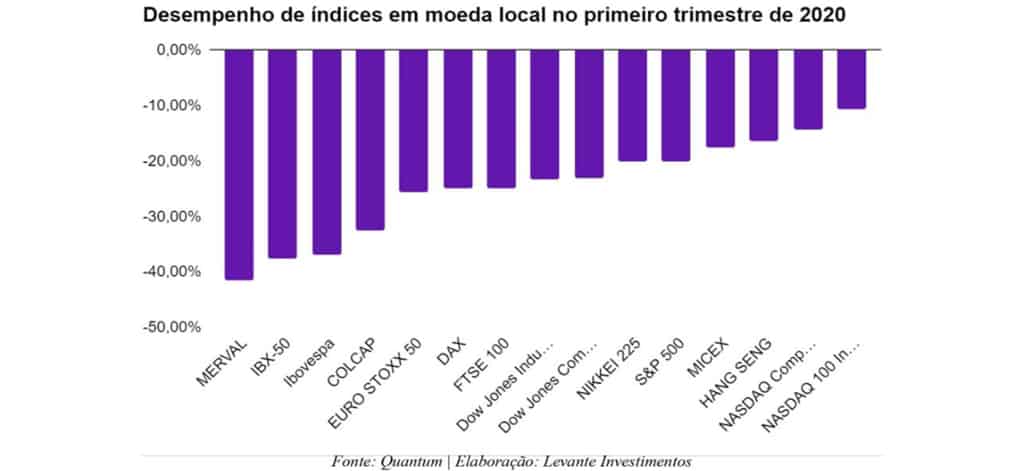

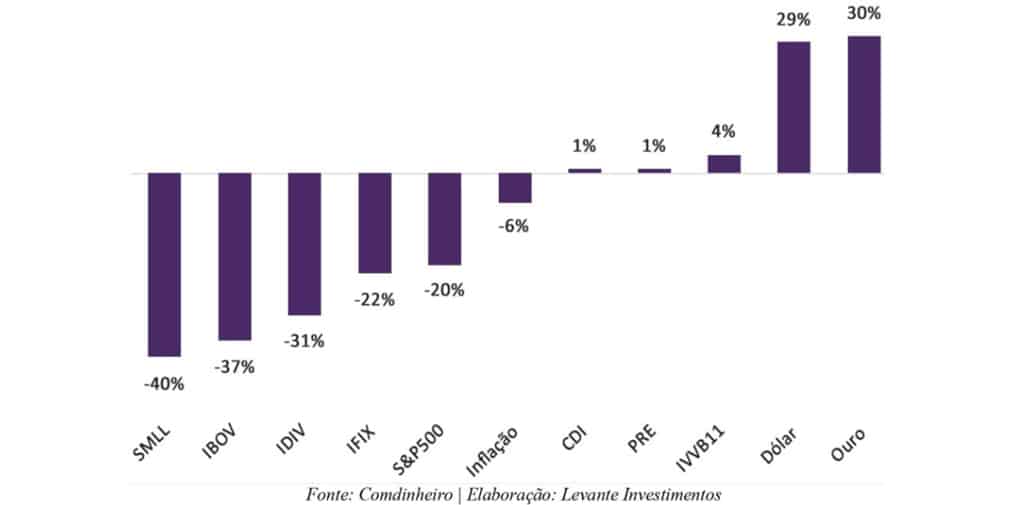

No primeiro trimestre, o Ibovespa fechou com uma queda acumulada de 36,86 por cento. Apenas em março, a desvalorização foi de 30 por cento. O movimento não foi diferente nas ações nos mercados internacionais, todos afetados pela escalada do coronavírus na economia global, com destaque para a queda de 20 por cento do S&P500 no trimestre.

Abaixo, temos o gráfico com o desempenho das bolsas globais em moeda local no primeiro trimestre de 2020.

Considerando-se apenas o mercado brasileiro, os melhores desempenhos do trimestre ficaram com o dólar e o ouro, evidenciando a clara corrida dos investidores em busca dos ativos considerados mais seguros. Na ponta contrária, as ações, sobretudo as de empresas de menor porte (small caps), foram os ativos que mais recuaram diante do receio do mercado acerca do impacto no lucro das empresas com a paralisação.

Por que isso ocorreu? Em um cenário em que exista a perspectiva de redução na geração de fluxo de caixa – por conta de fatores microeconômicos (aumento da concorrência, alta dos custos etc.), fatores macroeconômicos (queda no PIB, aumento da taxa de juros, alta no desemprego etc.) ou exógenos (uma pandemia, um evento de força maior, um “cisne negro” etc.) –, como é o atual, há um natural ajuste no valor justo de uma companhia.

Além disso, o aumento do nível de aversão ao risco ocasionou um aumento no custo de capital utilizado para descontar o fluxo de caixa futuro das empresas. Portanto, o valor justo das empresas caiu devido ao aumento do risco. É válido, porém, esclarecer que sua variação foi devido ao elevado nível de stress e incerteza. Passado isso, será natural uma acomodação dos prêmios requeridos, com o custo de capital tendendo a voltar aos níveis de alguns meses atrás.

O atual momento – de óbvia contração – está sendo, ao nosso ver, perpetuado pelo mercado. Não acreditamos que isso faz sentido. Assim, seguimos positivos com investimentos em ações. Entendemos que os movimentos de quedas da maioria delas são exagerados.

O novo coronavírus é apenas mais um empecilho entre os muitos já superados pelos mercados ao longo dos anos. Portanto, não deve atrapalhar a lógica correta de investimento no mercado acionário no longo prazo. Quando falamos em lógica correta, estamos nos referindo à prática de o investidor utilizar ações como maneira de acumular capital voltado para o longo prazo, valendo-se do efeito exponencial dos juros compostos na formação do seu patrimônio ao longo do tempo. Se ele partir dessa perspectiva, saberá como agir em mercados de baixa, aproveitando para comprar mais participações acionárias em boas empresas – e com desconto – e seguindo o plano acumulador nos mercados de alta.

V) Destrinchando a queda (1): uma análise fundamentalista

Olhando com frieza e experiência para os números, o que se viu no primeiro trimestre foi uma grande assimetria entre o valor (valor justo) das empresas e os preços das suas ações. Resumindo, o valor de mercado despencou, mas muitas empresas mantêm bons desempenhos em termos de lucro e de baixo endividamento. A redução da atividade econômica provocada pelo coronavírus vai provocar queda nos lucros, mas nada tão intenso como foi o tombo da Bolsa de Valores.

Vamos analisar o que está implícito nesta queda em termos de lucro líquido e do valor de mercado das empresas.

O valor do índice Ibovespa é reflexo do valor de mercado e do volume negociado diário das ações das 70 empresas que o compõe, cada uma com um peso, de acordo com sua relevância. Para analisar o comportamento do índice, o investidor precisa entender o comportamento do preço de cada uma das empresas que fazem parte dele.

Existem inúmeras variáveis que influenciam o preço de uma ação. Economistas, matemáticos e estudiosos de finanças desenvolveram ao longo dos anos uma série de equações que simplificam as empresas e sintetizam o cálculo do seu valor justo em poucos fatores.

Em 1956, Myron J. Gordon um economista americano da Universidade de Toronto, publicou uma destas equações, chamada de “Gordon Growth Model” (GGM), ou “modelo de crescimento de Gordon”. A fórmula encontra o valor justo de uma empresa hoje (P), com base em 3 variáveis:

– O valor do dividendo esperado para o próximo ano (D1): quanto maior o dividendo, maior o valor da empresa;

– O crescimento constante esperado para aquele dividendo na perpetuidade (g): quanto maior o crescimento, maior o valor da empresa; e

– O custo de capital para aquela empresa (r): quanto maior o custo de capital, menor o valor da empresa

Esta fórmula foi desenvolvida para estimar o valor justo de uma empresa madura, que tem uma taxa de crescimento estável. Nós sabemos que na bolsa brasileira temos empresas dos mais diversos tamanhos e níveis de crescimento. Porém, quando pensamos o desempenho do Ibovespa reflete bem o desempenho da economia brasileira. Portanto, podemos fazer uma simplificação e utilizar o modelo de Gordon (GGM) para estimar o preço justo do Ibovespa, tratando o Ibovespa como uma empresa.

A primeira coisa que vamos fazer é estimar o custo de capital (r) que um investidor diversificado exigiria para investir na Bolsa no final de 2019. O custo de capital (r), com base no modelo do CAPM (modelo utilizado para precificação de ativos financeiros), é composto por 5 variáveis:

– Expectativa da taxa de inflação de longo prazo;

– Expectativa de juros real de longo prazo;

– Prêmio de risco para se investir em ações;

– Risco específico da empresa (beta); e

– Risco país.

Desde o final do ano de 2019, as 4 primeiras variáveis não sofreram um impacto significativo. No entanto, a variável do risco país sofreu uma alta significativa subindo de 1 por cento para 3,15 por cento. Assim, o custo de capital (r) passou de 11,5 por cento no final de 2019 para 13,5 atualmente. Utilizando o modelo de Gordon, mantendo as variáveis dividendo (D1) e crescimento (g) constantes, o Ibovespa deveria acumular -3,4 por cento de queda no ano em função do aumento do risco percebido pelos investidores, muito menos do que a queda atual.

No entanto, além do risco, medido pelo custo de capital (r), o mercado está precificando um dividendo menor do Ibovespa para 2020 já que existe uma expectativa de que a economia cresça menos devido ao coronavírus e choque do petróleo. Nós já sabemos o dividendo pago em 2019, o que falta é o crescimento do lucro do Ibovespa em 2020. No final de 2019, o mercado esperava para 2020 um crescimento de 20 por cento para o lucro do Ibovespa. Com essas variáveis tínhamos a Bolsa a 115 mil pontos. Pelo novo patamar, o lucro do Ibovespa teria que cair -23,15 por cento em 2020. Ou seja, sair de +20 por cento de crescimento para uma queda de -23,15 por cento, uma variação maior que 40 por cento! Essa queda não faz sentido e parece exagerada.

VI) Destrinchando a queda (2): o efeito no crédito privado

Um mercado que está disfuncional, entretanto, é o de Crédito Privado. Antes de entrarmos no que está acontecendo com o mercado de Crédito Privado, precisamos entender alguns conceitos básicos que acabam impactando a precificação desses ativos, seja na carteira dos fundos de investimentos, seja na conta do investidor pessoa física.

Com a queda da taxa de juros (Selic), o investidor pessoa física foi seduzido a procurar diferentes classes de ativo para alocar seus recursos e, assim, obter uma remuneração um pouco maior. Uma das primeiras classes que o investidor encontrou – ou foi induzido a encontrar – foi o mercado de crédito privado, seja por meio de fundos, seja por meio de títulos.

O problema é que os títulos (Títulos Públicos ou Privados) também são marcados a mercado, assim como os títulos que compõem a carteira dos fundos de investimento em que vocês investem.

Nos títulos de Crédito Privado (debêntures), existem duas forças que atuam para a definição de seus preços diários: a variação das Estrutura Termos das Taxas de Juros (ETTJ) e o spread desses títulos em relação aos títulos públicos, ou seja, o retorno (prêmio) que esses títulos pagam acima dos títulos públicos (ex.: NTN-B/IPCA+).

Spread de crédito

O spread de crédito é, por exemplo, a diferença entre a remuneração que uma debênture paga e o valor pago pelos títulos públicos com o mesmo indexador (CDI +, CDI, IPCA +); ou seja, é o prêmio de risco que você tem ao escolher comprar um título de crédito privado em vez de comprar um título público.

O spread de crédito reflete a qualidade de crédito da empresa que emitiu o título; assim, quanto melhor for o perfil de crédito da emissora, menor é o spread que ela paga em relação aos títulos públicos.

Então, quando você e/ou o gestor do seu fundo decidem alocar recursos em um ativo de crédito privado que é remunerado a Tesouro IPCA (título público que serve de base de comparação) + 1%, este ativo é “marcado a mercado” a esse valor em sua carteira no dia da compra.

Entretanto, assim como acontece com as ações que você adquire em sua carteira, existem negociações diárias desses ativos no mercado secundário. E, a cada dia de negociação, esse spread pode ter diminuído ou aumentado.

Existem dois fatores principais que podem impactar o spread dos seus títulos:

- A situação de crédito da empresa.

- A liquidez do mercado.

A situação de crédito da empresa reflete a capacidade de pagamento das suas obrigações: se uma empresa melhorar seus resultados e apresentar uma evolução em seus indicadores, ela terá mais capacidade de honrar seus compromissos e, como consequência, terá uma melhora em seu perfil de crédito, o que impacta positivamente o spread dos seus títulos negociados. Caso o resultado da empresa piore, o inverso é válido. A situação de crédito de uma empresa é avaliada pelas agências de rating, as quais emitem uma classificação de risco. Tal classificação pode ser utilizada pelos investidores; eles usam-na para se balizarem em relação ao risco de crédito de determinada empresa.

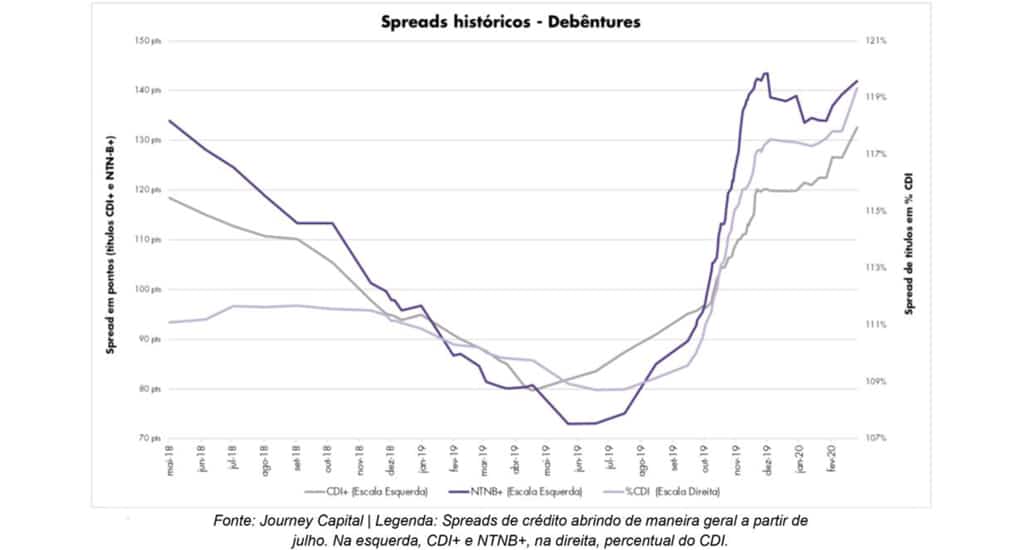

Como vocês podem ver no gráfico abaixo, a evolução dos spreads até agosto do ano passado gerou um impacto muito positivo para essa classe de ativos.

Então, tivemos o primeiro problema: a liquidez era tão alta que muitos ativos começaram a ser precificados com prêmios muito comprimidos, o que, além de não fazer mais sentido, começou a comprimir os retornos e a desbalancear a matriz de risco x retorno.

Lembrando que, naquele momento, o Ibovespa tinha engatado uma alta devido à aprovação da reforma da Previdência e parecia que iria deslanchar.

Após isso, tivemos outra mudança: a migração dos recursos investidos em crédito privado para renda variável (ações e fundos imobiliários).

Começou um movimento de saída de fundos e de ativos. E a liquidez, que tinha feito a balança pender para a redução do spread, mudou de lado. Com cada vez mais oferta de títulos (papéis) na venda e menos demanda na compra, os spreads começaram a subir. Como vocês podem ver no gráfico acima, o retorno dos ativos começou a diminuir, o que pegou de surpresa aqueles investidores que não entendiam a precificação de seus ativos.

Afinal, renda fixa não é inteiramente fixa. Isso acabou gerando uma segunda pressão negativa nos preços dos títulos devido aos novos resgates.

A situação normalizou-se em dezembro, com os spreads voltando a cair um pouco.

Esse movimento de 2019 é um movimento normal em um mercado que cresceu rápido demais e com alguns excessos. Muitos gestores deveriam ter fechados seus fundos para captação quando perceberam que não tinham mais capacidade de alocar em ativos com relação atrativa entre risco e retorno. Além disso, os investidores pessoa física deveriam ter entendido melhor a classe de ativo em que estavam investindo e o risco incorrido no processo, principalmente o de liquidez.

Enfim, chegamos ao cenário atual. O mercado “secou” e a liquidez sumiu.

Fundos de Crédito Privado com liquidez baixa (D+1) começaram a sofrer muitos resgates, pois muitos investidores os utilizavam como reservas de liquidez. Neste movimento de aumento de resgates e baixíssima liquidez, esses Fundos se desfizeram de suas posições a qualquer preço (o que, como foi explicado acima, caracteriza um movimento técnico). O spread dos ativos voltou a aumentar de maneira muito rápida; e aí entra a marcação a mercado. Todos os fundos que possuíam os ativos que foram vendidos a qualquer preço acabaram sofrendo essa remarcação e tiveram suas cotas impactadas.

Para deixar claro: quando um fundo de crédito privado vende parte de uma posição em debêntures com grande desconto no preço, toda a sua posição restante nessas debêntures é marcada a mercado pelo último preço negociado no respectivo fundo de crédito.

Acreditamos que Fundos de Crédito Privado com liquidez instantânea não valem a dinâmica de risco x retorno para seus cotistas. Caso você não tenha este tipo de posição, é melhor você continuar assim, pois ainda achamos a sua assimetria entre risco x retorno pouco atrativa.

Esperamos que este resumo dos nossos principais pontos até o momento ajude você em suas análises e investimentos. Segunda feira, dia 13 de abril, teremos mais um novo episódio do Gabinete, com novas análises sobre o momento atual. Esperamos você lá.

Até breve,

Equipe Gabinete Anticaos