Na coluna de hoje vou dar início a uma série de textos sobre avaliação de empresas (valuation). Irei explicar tudo sobre os múltiplos de mercado mais utilizados ao se medir o valor de uma empresa.

Vou começar pelo múltiplo de avaliação de empresas mais utilizado no mundo dos investimentos: a relação Preço/Lucro ou P/L.

Mas o que significa o indicador P/L? Como podemos utilizá-lo para avaliar se o preço de uma ação está caro ou barato? Como chegar no valor de uma empresa a partir do P/L?

Definição do múltiplo Preço/Lucro

Voltando às aulas de matemática do colégio, o P/L é uma fração, ou seja, um numerador dividido por um denominador.

O numerador é o preço (P), que é o valor de mercado (em reais) de uma empresa na Bolsa de valores e o lucro (L) é o lucro líquido anual divulgado pela companhia.

O valor de mercado é obtido pelo preço da ação em reais negociado na Bolsa multiplicado pela quantidade total de ações daquela empresa.

Exemplo prático: cálculo do P/L de Weg

Vou começar determinando o valor de mercado (P) da Weg: (A) preço de fechamento (30/out) das ações ON (WEGE3) multiplicado pela quantidade de ações ON (B).

75,83 reais x 2.098.658.999 ações ON

O resultado de A x B = 159,141 bilhões de reais de valor de mercado (parte de cima da fração ou numerador).

Na parte de baixo da fração (denominador), temos o lucro líquido anual divulgado pela empresa. No caso da Weg, o lucro líquido foi de 1,615 bilhão de reais em 2019.

Finalmente iremos calcular o Preço/Lucro 2019 para a Weg:

Valor de mercado (159,141 bilhões de reais) / Lucro líquido anual de 2019 (1,615 bilhão de reais).

O resultado é um indicador P/L 2019 de 98,5 x.

O que esse indicador de 98,5x quer dizer? Esse número é alto ou baixo? A ação está cara ou barata?

Interpretação do múltiplo P/L

O indicador Preço/Lucro pode ser utilizado como uma métrica de retorno, ou seja, uma indicação do tempo que o investidor levará para obter retorno ao comprar ações de determinada companhia. Se o P/L de uma companhia está 10x, isso significa que, caso o lucro anual utilizado no cálculo permaneça constante, o investir terá o retorno em lucros após 10 anos de investimento.

Em uma primeira análise, quanto mais alto o indicador P/L, mais cara será a ação em termos relativos e mais tempo o investidor levará para obter retorno ao investir na empresa.

Outra interpretação do múltiplo P/L pode ser obtida se invertermos o resultado deste indicador. Assim, o indicador P/L atual de 10 vezes seria invertido (L/P), o que daria um resultado de 10 por cento (1/10) ao ano.

Múltiplo preço/lucro e retorno anual

Com base no lucro de 2019, o investimento na Weg levará 98,5 anos para retornar ao investidor. Quanto mais alto o indicador P/L, mais cara será a ação e mais tempo o investidor levará para obter retorno ao investir na empresa.

Importante observar que o indicador pode ser calculado também usando o lucro líquido anual no futuro. O mais utilizado no mercado é o lucro líquido projetado para os próximos 12 meses.

Outra interpretação para o múltiplo P/L pode ser obtida se invertermos o resultado desse indicador P/L.

Assim, o indicador P/L 2019 de 98,5 seria invertido (L/P), o que daria um resultado de 1 por cento (1/98,5) ao ano em 2019.

Assim, esse seria o retorno obtido pelo investidor ao comprar ações da Weg para o ano de 2019.

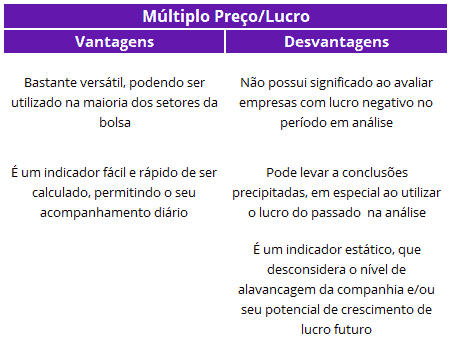

Vantagens/desvantagens do múltiplo Preço/Lucro

Fonte: Elaboração Levante Investimentos

Visão de longo prazo

Como as empresas apresentam crescimento de lucros no futuro, a tendência é que esse retorno aumente ao longo do tempo, ainda mais se a empresa apresentar resultados melhores dos que os esperados pelo mercado.

O que eu quero dizer com isso? Quero dizer que, se o lucro da Weg crescer ao longo do tempo, o múltiplo P/L dos anos seguintes será mais baixo e o retorno do investidor será mais alto.

O retorno que o investidor obterá no longo prazo é mais importante do que o preço pago pela ação, expresso pelo indicador preço/lucro no curto prazo.

Como o investimento em ações requer necessariamente um horizonte de tempo mais longo, acredito que não podemos analisar indicadores de P/L com os lucros do curto prazo.

Não existe “bom, bonito e barato”

Nesta parte final da coluna vou comparar duas empresas com indicadores P/L diferentes.

O sonho de qualquer investidor é comprar uma empresa boa, bonita e barata, certo? Infelizmente, existem poucos exemplos de empresas deste tipo na vida real.

A maioria das empresas pode ser classificada em dois grupos: 1) empresas de qualidade a preços mais altos e 2) empresas ruins com preços mais baixos.

As empresas boas apresentam maior crescimento dos lucros no longo prazo e as empresas ruins às vezes podem apresentar até mesmo queda nos lucros futuros.

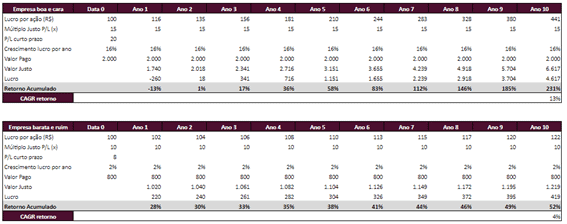

Agora, vou dar um exemplo para explicar melhor o retorno dos investimentos nos dois tipos de empresa: 1) empresa “A”: qualidade alta e preço alto e 2) empresa “B”: preço baixo e baixa qualidade. Irei assumir que essas duas empresas têm preços justos (P/L) diferentes.

O preço justo é o valor que o mercado está disposto a pagar por uma empresa e/ou negócio. Quando uma aquisição é anunciada no mercado, como, por exemplo, a compra da The Body Shop pela Natura (SA:NTCO3), o múltiplo P/L sempre é usado como referência de preço.

Essa informação do preço P/L quase nunca é divulgada pelas empresas, e acaba sendo estimada pelo mercado. Esse preço justo também depende de muitas variáveis qualitativas (vantagens competitivas, prêmio de controle e riscos do negócio) que abordaremos em outro relatório.

A empresa “A” tem múltiplo P/L “justo” de 15x, crescimento anual de lucros de 15 por cento ao ano, e pode ser comprada hoje por um múltiplo “caro” de 20x. Por outro lado, a empresa “B” tem múltiplo P/L justo de 10x, crescimento anual de lucros de apenas 2 por cento ao ano, e pode ser comprada hoje por um múltiplo “barato” de 8x.

Abaixo, segue o retorno anual do investimento nas duas empresas ao longo de 10 anos com as premissas acima:

Fonte: Elaboração Levante Investimentos

O retorno acumulado na empresa cara e de qualidade é de 231 por cento em dez anos, ou 13 por cento ao ano.

Na empresa com preço baixo e de baixa qualidade, o retorno é de 52 por cento em 10 anos ou apenas 4 por cento ao ano.

O investidor que comprou 10 mil reais em ações da empresa “A” teria, ao final de dez anos, 33.086 reais. Por outro lado, o investidor que comprou 10 mil reais em ações da empresa “B” teria 15.237 reais no mesmo período de tempo.

Dessa forma, a ação A que poderia ser considerada cara em termos de múltiplo preço/lucro no curto prazo acaba por entregar uma rentabilidade mais alta devido ao maior crescimento de lucros ao longo do tempo.

Conclusão

Para finalizar, ressalto que os múltiplos não devem ser utilizados isoladamente como fator de decisão de investimento. A melhor maneira de realizar a avaliação de uma empresa é por meio do modelo de fluxo de caixa descontado. O Preço/Lucro é um indicador útil, mas deve ser sempre utilizado com suas limitações em mente.

O múltiplo Preço/Lucro (P/L) é muito utilizado nos seguintes setores: varejo, instituições financeiras (bancos e não bancos), alimentos e bebidas, saúde e seguradoras.

O múltiplo preço/lucro não é muito utilizado no setor de commodities devido ao efeito da variação cambial nas exportações, que não tem efeito caixa, mas que afeta bastante o lucro líquido, que oscila de prejuízo a lucro no período.

Abraços,

Eduardo Guimarães