Na coluna de hoje eu continuo a série sobre avaliação de empresas (valuation). Vou falar sobre o múltiplo EV/Ebitda, um dos principais indicadores fundamentalistas utilizados em análises de companhias de capital aberto.

Mas o que significa o indicador EV/Ebitda? Como podemos utilizá-lo para avaliar se uma ação está cara ou barata? Comparação do múltiplo EV/Ebitda entre empresas do mesmo setor, vantagens e desvantagens.

Definição do múltiplo EV/Ebitda

Agora vamos à definição do múltiplo EV/Ebitda. Novamente, de volta às aulas de matemática do colégio: o EV/Ebitda é uma fração, ou seja, um numerador dividido por um denominador.

O indicador EV/Ebitda é bem simples de ser calculado: valor da empresa (EV) dividido pelo Ebitda

O EV é valor da empresa, do inglês enterprise value, que é calculado pela soma do valor de mercado (em reais) da empresa na Bolsa de Valores, mais o saldo do endividamento líquido da empresa (em reais) do último balanço disponível.

O EV é uma medida de valor econômico de uma empresa e é usada com frequência para determinar o valor de um negócio no caso de uma fusão e/ou aquisição.

O valor de mercado é obtido pelo preço da ação em reais multiplicado pela quantidade total de ações daquela empresa.

O endividamento líquido é calculado pelo endividamento bruto menos o saldo de caixa e aplicações financeiras.

O Ebitda é o resultado operacional antes dos juros, impostos, depreciação e amortização anual (ou últimos 12 meses) divulgado pela mesma.

Ebitda como geração de caixa

O Ebitda também é interpretado como uma medida de aproximação para o potencial de caixa gerado pelas operações da companhia. Contudo, nós lembramos que há uma série de ajustes a serem realizados a partir do Ebitda para de fato se chegar ao caixa operacional, como o ajuste por itens não recorrentes e a variação no capital de giro.

Múltiplo EV/Ebitda versus Preço/Lucro

O múltiplo EV/Ebitda permite uma comparação entre diferentes empresas em setores distintos. O Ebitda normaliza diferenças entre estruturas de capital, impostos e contabilização dos ativos fixos, enquanto o valor da empresa leva em conta o endividamento somado ao valor de mercado, ou seja, a estrutura de capital da empresa.

Por outro lado, o uso múltiplo preço/lucro (P/L) é mais limitado ao comparar empresas de setores diferentes devido aos diferentes critérios contábeis.

Exemplo prático: cálculo do EV/Ebitda da Vale

O indicador EV/Ebitda é bem simples de ser calculado. A seguir, apresento um exemplo prático do cálculo do múltiplo EV/Ebitda de Vale (VALE3) em setembro de 2020.

Vamos começar determinando o valor de mercado (P) da Vale: (A) preço de fechamento (30/out) de 60,55 reais por ação multiplicado pela (B) quantidade total de ações de 5.284.474.782

O resultado de A x B = 319,975 bilhões de reais de valor de mercado. O endividamento líquido da companhia era de 35 bilhões de reais em setembro de 2020.

Assim, o valor da empresa (EV) = valor de mercado + endividamento líquido = 355 bilhões de reais (parte de cima da fração, ou o numerador).

Na parte de baixo da fração (denominador), partimos do Ebitda dos nove primeiros meses de 2020 divulgado pela empresa. No caso da Vale, o Ebitda foi de 65,7 bilhões de reais nos 9M20. O Ebitda anualizado é de 87,6 bilhões de reais (65,7 /9 x 12).

O resultado do indicador EV/Ebitda de 12 meses é demonstrado a seguir: 355/87,6 = 4,1x.

Interpretação do múltiplo EV/Ebitda

O EV/Ebitda também pode ser interpretado como uma métrica de payback: quantos “Ebitdas” anuais a empresa deverá entregar para eu ter de volta parte do capital aplicado?

Quanto mais alto o resultado da fração, mais cara está a empresa. Porém, chamamos a atenção para dois detalhes. O primeiro deles é que cada setor possui uma dinâmica própria. Ademais, o mercado pode aceitar pagar um múltiplo “caro” no momento por enxergar uma perspectiva de melhora/crescimento do Ebitda futuro, o que reduziria o resultado da fração.

Média histórica: EV/Ebitda

O que esse indicador de 4,1x quer dizer? Esse número é alto ou baixo? A ação está cara ou barata?

Primeiramente, deve-se sempre comparar o resultado com a média histórica da ação em questão. No caso de Vale, a média do múltiplo EV/Ebitda anualizado é de 3,6 x desde janeiro de 2020.

Fonte: ComDinheiro e elaboração Levante Investimentos

Portanto, atualmente as ações da Vale estão sendo negociadas 13% acima da sua média histórica, cerca de um desvio padrão acima da média, ou seja, não podem ser consideradas caras.

Nesse caso faz mais sentido comparar o múltiplo EV/Ebitda da Vale com as suas concorrentes: Rio Tinto (LON:RIO) e BHP, que negociam a múltiplos EV/Ebitda acima de 5,0 x, ou seja, as ações da Vale estão sendo negociadas com desconto em relação aos seus pares internacionais.

O indicador EV/Ebitda de 4,1 x quer dizer que o valor econômico da empresa (EV) equivale a cerca de quatro anos de geração de caixa medida pelo Ebitda.

Da mesma forma que para o múltiplo preço/lucro (P/L) quanto mais alto for o múltiplo EV/Ebitda, mais cara é a empresa. Cada indústria e cada setor tem os seus preços relativos e múltiplos históricos.

Esse múltiplo EV/Ebitda é muito utilizado para determinar um preço pago em fusões e aquisições de empresas anunciadas pelo mercado.

Aqui nesta coluna o meu foco é explicar ao leitor como usar o múltiplo EV/Ebitda e não dizer se determinada ação (ex: Vale) está cara ou barata.

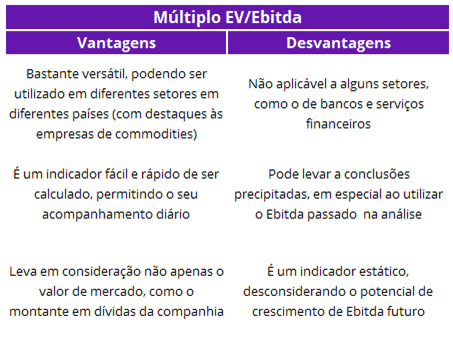

Vantagens/desvantagens do múltiplo EV/Ebitda

Fonte: Elaboração Levante Investimentos

Visão de longo prazo

Qual Ebitda deve ser utilizado para o cálculo do múltiplo EV/Ebitda? O mais utilizado pelo mercado é o Ebitda dos últimos 12 meses (divulgado pelas empresas), mas também pode se utilizar o Ebitda projetado no futuro 12 meses – nesse caso estamos falando da projeção de Ebitda para 2020.

Como as empresas apresentam crescimento de Ebitda futuro, a tendência é que o valor da empresa (EV) aumente ao longo do tempo, ainda mais se a empresa apresentar resultados melhores que o esperado pelo mercado.

O valor da empresa no longo prazo é mais importante do que o preço pago pela ação, expresso pelo indicador EV/Ebitda no curto prazo.

Como o investimento em ações requer necessariamente um horizonte de tempo mais longo, acredito que não podemos analisar indicadores de EV/Ebitda com o resultado (Ebitda) do curto prazo.

Conclusão

Acredito que o múltiplo EV/Ebitda é muito útil na comparação entre empresas do mesmo setor e para comparar o múltiplo da empresa frente ao seu histórico.

O EV/Ebitda é muito utilizado nos seguintes setores: commodities (petróleo, siderurgia e mineração, papel e celulose e proteína animal), bens de capital (industrial), telecomunicações, e aluguel de veículos.

Abraços,

Eduardo Guimarães