Na coluna de hoje vou falar sobre o cenário para o investimento nos Fundos de Investimento Imobiliário (FII) pós-pandemia com a reabertura da economia.

Irei comentar sobre os seguintes tópicos: i) desempenho do IFIX, principal índice de FIIs; ii) risco e volatilidade; iii) composição do IFIX por tipos de ativos; iv) desempenho dos FIIs por classe de ativo e; v) mostrar quais fundos imobiliários são os meus preferidos.

Desempenho dos FIIs

O principal índice de fundos de investimento imobiliário (IFIX) acumula queda de 12,4 por cento em 2020 (até 17/set), comparado à queda de 13,4 por cento no Ibovespa no mesmo período.

O desempenho do IFIX está bastante em linha com o principal índice de ações brasileiras (Ibov), mas o IFIX teve desempenho muito forte em 2019: valorização de 36 por cento (versus +31,6 por cento para o IBOV).

Crescimento dos fundos imobiliários

Segundo dados da B3 existem 1.009.444 investidores pessoa física com pelo menos uma cota de um fundo de investimento imobiliário (FIIs) em seus portfólios, forte crescimento comparado com dezembro de 2019 (645 mil investidores).

O saldo total de recursos investidos em FIIs era de 138,7 bilhões de reais em agosto de 2020, forte crescimento de 36 por cento em relação a agosto de 2019.

Atualmente, existem 269 fundos imobiliários listados na B3 com mais ofertas a caminho. Até agosto foram realizadas 48 ofertas públicas, sendo 16 aberturas de capital (IPO) e 32 captações de fundos já listados.

Os principais lançamentos têm sido de fundos de títulos com base imobiliária, como Certificados de Recebíveis Imobiliários (CRI), e fundos de fundos. No entanto, também têm sido lançados fundos dedicados à logística, e novidades como fundos especializados no arrendamento de lotes para a produção rural.

Risco e volatilidade

Acredito que é muito importante analisar o risco e/ou volatilidade das diferentes classes de ativos. Muitos investidores avaliam apenas o retorno de um ativo, sem considerar o risco do investimento, o que acredito ser um dos principais erros ao se investir.

A volatilidade anualizada (desvio padrão) do IFIX está em 23,7 por cento em 2020, comparada à volatilidade do IBOV de 50,6 por cento. Essa mesma medida de volatilidade em 2019 foi de apenas 4,2 por cento para o IFIX e de 18 por cento para o Ibovespa.

A volatilidade aumentou bastante em 2020 devido ao pânico do mercado em relação à pandemia e à quarentena que paralisou as economias mundiais.

Ainda assim, os fundos imobiliários tiveram uma excelente relação risco retorno em 2019: retorno de 36 por cento ao ano, com volatilidade anual de apenas 4,2 por cento. Essa relação risco e retorno piorou bastante em 2020, com aumento do risco (desvio padrão) para 23,7 por cento e com desempenho bem negativo no ano.

A explicação aqui é que o desempenho do IFIX em 2019 foi muito forte e atípico, com uma euforia e otimismo muito grandes; depois seguido de um pânico e pessimismo com alguns tipos de ativos de FIIs, especialmente lajes corporativas e shopping centers.

Eu continuo acreditando que os fundos imobiliários são uma das melhores classes de ativos para se investir e uma excelente porta de entrada para o investidor aumentar a sua exposição à renda variável.

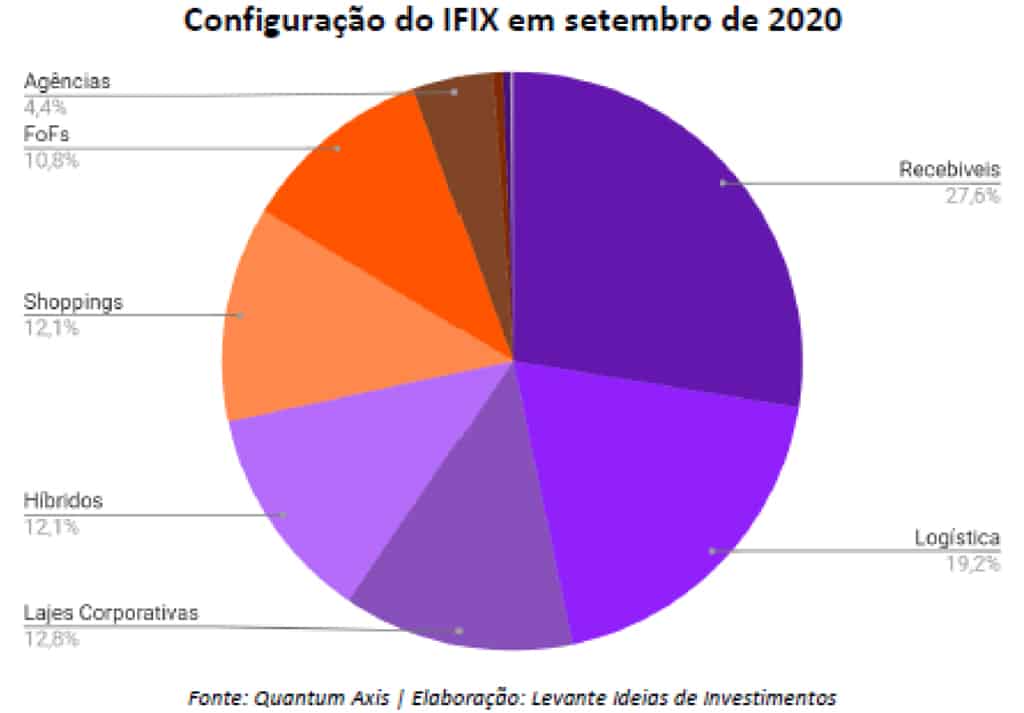

Composição do IFIX

O IFIX é composto por 81 fundos de investimento imobiliário (FIIs), sendo que os dez maiores FIIs representam 35,6 por cento do total.

Existem basicamente sete tipos de ativos de FIIs: shopping centers, recebíveis, logística, agência bancárias, fundo de fundos, lajes corporativas e híbridos. Abaixo temos a composição do IFIX por tipo de ativos de FIIs.

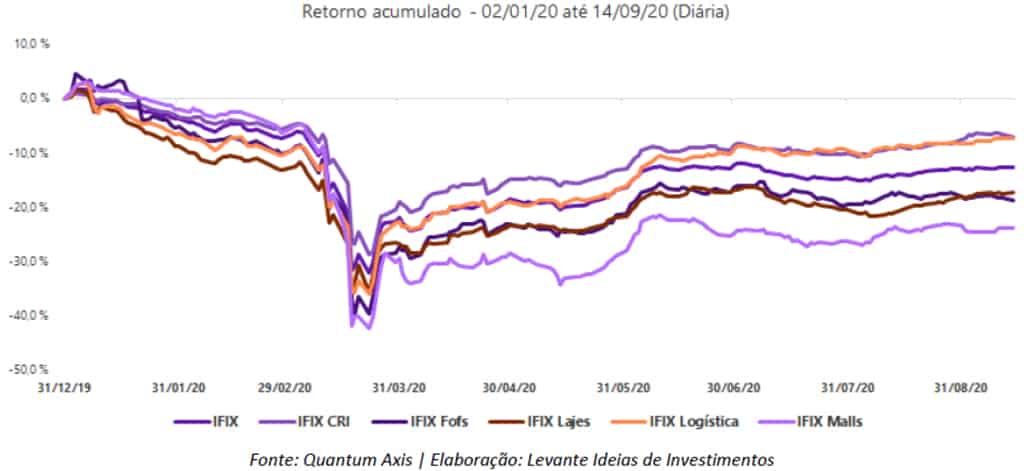

Desempenho dos fundos imobiliários por tipo de ativo

As classes de fundos imobiliários que mais sofreram em 2020 foram as lajes corporativas e os shopping centers. No pior momento da crise, com o fechamento dos shopping centers e dos escritórios, as cotas de FIIs dedicadas a esses imóveis chegaram a cair 40 por cento no pior momento, com a suspensão do pagamento dos dividendos que eram distribuídos mensalmente.

Por outro lado, os fundos imobiliários que se saíram melhor durante o período da pandemia foram os FIIs de logística e de recebíveis. Os principais motivos para esse desempenho superior ao IFIX foram: i) contratos mais longos, com duração de dez anos nos fundos de recebíveis imobiliários e; ii) forte crescimento do varejo eletrônico para os fundos de logística.

A seguir podemos observar o desempenho das diferentes classes de fundos por tipo de ativo durante o ano de 2020.

O que esperar daqui para frente?

Os Fundos de Logística e de Recebíveis (CRIs) continuam sendo os menos arriscados e com as perspectivas mais previsíveis de retornos (dividendos) no curto e no médio prazos. Por isso, esses são os meus fundos de investimento imobiliário favoritos.

Alocação por classe de ativos imobiliários

A Levante possui uma carteira de fundos de investimento imobiliário (FIIs). A seguir segue a composição da carteira por classe de ativos: os fundos de logística e de recebíveis representam 45 por cento da carteira total, com exposição de apenas 10 por cento para shopping centers e 5 por cento para lajes corporativas.

Tendências

A minha opinião para a carteira de FIIs no futuro é começar a aumentar um pouco a exposição aos fundos de shopping centers e de lajes corporativas.

Eu diria que aqui pode acontecer um call contrário de aumentar a exposição aos fundos de lajes e shopping centers. O clássico “comprar ao som dos canhões e vender ao som dos violinos”.

Afinal, as notícias negativas já parecem estar no preço dos FIIs de lajes corporativas e de shopping centers, com o valor das cotas abaixo do preço justo no longo prazo, o que pode configurar um bom ponto de entrada.

Shopping center é lazer para os brasileiros

Os hábitos dos brasileiros em relação aos shopping centers devem mudar pouco após a redução do isolamento social, com os locais sendo utilizados cada vez mais como centros de lazer, entretenimento, alimentação e serviços do que simplesmente centros comerciais – além disso, há também a questão da segurança física proporcionada aos consumidores.

Home office não é para todos

Home office não é para todos, as pessoas devem voltar aos escritórios, não importa tanto o “quando”, mas o “como”, sempre pensando na segurança dos colaboradores.

Conclusão: localização é tudo

Em resumo: para os imóveis que respeitam os três “L’s” de Localização de ativos imobiliários, a pressão deve ficar mais no preço dos ativos negociados em Bolsa do que na diminuição de renda auferida por eles, ou seja, os fundamentos dos FIIs no longo prazo continuam sólidos, com cenário positivo para os fundos imobiliários e aumento da liquidez.

A estratégia para fundos imobiliários continua sendo “top-down”: escolher primeiro quais são as melhores classes de ativos imobiliários e depois escolher os melhores fundos dentro da sua classe.

Eu continuo acreditando que os fundos imobiliários são uma das melhores classes de ativos para se investir e uma excelente porta de entrada para o investidor aumentar a sua exposição à renda variável.

–

Um abraço e até breve,

Equipe Levante