Neste artigo, comentaremos um assunto de extrema importância para o cenário atual de investimentos – um assunto de política monetária, em suma.

Tivemos uma semana de muitas novidades no cenário de títulos públicos e de juros no Brasil e no mundo.

As questões que serão expostas abaixo decorrem de um único dia: a Super Quarta que tivemos nesta semana.

Em algumas ocasiões durante o ano, ocorre o término da reunião do Comitê de Política Monetária (Copom), que decide a trajetória da Selic, a taxa básica de juros. Esse momento coincidiu, nesta quarta, com a resolução do Federal Open Market Committee (FOMC) sobre a taxa básica de juros da economia americana.

Dois eventos de extrema importância.

É daí que vem o nome, conhecido no mercado, de Super Quarta. Afinal, todas as reuniões de ambos os colegiados sempre chegam ao fim às quartas-feiras.

E esta quarta, 17 de março, foi marcada por muitas expectativas por parte dos mercados e por ambas as decisões, do Copom e do FOMC.

Após esta breve introdução, partamos à análise que preparamos para você, investidor, das resoluções de ambas as reuniões – e seus impactos.

A decisão do FOMC

O Comitê Federal de Mercado Aberto (FOMC) do Banco Central Americano (Fed) decidiu, de forma unânime, por manter inalterada a sua taxa básica de juros (Fed Funds Rate).

Assim, ela ainda se encontra no patamar de 0% e 0,25% ao ano.

Na nota à imprensa, o Fed condicionou a retomada da economia americana ao combate à Covid-19 e às melhores perspectivas de vacinação no país.

Além disso, ele elevou a sua projeção para o PIB de 2021 de 4,2% para 6,5%.

O Comitê disse, ainda, que continuará a aumentar a carteira de Treasuries em pelo menos US$ 80 bilhões por mês. Vê-se, portanto, que a política monetária expansionista dos EUA continuará – ao menos, por ora.

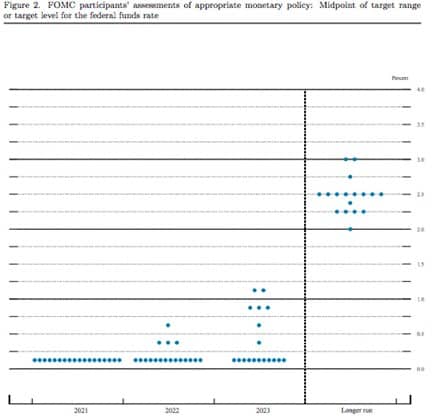

Alguns membros do FOMC, porém, já elevaram suas expectativas de Fed Funds para 2022 e 2023.

Em coletiva, o presidente do Fed, Jerome Powell, afirmou que a recuperação econômica continua desigual (especialmente no âmbito do desemprego de baixa renda e entre negros) e o caminho à frente continua com incertezas, mas que indicadores econômicos e do mercado de trabalho têm voltado a subir recentemente – refletindo os esforços de vacinação nos EUA e clareando as perspectivas futuras quanto à economia americana.

Além disso, Powell ressaltou que o Banco Central projeta a taxa de desemprego chegando a 4,5% no fim deste ano (vs. 6,2% atuais), com inflação acima da meta, atingindo 2,4% em 2021, antes de cair novamente em 2022.

Entretanto, o presidente afirmou que vai esperar a concretização dessa trajetória para mudar sua postura sobre os juros.

Com relação às divergências entre membros sobre os juros de 2022 e 2023, Powell disse que as mudanças nas projeções fazem parte de diferentes perspectivas adotadas pelos seus membros.

O consenso, porém, é de que as expectativas estão bem ancoradas, completou o presidente.

No gráfico abaixo, divulgado pelo próprio Fed, vê-se a atual distribuição das projeções dos 18 membros do FOMC:

Assim, por fim, podemos afirmar que a postura do BC americano continua dovish (leniente com a inflação), à medida que seus diretores ainda querem constatar, nos números, uma subida na trajetória dos preços e uma queda do desemprego.

Inclusive, o Fed afirma abertamente que quer ver a inflação acima dos 2% em um horizonte mais prolongado de tempo.

Nessa linha, Powell entende que eventuais altas mais acentuadas na inflação de 12 meses devem ser transitórias.

A decisão do Copom

Em nosso País, a “coisa” foi diferente.

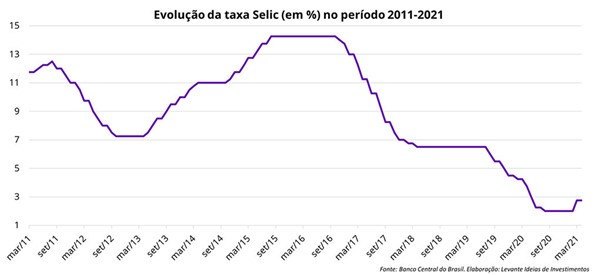

O Comitê de Política Monetária (Copom) do Banco Central subiu a taxa básica de juros da economia brasileira para 2,75%, um aumento de 0,75%.

O aumento veio acima do consenso de mercado, que previa alta de 0,5 ponto percentual.

Essa é a primeira vez que o Comitê volta a subir a Selic desde meados de 2015, conforme é possível observar no gráfico abaixo.

O contexto de questionamentos dos mercados a respeito de riscos inflacionários em economias desenvolvidas e de uma consequente reprecificação dos ativos financeiros foi a base para a ponderação do Comitê, que vislumbra um ambiente mais desafiador para economias emergentes.

Por aqui, a inflação corrente foi impactada pela alta nas commodities e na moeda brasileira.

Nessa linha, vale ressaltar que o Copom segue com o diagnóstico de que os choques são temporários, mas admite que essa dinâmica elevou as projeções inflacionárias para os próximos meses.

Assim como no último comunicado, o Copom revelou, neste, que as diversas medidas de inflação subjacente se apresentam acima do intervalo compatível com o cumprimento da meta.

Assim, o risco fiscal elevado segue criando uma assimetria altista no balanço de riscos na visão do Comitê, mas o balanço de riscos aponta para fatores em ambas as direções – principalmente, com o recrudescimento da pandemia neste primeiro semestre.

Os membros do Copom entenderam que o cenário atual já não prescreve um grau de estímulo extraordinário, respaldados pelo PIB de 2020 acima do esperado e pela recuperação econômica mais robusta – ainda que desigual entre os setores.

Ademais, contribuiu para alta dos juros a elevação das projeções de inflação para níveis próximos ao limite superior da meta em 2021.

Sendo assim, deu-se início ao processo de normalização parcial, reduzindo o grau extraordinário de estímulo monetário.

Segundo o Comitê, a justificativa para um aumento na taxa maior que o esperado reside no esforço para reduzir a probabilidade de não cumprimento da meta de inflação deste ano, assim como para manter expectativas ancoradas no longo prazo.

Por fim, o Comitê já prevê nova alta, na próxima reunião (maio/21), de 0,75%, para dar continuidade ao processo de normalização parcial. Isso só não ocorrerá caso haja uma “mudança significativa nas projeções de inflação ou no balanço de riscos”, como foi destacado no documento oficial.

Em suma, é possível afirmar que o Banco Central do Brasil virou a mão e vai adotar uma postura mais hawkish (agressiva, no que se refere ao controle da inflação).

Já no caso dos EUA, o Fed deve continuar dovish (leniente com a inflação) ainda por um tempo em 2021.

Com relação apenas a esses dois pontos, já podemos observar dois fenômenos ocorrendo.

O primeiro diz respeito às taxas de juros mais longas dos títulos públicos americanos – as treasuries. A taxa de 10 anos voltou a subir após a revisão, para cima, de alguns membros do Fed para o cenário de juros de longo prazo, atingindo o patamar dos 1,70%.

Lembramos que, na virada de 2020 para 2021, a taxa estava sendo negociada perto dos 1%. Desde então, o mercado americano tem pressionado a curva e enviando um recado para o Banco Central dos EUA em relação à ancoragem de expectativas inflacionárias.

Nessa “disputa”, porém, a palavra final continua sendo do Fed. E ele continua despreocupado, no curto prazo, com o aumento dos preços no país.

Já o segundo fenômeno observado, também nos juros futuros, dessa vez os brasileiros, tem explicação somente doméstica – já que a pressão do exterior por aumento de juros (ainda) não chegou.

Após o aumento da Selic acima do esperado, de 0,75 pontos percentuais, as taxas curtas de DIs futuros dispararam, ao passo que as pontas médias seguiram estáveis e as longas recuaram.

Como devemos interpretar esses movimentos?

Resumidamente, do seguinte modo: houve um “desempinamento” da curva, com ancoragem das expectativas futuras e precificação de um aumento dos juros mais agressivo no curto prazo.

Isso faz sentido se considerarmos que, com a retenção do avanço dos preços no curto prazo, as chances de descontrole inflacionário no longo prazo também diminuem.

Obviamente, outros fatores entram no cálculo dos prêmios de risco nas pontas longas, como o fiscal brasileiro e a direção dos juros em contexto global.

Porém, podemos verificar que o BC brasileiro atuou de modo mais firme justamente para causar esse efeito no horizonte mais longo da curva.

Além disso, no curto prazo, a alta mais acentuada é decorrente, também, do compromisso do Copom em aumentar em mais 0,75 p.p. a taxa Selic na próxima reunião, levando-a aos 3,5% ao ano.

No entanto, mesmo com vencimento mais curto, o grau de incerteza da economia brasileira continua elevadíssimo. Sem o dólar pressionando os preços, pode ser que o processo inflacionário desacelere até o fim do ano e as projeções para a Selic em janeiro de 2022 ainda oscilem consideravelmente.